Двойной счетчик: чем грозят россиянам новые правила налогового резидентства

Минфин напугал россиян, живущих за границей, объявив о планах реформировать институт налогового резидентства. Если эти планы будут реализованы, для того чтобы стать налоговым резидентом в России, человеку будет достаточно проводить в стране 90 дней (вместо нынешних 183) или просто иметь в России «центр жизненных интересов». Это может осложнить жизнь россиянам, живущим «на две страны». The Bell разобрался, как именно.

.card[data-color="#f8b831"]:before { background-color: #f8b831; } .card[data-color="#f8b831"]:after { background-color: #ae8123; }

Что хотят изменить?

Критерии для признания гражданина России налоговым резидентом в России. Сейчас резидентом считают того, кто проводит в стране больше 183 дней в году. Минфин предлагает расширить статус резидента за счет людей, которые попадают под следующие критерии:

- Они проводят в России от 90 дней в году.

- Их «центр жизненных интересов» находится в России. Что конкретно это означает, неясно, но в проекте отмечается, что в других странах «центром» считают место, где у человека есть недвижимость, личные связи или гражданство.

- Достаточно ли для присвоения статуса резидента соответствовать только одному из критериев, непонятно.

- Понятие «центр интересов» есть в законодательстве многих стран, но обычно его применяют «поверх» правила о 183 днях или в спорных ситуациях (вот тут можно посмотреть, кого считают налоговыми резидентами в других странах). Большинство государств в этом вопросе исходит из более широкого контекста, чем просто срок пребывания в стране, поясняет партнер Paragon Advice Group Александр Захаров.

Почему это важно?

Статус налогового резидента обязывает человека платить в стране налог со своего дохода во всем мире. То есть российский налоговый резидент платит в России НДФЛ и с доходов, источники которых находятся в России, и с источников, которые формируются за ее пределами. Нерезидент — только с доходов, источник которых находится в России.

.card[data-color="#fd371d"]:before { background-color: #fd371d; } .card[data-color="#fd371d"]:after { background-color: #b22715; }

Как решается, где вы платите налоги

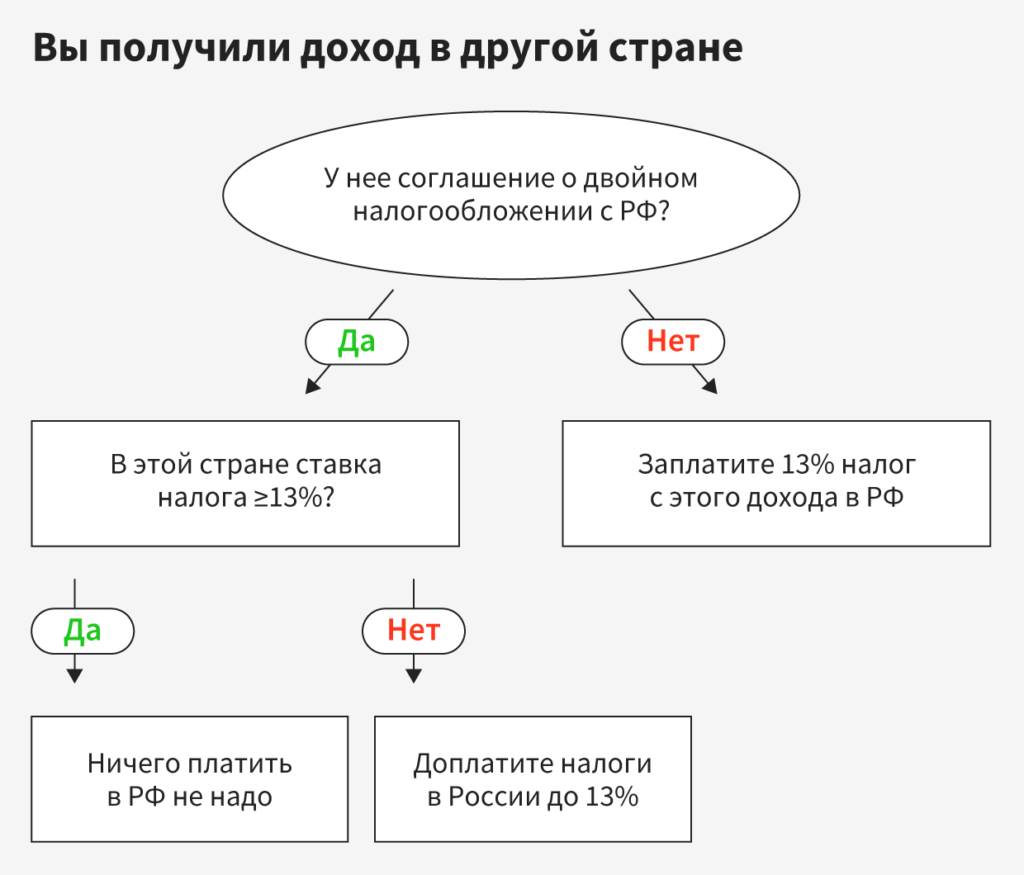

Главная сложность для человека, который получает доходы в разных странах, — доказать обеим, что он не должен платить налоги дважды. Если нововведения примут, процедура налоговой отчетности для таких людей серьезно усложнится.

- С 80 странами, в частности, c США, Великобританией и большинством стран ЕС, у России есть соглашения об избежании двойного налогообложения. Обычно они предполагают, что человек сначала платит налог там, где находится источник дохода. Потом ставку, по которой он заплатил, сравнивают со ставкой в той стране, где он считается резидентом. Если во второй стране она выше, он должен доплатить там налоги до этой ставки. Если ниже – не должен ничего. То есть, если российский налоговый резидент получил в некой стране со ставкой подоходного налога 10%, с которой у России есть такое соглашение, доход в 1 млн рублей и заплатил с него налог 100 тысяч рублей, в России он должен доплатить еще 3% (30 тысяч) — до российской ставки НДФЛ 13%.

- Если никаких соглашений об избежании двойного налогообложения нет — как, например, с Эстонией, налоги придется платить дважды, объясняет старший советник Hill Consulting Сергей Нестеренко.

- Человек может попасть под критерии налогового резидентства сразу в двух странах (они могут сильно различаться). Если у этих стран есть соглашение об избежании двойного налогообложения, они начинают спорить, кто имеет больше оснований считать человека своим резидентом и облагать его общемировой доход. Правила решения этих споров прописаны в тех же договорах о двойном налогообложении (как правило, в статье 4), говорит менеджер отдела международного налогового структурирования PwC Александра Деревянко.

- Например, вот так должен решаться конфликт между США и Россией. Если у человека есть постоянное место жительства в обеих странах, то резидентом его должны считать там, где у него есть более тесные «экономические и личные связи». Если определить это невозможно — предпочтение отдается стране, гражданство которой у него есть. Если и тут ничего — «компетентные органы решают вопрос по взаимному согласию».

.card[data-color="#1B64E1"]:before { background-color: #1B64E1; } .card[data-color="#1B64E1"]:after { background-color: #13469e; }

Чем грозит российское резидентство

Летом 2019 года, рассказывая об этих предложениях, вице-премьер, министр финансов Антон Силуанов говорил, что они направлены на предпринимателей, уехавших из России: «Чтобы наши те еще бизнесмены, которые в одно время убежали на Запад, сюда к нам возвращались». Но пока в предложениях Минфина никакой разницы между олигархами и простыми людьми, работающими за границей, нет.

У тех, кого раньше не признавали российскими резидентами, а после нововведений могут признать, как минимум прибавится административной работы. Им придется доказывать, что они не должны платить налоги в двух странах одновременно: человек, который живет «на две страны», должен следить за своим резидентством сам. Не бывает такого, чтобы две страны сами между собой тихо договорились о том, кто чей резидент, а только потом пришли к налогоплательщику с требованиями, поясняет Нестеренко из Hill Consulting.

«Если один и тот же человек попадает под признаки налогового резидента сразу в двух странах, они начинают так называемую взаимосогласительную процедуру — решают, кто должен считать человека резидентом. В процессе у него, естественно, могут потребовать документы, подтверждающие, где находится его «центр жизненных интересов», — постоянное место жительства, работы, семейные связи — все это дополнительная бумажная волокита», — объясняет юрист.

Если в итоге человека не признают резидентом России, для него ничего не изменится. Если признают, риски такие:

- Всем, у кого есть доходы в странах, с которыми у нас есть соглашения и где налоговые ставки ниже российских, придется доплачивать налоги до российской ставки. Ставки ниже российских, например, в Болгарии или Черногории — обе страны популярны у россиян, объясняет Нестеренко из Hill Consulting. Есть проблема: налогооблагаемую базу в России и других странах могут считать по-разному. Например, резидент может пользоваться специальным режимом налогообложения. Кроме того, во многих странах из дохода от аренды жилья вычитают платежи по ипотеке, ЖКХ и облагают налогом оставшуюся сумму — в России такого нет, говорит менеджер отдела международного налогового структурирования PwC Александра Деревянко. Также в России, если вас признают резидентом, придется платить налоги с учетом валютной переоценки (если стоимость вашего актива по факту не изменилась, но выросла в пересчете на рубли), объясняет финансовый консультант Наталья Смирнова.

- Всем, у кого активы в странах, с которыми соглашений нет, придется платить налоги дважды.

- Россияне, которые не были резидентами, а теперь ими станут, в теории могут попасть под действие законов о валютном регулировании и валютном контроле. Сейчас он обязывает резидентов отчитываться о своих счетах за рубежом и, самое главное, совершать по ним только разрешенные операции. Но с 2020 года вступит в силу оговорка: эти требования будут касаться не всех резидентов, а только тех, кто проводит в России больше 183 дней в году. Правила резидентства вряд ли успеют изменить до конца 2019 года — значит, для владельцев счетов за рубежом ничего не должно измениться (неважно, признали ли человека резидентом, — важно, провел он в России больше 183 дней или нет). Но, если что-то пойдет не так, риски велики: сейчас российских резидентов штрафуют на 75–100% от суммы операции за зачисление на иностранные счета средств от продажи недвижимости или кредитов. Штраф за нарушения. Этим летом москвич, взявший кредит на 200 млн рублей в армянском банке, получил от российской налоговой 128 млн рублей штрафа. Подробно о том, что можно делать с зарубежными счетами и как вообще с ними обращаться, мы рассказывали тут.

- Иностранцам, которые инвестируют в Россию или работают тут, придется доплачивать налоги (если в других странах ставки ниже российских) или вообще платить дважды (если нет соглашения о двойном налогообложении). Риск, связанный с валютным законодательством, тоже есть: теоретически их могут обязать раскрывать счета перед ФНС и совершать по ним только разрешенные операции.

.card[data-color="#f8b831"]:before { background-color: #f8b831; } .card[data-color="#f8b831"]:after { background-color: #ae8123; }

Примеры

Вот несколько кейсов, в которых новые правила резидентства могут стать проблемой:

Сейчас вы — не резидент в России. Работаете в Лондоне, получаете зарплату на британский счет и платите налоги с него в Великобритании. В Россию приезжаете только в гости (в общей сложности на 90 дней), никаких доходов в России у вас нет.

Как сейчас. Вы не интересуете российскую налоговую и не платите налоги в России.

Как будет. ФНС будет считать вас резидентом. Вам придется доказывать, что по соглашению о двойном налогообложении вы — резидент Великобритании, а не России, и налоги должны платить там.

Сейчас вы — не резидент в России. Работаете в Лондоне, получаете зарплату на британский счет и платите налоги с него в Великобритании. А еще у вас есть квартира в Москве, которую вы сдаете в аренду. В России живут ваши родители.

Как сейчас. Вы платите налог с аренды в России (правило такое: где получили доход — там и платите). Причем по ставке 30% — как нерезидент. А если не платите и ФНС об этом узнает, вас обвинят в уходе от налогов. Но она вряд ли узнает, потому что вы — нерезидент, а Россия и Великобритания перестали обмениваться финансовой информацией в автоматическом режиме.

Как будет. ФНС будет считать вас резидентом. Если вы на это согласны, это хорошая новость: вместо 30% вы будете платить 13%. Если вас это не устраивает, придется доказывать, что по соглашению о двойном налогообложении вы — резидент Великобритании, а не России, и налоги должны платить там. Если не получится и центром ваших жизненных интересов признают Россию, а вас — российским резидентом, то о британских доходах придется отчитаться в России. Также надо будет подтвердить суммы уплаченных в Великобритании налогов, чтобы не платить дважды.

Вы живете в Эстонии и сдаете там дом, в Россию приезжаете летом (на 90 дней).

Как сейчас. Вы платите налог с дохода от аренды в Эстонии, а в России ничего не платите, потому что вы — нерезидент.

Как будет. ФНС будет считать вас налоговым резидентом. Если про вашу недвижимость в Эстонии узнают, вам придется заплатить дополнительные 13% налога (у России и Эстонии нет договора об избежании двойного налогообложения, поэтому зачесть эстонский налог не получится). Шанс, что узнают, большой: Эстония автоматически обменивается с Россией финансовой информацией.

Вы живете на Кипре, у вас есть компания там и еще одна — на Британских Виргинских островах. Обе они торгуют ценными бумагами. В Россию приезжаете на лето (90 дней).

Как сейчас. Вы не платите налоги на Британских Виргинских островах и почти ничего не платите на Кипре (облагаете только процентный доход, а налогов на дивиденды нет). России вы ничего не должны.

Как будет. ФНС будет считать вас резидентом, и защититься кипрским резидентством, скорее всего, не получится. Если про ваши компании станет известно — а шанс высок, потому что с обеими странами у России есть автообмен финансовой информацией — надо будет уплатить 13% налога в России (с нераспределенной прибыли компаний или с полученных дивидендов).

Вы — иностранец, который приезжает на три месяца в Россию читать лекции в вузе.

Как сейчас. Если ваша зарплата не в конверте, то вы платите налог 30% — как нерезидент. И если в вашей стране налоги выше, то доплачиваете до этой ставки (если у России и вашей страны есть соглашение о двойном налогообложении).

Как будет. ФНС будет считать вас резидентом. Вам придется доказывать, что по соглашению об избежании двойного налогообложения вы — налоговый резидент вашей домашней страны, а не России. Правда, есть и плюс: зарплата теперь будет облагаться по ставке 13% (это хорошая новость, если дома ставка меньше 30%).

.card[data-color="#fd371d"]:before { background-color: #fd371d; } .card[data-color="#fd371d"]:after { background-color: #b22715; }

Когда изменения вступят в силу?

Предложения Минфина внесены в проект «Основных направлений бюджетной, налоговой и таможенно-тарифной политики на 2020–2022 годы». Это даже не законопроект, а скорее гайдлайн, который дает понять, в каком направлении думает министерство. Но при наличии административной воли законом он может стать быстро.

По словам представителя Минфина, конкретные меры только предстоит проработать. Главные цели министерства — вовлечь больше физлиц в российскую налоговую юрисдикцию, а в конфликтных ситуациях, когда на налогоплательщика могут претендовать два государства, — получить преимущественное право. При этом мера «не затронет большинство российских граждан, сроки пребывания которых в России гораздо больше 90 дней в год», уверяет представитель Минфина.

В реальности у министерства пока нет не только конкретных мер, но и понимания, будут ли вообще меняться критерии определения налогового резидентства, говорит источник The Bell, знакомый с ходом обсуждения идеи в Минфине. Но ответ на этот вопрос, по его словам, может появиться в течение месяца. Законопроекта еще нет даже в черновом виде, но Минфин уже поручил ФНС предварительную работу по его подготовке, говорит собеседник The Bell, который занимается международным налоговым консультированием. ФНС изучает, что будет, если норма изменится, прорабатывает варианты — но о законопроекте говорить рано, говорит источник The Bell, знающий о ходе обсуждения в Минфине.

Сама налоговая уже предпринимала попытки расширить понятие налогового резидентства — в 2015 году на вопрос о том, как влияет иностранный трудовой договор на статус налогового резидента, ФНС ответила: то, что человек находится за границей более 183 дней в году, — еще не повод считать его нерезидентом. Но тогда это письмо отменил сам же Минфин.