Игровой рынок растет на десятки процентов в год. За какими трендами и компаниями следить инвестору?

Игровая индустрия переживает один из лучших периодов в своей истории, на этот раз — в интернете и на мобильных устройствах. Инвесторам стоит внимательно следить за развитием событий в данном секторе и котировками ключевых игроков, уверены управляющий партнер инвесткомпании Borsell Research Евгений Шатов и его коллеги. Возможно, именно здесь появится следующая звезда фондового рынка.

Глобальная аудитория геймеров на всех игровых платформах превышает 2 млрд человек: играет каждый четвертый человек на планете. И это число постоянно растет — благодаря молодежи, использующей мобильный интернет чуть ли не с рождения.

В отличие от старших поколений, молодые люди из поколения Z по всему миру не просто играют в игры: для них это способ коммуникации с внешним миром и друзьями, что делает гейминг потенциально привлекательным каналом маркетинга для глобальных корпораций.

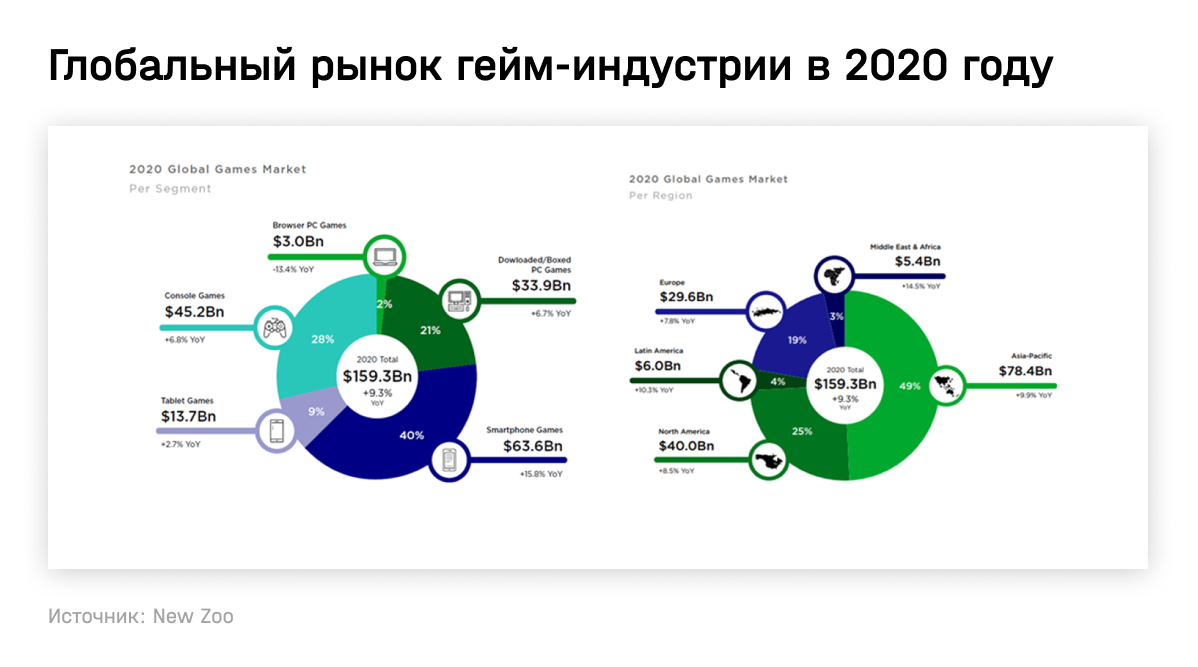

Популярности гейминга также способствовала эпидемия COVID-19: в отсутствие реальных развлечений люди разных поколений больше играют в виртуальные игры. По данным Bloomberg на июнь, за пандемию количество пользователей выросло на 35%. Исследовательская компания NewZoo прогнозирует рост продаж мирового игрового рынка на 20% по итогам 2020 года — до $175 млрд и до $256 млрд — по итогам 2025 года. Для сравнения, доходы России от экспорта нефти в успешном 2019 году составили $122 млрд.

Капитализация ключевых игроков с начала года взлетела на десятки процентов: Activision Blizzard — почти на 40% (до $64 млрд), Electronic Arts — на 23% (до $38 млрд).

Аудитория и покупательская способность потребителей растут параллельно с проникновением гейминга в реальную жизнь и упрощением доступа к играм, увеличивается число способов монетизации игр, развивается игровая экономика. Все это влечет за собой рост доходов компаний, которые, в свою очередь, вкладывают их в производство нового контента для игроков и улучшение технологических разработок.

Закономерно, что именно сейчас в отрасли идет серьезное изменение ландшафта: на рынок гейминга выходят новые игроки — от IT-гигантов (покупка компанией Microsoft создателя бестселлера Fallout за $7,5 млрд) до инвестиционных фондов, а инди-разработчики стремятся провести IPO (Roblox оценивается в $8 млрд), чтобы привлечь деньги и зафиксировать публично свою стоимость. Крупнейший секторальный ETF VanEck Vectors Video Gaming and eSports прибавил с начала года 72%.

Компания Evergreen Gavekal недавно назвала гейминг одним из самых перспективных с точки зрения инвестиций секторов будущего.

Время консолей

Игровые приставки появились на рынке США, Японии и Западной Европы в начале 1970-х годов и были недоступны широкому кругу потребителей, покупка консоли требовала серьезных вложений. За следующие 35 лет вышло еще шесть поколений консолей. В 2000-х годах игры стали доступнее, появилась альтернатива в виде персональных компьютеров. В XXI веке картриджи, а затем и диски постепенно уходят в прошлое — игру стало возможно купить и скачать онлайн.

С каждым годом типичный геймер тратит все больше средств на игры для каждого нового поколения игровых консолей и компьютеров. В ноябре 2020 года на рынок вышло уже девятое поколение консолей, включая пятое поколение Sony PlayStation и четвертое XBox.

Одной из причин удорожания гейминга является тот факт, что видеоигры находятся на передовой технологических разработок, что требует все больших затрат для производства игр-блокбастеров категории ААА. Разработчики чипов вроде AMD и Nvidia поставляют новейшие компоненты в консоли и игровые компьютеры. При этом даже после выхода нового поколения консолей предыдущее поколение часто продолжает хорошо продаваться и после успешного запуска новинок (жизненный цикл консолей пересекается).

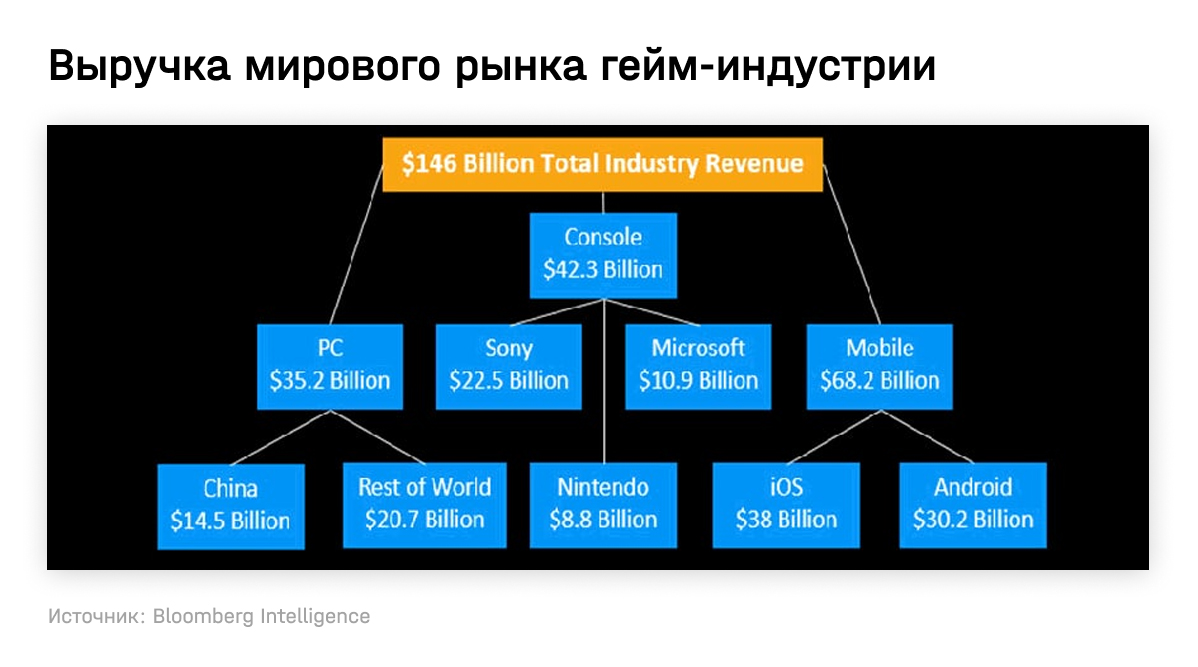

Хотя консоли давно уступили пальму первенства мобильным играм для смартфонов (40% — $63,6 млрд, рост — 15%), тем не менее они продолжают удерживать почти треть игрового рынка — 28% ($45,2 млрд). На третьем месте игры для компьютеров — 21% рынка ($33,9 млрд).

Мобильные игры

С каждым годом растет популярность мобильных видеоигр, обусловленная появлением мобильного интернета, дешевых качественных смартфонов и планшетов. На мировом рынке мобильных игр лидируют Япония и США, за ними следуют Китай и развивающиеся страны.

Мобильный телефон есть почти у каждого в странах G20. Дешевое или бесплатное скачивание делает установку игры на смартфон простым импульсивным решением, в отличие от покупки приставки за $500 или диска игры для Sony PlayStation за $60. Играть на телефоне гораздо удобнее «между делом», без доступа к телеэкрану, приставке или компьютеру.

В 2010-х годах мобильные платформы создали новый канал продаж. В дополнение к геймерам-любителям, целенаправленно покупающим консоль или игры к компьютеру, появляется категория «человек коротает время в метро по дороге на работу, играя на своем смартфоне». Это привело к функциональному упрощению игр, чтобы адаптировать их под ограниченные возможности телефона по сравнению с джойстиком или клавиатурой. Такое упрощение идет параллельно с трендом на улучшение графики и эффектов.

По итогам 2020 года рынок мобильных игр может вырасти на 26% и прибавлять по 10% ежегодно. Мобильные устройства станут ключевой платформой для облачных игр благодаря широкому внедрению технологий 5G и удобству смартфонов. Именно мобильные игры многие сейчас считают перспективным рынком, способным генерировать высокую прибыль при низком пороге входа. Одним из наиболее активных игроков на этом поле является китайский интернет-холдинг Tencent, который регулярно покупает разработчиков. Создание мобильных игр остается достаточно дешевым, в отличие от игр для консолей и компьютеров, разработка которых становится сравнимой со съемками голливудского блокбастера. Прогнозируемые расходы на мобильные игры в приложениях App Store и Android могут превысить $100 млрд в 2020 году.

Место IT-гигантов на игровом рынке

Еще один тренд — выход таких крупных технологических компаний, как Amazon, Apple, Google и Nvidia, на игровой рынок, а именно в сферу облачного гейминга (использование мощностей удаленного сервера для видеоигр, что освобождает игроков от необходимости самим покупать специальную аппаратуру для высокого качества игры). По данным NewZoo, 16% женщин и 21% мужчин, играющих в мобильные игры впервые, используют облачные игры.

В 2013 году Nvidia начала тестировать сервис Nvidia Grid, предлагающий играть в те игры, которые уже были куплены в Steam, но не установлены на используемом компьютере. Это один из первых примеров стриминга игр через клауд без обязательной установки. Полноценная версия сервиса GeForce Now была запущена в феврале 2020 года, она работает на Mac OS, Windows, Android TV, телефонах и хромбуках. По данным Nvidia, с момента запуска в сервисе зарегистрировалось 4 млн человек, которые стримят 15 млн часов ежемесячно.

В ноябре 2019 года Google запустил Stadia — сервис облачных игр, который позволяет покупать игры (каталог по подписке) и транслировать их через облако. Google Stadia работает на платформе браузера Chrome, а это означает совместимость с большинством операционных систем. Пользователям не нужно покупать дорогую технику с мощными процессорами, чтобы играть, но при низкой скорости интернета падает производительность.

После года публичного бета-тестирования в сентябре 2020 года свою собственную платформу xCloud запустил Microsoft. Сервис доступен подписчикам Xbox Game Pass Ultimate. После активации подписки клиент получает не только доступ к более чем сотне игр на ПК и XBox one, но и возможность играть в игры на экране любого устройства (пока только на базе Android), которые транслируются прямо с серверов Microsoft Azure.

Спустя всего пару недель после того, как Microsoft выпустил xCloud, Amazon анонсировала сервис Luna, который будет работать на облачной платформе Amazon. Когда Luna появится в широком доступе, пока неясно.

Выход ИТ-гигантов на рынок игр осложняется отсутствием собственного уникального контента, что может привести к ограничению спроса. Пока эти сервисы не смогут поставлять свой контент или не заключат сделки с популярными производителями игр, вряд ли они смогут добиться широкой популярности — на это уйдет минимум 3–5 лет (столько занимает разработка блокбастер-игры с нуля). Для решения этой проблемы подразделение облачных игр Google Stadia приобрело Typhoon Studio, монреальский дом по разработке игр класса ААA. Этот шаг является частью плана Stadia по удвоению количества сотрудников внутри компании для создания эксклюзивного контента для своей платформы.

В результате потребители будут меньше привязаны к своему компьютеру/консоли и смогут играть где угодно и с чего угодно (т.н. platform-agnostic). Можно будет запустить игру, требующую мощный игровой компьютер, со слабого компьютера или смартфона, переложив технические требования на сервер. Это будет дешевле и удобнее.

В свою очередь, участники рынка могут оказаться в ситуации, где вместо продажи большинства игр с высокой маржой они будут вынуждены договариваться о включении в каталог ИТ-гигантов с вероятным снижением среднего чека на пользователя за доступ к отдельно взятой игре. В теории это должно компенсироваться ростом объема за счет большего доступа к рынку, но может создать предпосылки для неравных схваток компаний-гигантов с небольшими разработчиками, как это было в конфликте Apple и Fortnite.

Гейминг, реклама, киберспорт

Гейминг становится еще одним направлением борьбы за свободное время пользователя, конкурируя с социальными сетями и сервисами по просмотру фильмов и сериалов вроде Netflix. Молодой возраст аудитории делает индустрию привлекательной для рекламодателей, пытающихся получить доступ к поколению Z и миллениалам. По данным NewZoo, в США, Великобритании, Франции, Германии и Швеции 42% игроков на консолях и ПК — миллениалы (23–38 лет), 20% — зумеры (16–22 года).

Широкое влияние на экономику приводит к развитию дополнительных индустрий вроде роста популярности киберспорта за счет таких видео-стриминг-платформ, как Twitch, принадлежащий Amazon. В 2019 году объем мирового рынка киберспорта превысил $1 млрд и к 2022 году может вырасти до $3,2 млрд.

По данным Newzoo, в 2019 году около 440 млн человек смотрели трансляции киберспорта — это на 12% больше по сравнению с 2018 годом. Компании-промоутеры профессиональных спортивных мероприятий (например, обладатели прав на трансляцию футбольных матчей) начинают проявлять больший интерес к киберспорту по мере того, как растет аудитория и появляются профессиональные игроки. Пандемия ускорила этот тренд. Например, гонки Formula 1 заменили на трансляцию виртуальных гонок с игроками, использующими гоночный симулятор и участвующими удаленно.

В то же время есть риск, что после пандемии спрос снизится, так как в приоритете будет отдых вне дома, сейчас ограниченный социальной изоляцией. Однако новым драйвером роста может стать повсеместное внедрение стандарта 5G в ближайшие 5 лет. Так, например, американская телекоммуникационная компания Verizon уже запустила тренировочный лагерь для киберспортсменов с использованием технологий 5G в тестовом режиме.

Влияние пандемии на игровую индустрию до сих пор было благоприятным. Аналитики Bloomberg считают, что около ⅓ всех новых ковид-геймеров останутся геймерами и после конца пандемии. Некоторые компании находятся в зоне риска, например, сети магазинов продаж дисков и приставок GameStop, который и раньше страдал от роста скачиваний игр, а теперь теряет покупателей из-за пандемии. Вероятно, нас ждет platform-agnostic future, где будет сложно сознательно разделять рынки (например, Sony до сих пор не разрешала совместные матчи в одну и ту же игру между игроками PlayStation и XBox).

Что дальше

Рынок видеоигр остается бенефициаром долгосрочных технологических трендов, а распространение пандемии коронавируса должно поддерживать рост продаж и прибыли этих компаний до конца текущего года и, вероятно, далее.

Пандемия COVID-19 в целом благоприятно влияет на рынок игр, привлекая новых пользователей, ранее не являющихся целевой аудиторией, но попробовавших видеоигры в режиме социальной изоляции, удаленной работы и дистанционного обучения. При этом заядлые игроки также остаются в игре и благодаря все новым методам монетизации, появляющимся на рынке, тратят все больше денег на игровой процесс.

Совершенствуется монетизация игр, пользователи торгуют между собой, например, покупая «прокачанных» героев и предметы, чтобы не тратить время самим. Параллельно с ростом популярности компьютерных и видеоигр стал развиваться киберспорт и экономика внутри игр приводит к реальному обмену денег среди игроков.

Усиливается роль платформ вроде iOS и Google Android. Ведущие компании в сфере облачных технологий представляют свои игровые платформы (game-as-a-service). Будет расти роль технологических гигантов, вроде Apple и Alphabet, как в продажах новых игр через свои магазины App Store и Android, так и в собственной разработке (клауд-подписка). Эти и другие факторы усложнили монетизацию и игровую экономику за последние 10 лет и продолжат влиять на развитие индустрии.

За несколько десятилетий гейминг проделал путь от редкого и дорого развлечения детей из богатых стран до популярнейшего способа проведения времени, как среди детей, так и среди взрослых. Параллельно с эволюцией игр и развитием интернета гейминг становится важным культурным феноменом, совмещающим в себе элементы профессионального спорта и даже искусств — со стадионами для просмотра киберматчей. С развитием VR-технологий игровой процесс становится все более интересным с точки зрения не только развлечения, но и профессионального обучения (по примеру программы подготовки пилотов) и даже медицинского применения (терапия против боязни высоты). Эти направления делают гейминг одной из самых интересных и перспективных индустрий XXI века.