О чем забыли частные инвесторы? Самые опасные заблуждения в 2021 году

Период пандемии стал во многом беспрецедентным для финансовых рынков. Но рынок не может расти вечно. Специально по просьбе The Bell известный финансист Игорь Даниленко рассказывает, почему текущая ситуация на фондовом рынке заставляет вспомнить о Великой депрессии и кризисе доткомов и как уроки прошлого помогут инвесторам не потерять все в 2021 году.

Главное

- Многим дорогим компаниям на рынке еще только предстоит доказать свою бизнес-модель. Так было перед Великой депрессией

- Масса долларов в 2020 году рекордно выросла. Это может задать инфляционный тренд на годы, но не обещает ускорения экономического роста

- Думая, что инвестируют в прорывные технологии или новые рынки, инвесторы часто надувают капитализацию убыточных компаний до абсурдных значений

Игорь Даниленко

Игорь Даниленко десятки лет помогал иностранным инвесторам зарабатывать на российском рынке. Он был портфельным управляющим ТКБ «Инвестмент Партнерс» и Russian Prosperity Fund Euro, а с 2015 года возглавляет Fosun Eurasia Capital, «дочку» китайской финансовой группы Fosun International с активами более $50 млрд. Основной владелец группы — миллиардер Гуо Гуанчан, которого называют китайским Уорреном Баффеттом.

О чем забыли инвесторы

Ближе к концу спекулятивной фазы рынка многие инвесторы часто теряют систему координат и смотрят только на тренд, закрывая глаза на все остальное. Будущее становится важнее текущих доходов компаний. «Было всего лишь необходимо покупать “хорошие” акции, независимо от цены, и природой было гарантировано, что акции будут расти», — так известные американские экономисты и профессиональные инвесторы (создатели теории стоимостного инвестирования) Бенджамин Грехэм и Дэвид Додд описывали кризис 1929 года через пять лет после него, добавляя, что финансовый результат этой доктрины «не мог оказаться более трагичным». Ничего не напоминает?

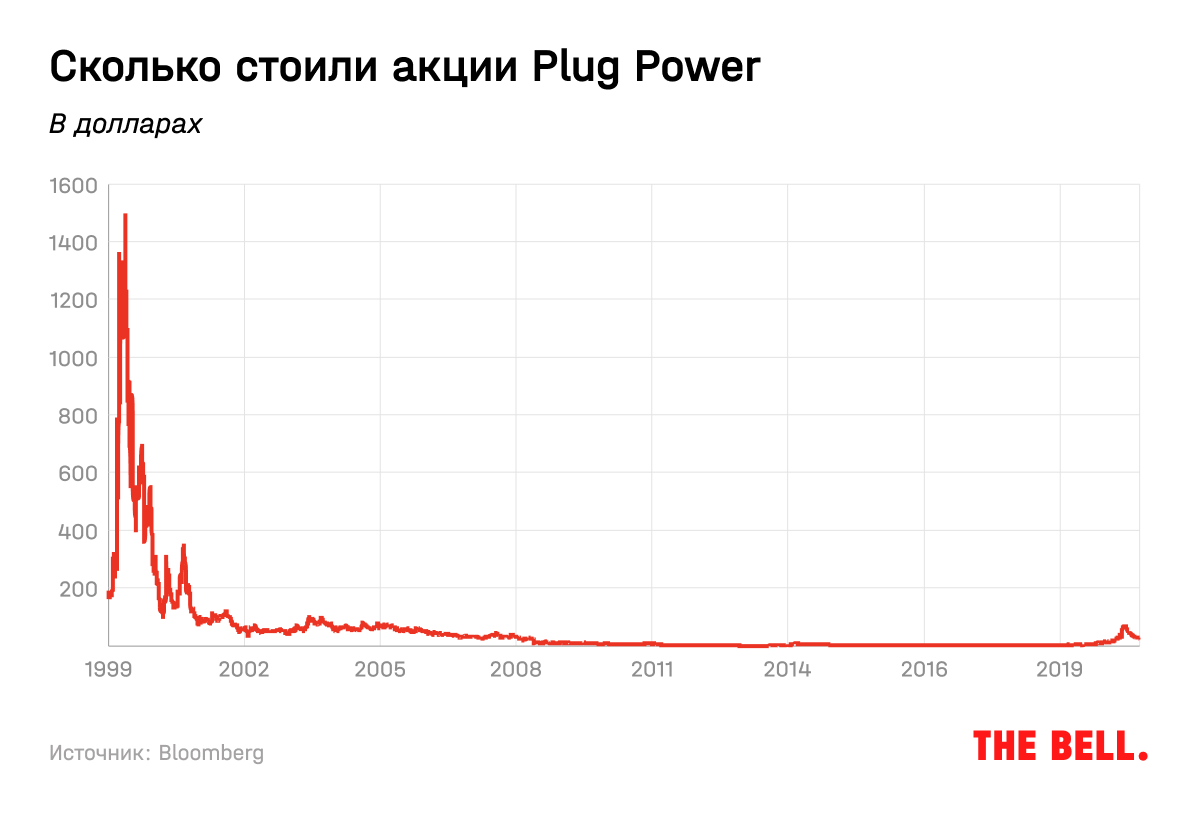

Вот пример уже из XXI века. Пионер водородных технологий Plug Power сейчас оценивается в $15 млрд (а на пике он пробивал отметку в $40 млрд). Уже 20 лет это публичная компания, популярная у частных инвесторов. Но за все это время она доросла до выручки всего лишь в $200 млн. Сейчас ее акции, с учетом размытия, торгуются минус 95% к уровню 2000 года. Это заставляет задуматься о том, насколько радужное будущее ждет инвесторов в другие компании из сферы прорывных технологий, которые оценены в сотни раз больше, чем предполагает их текущая выручка.

Главный вопрос 2021 года

2020-й был во многих отношениях беспрецедентным для финансовых рынков. Закрытие экономики из-за ковида вызвало агрессивную монетарную и фискальную реакцию ЦБ и правительств развитых рынков. В результате в 2020 году долларовая денежная масса выросла на 24,4%. При этом экономика США, производство товаров и объем предоставленных услуг упали. Для сравнения: без учета 2020 года за последние 60 с лишним лет самый большой рост денежной массы по итогам года составил 13,2%. Рекордными по этому показателю были 1972–1982 годы. За это десятилетие индекс потребительских цен в США вырос в 2,3 раза. Россиян такими темпами инфляции не удивить, но вот на Западе они кажутся давно забытыми страшилками из старых фильмов.

Аналогичное увеличение темпов инфляции сегодня означало бы полную смену парадигмы, которая существовала на финансовых рынках последние 20–30 лет. Годовая инфляция в 8–9% в год уничтожает покупательную способность, если за ней не поспевают темпы увеличения стоимости активов или доходов потребителей. Параллельно происходит перераспределение благосостояния между разными слоями общества. Победители и проигравшие могут в одночасье поменяться местами.

Придется решать, как быть с наличными и инструментами с фиксированной доходностью. И те и другие могут принести значительную отрицательную доходность в некоторых сценариях развития.

Будет ли инфляция продолжаться после 2021 года или мир вернется к дефляционной парадигме, продолжающейся со времен финансового кризиса 2008 года? Ответ на этот вопрос, о котором сейчас много спорят экономисты, предопределяет кардинально различающиеся портфели и стратегии.

Ожидание инфляции надувает новый пузырь

Еще один вопрос — получится ли спрятаться в акциях или такая защита от инфляции обойдется слишком дорого? Исторически акции защищают от инфляции, только если куплены по разумной оценке, а не на пике цикла. При этом в конце 2020 года, пока все обсуждали прорывные технологии, американский фондовый рынок оценивался в 2,37 ВВП 2020 года. Это примерно на треть выше, чем оценка на пике пузыря доткомов в 2000 году.

Красота этой любимой метрики Уоррена Баффетта — объем фондового рынка к ВВП — в том, что неважно, какие технологии или компании сейчас выигрывают. Ведь от того, отберет ли Tesla часть или весь автомобильный бизнес у Ford, общий вывод об оценке рынка и объем пирога никак не изменится.

Тревожные звоночки уже слышны. С 19 февраля 2021 года самые спекулятивные сегменты рынка показывают очень слабую динамику. В этот день капитализация биткоина впервые превысила триллион долларов. Последний стимул с чеками всем американцам от новой администрации Байдена, принятый в марте, тогда был еще впереди, но рынок уже начинал терять пар. Ключевые спекулятивные секторы рынка, которые остро реагируют на ликвидность, уже указывают: ее становится меньше. Вот как вели себя эти показатели — Bitcoin, семья фондов Cathie Wood ARKK, SPACs и индекс компаний малой капитализации Russell 2000 (RTY) — с февраля.

Последние десятилетия и выручка компаний в S&P 500, и американский ВВП в номинальном выражении прибавляли меньше 4% в год. Структурный рост экономики США — за вычетом циклов в безработице — упал на очень низкие уровни, до 1,6% в год. Речь именно про органический рост, который определяется двумя факторами: демографией и производительностью труда, которая сейчас растет максимум на 1% в год. Из-за этих негативных тенденций будут снижаться и темпы структурного роста.

По сути США рискуют постепенно превратиться в Европу или Японию, где население сокращается и структурный рост негативен. С учетом того, что долгосрочный потенциал роста экономики особо не меняется, даже инфляция выше 2% приведет к номинальному росту выручки компаний не более чем на 4% в год. И когда вы читаете о росте 7% в 2021 году, не надо забывать, что для этого США нужно было напечатать, а затем занять через дефицит государственного долга 25% ВВП. Не стоит считать куриц дважды: господдержка замещала падение спроса домохозяйств. Восстановление частного спроса не приведет к новым структурным драйверам роста в 2022 году. Ни экономика США в целом, ни отдельные компании не смогут расти на уровне 7% в следующие 10 лет.

Слишком дорогие компании

При соотношении цены и выручки компаний (Price/Sales ratio) на нынешнем уровне S&P 500 рост выручки компании на 4% приведет к росту ее стоимости на 4% в цене при неизменном мультипликаторе (при условии, что соотношение P/S не будет меняться). Добавим к этому среднюю дивидендную доходность S&P 500 — 1,4% (что ниже доходности 10-летних облигаций США в 1,6%). Получается, что в лучшем случае ожидаемая доходность составит 5,4%.

Если же значение мультипликатора P/S упадет хотя бы к исторически средним значениям, это будет означать нулевую ожидаемую доходность на горизонте следующих 20 лет в среднем по индексу. На пике пузыря доткомов P/S составлял «всего лишь» 2,2. Сейчас — 3,08. Этот новый мировой антирекорд сулит серьезные риски для тех, кто покупает сейчас дорогие компании, входящие в ключевые индексы на рынке США.

Высокая оценка активов, значительно превышающая денежные потоки, не создает богатство. Вместо этого происходит просто переход денег от покупателя, переплатившего за актив, к продавцу. Совсем на пальцах: если вы заплатили за денежный поток в 100 рублей 200 рублей, то в конце концов эти 200 все равно превратятся в 100.

Инвесторы недооценивают нефть

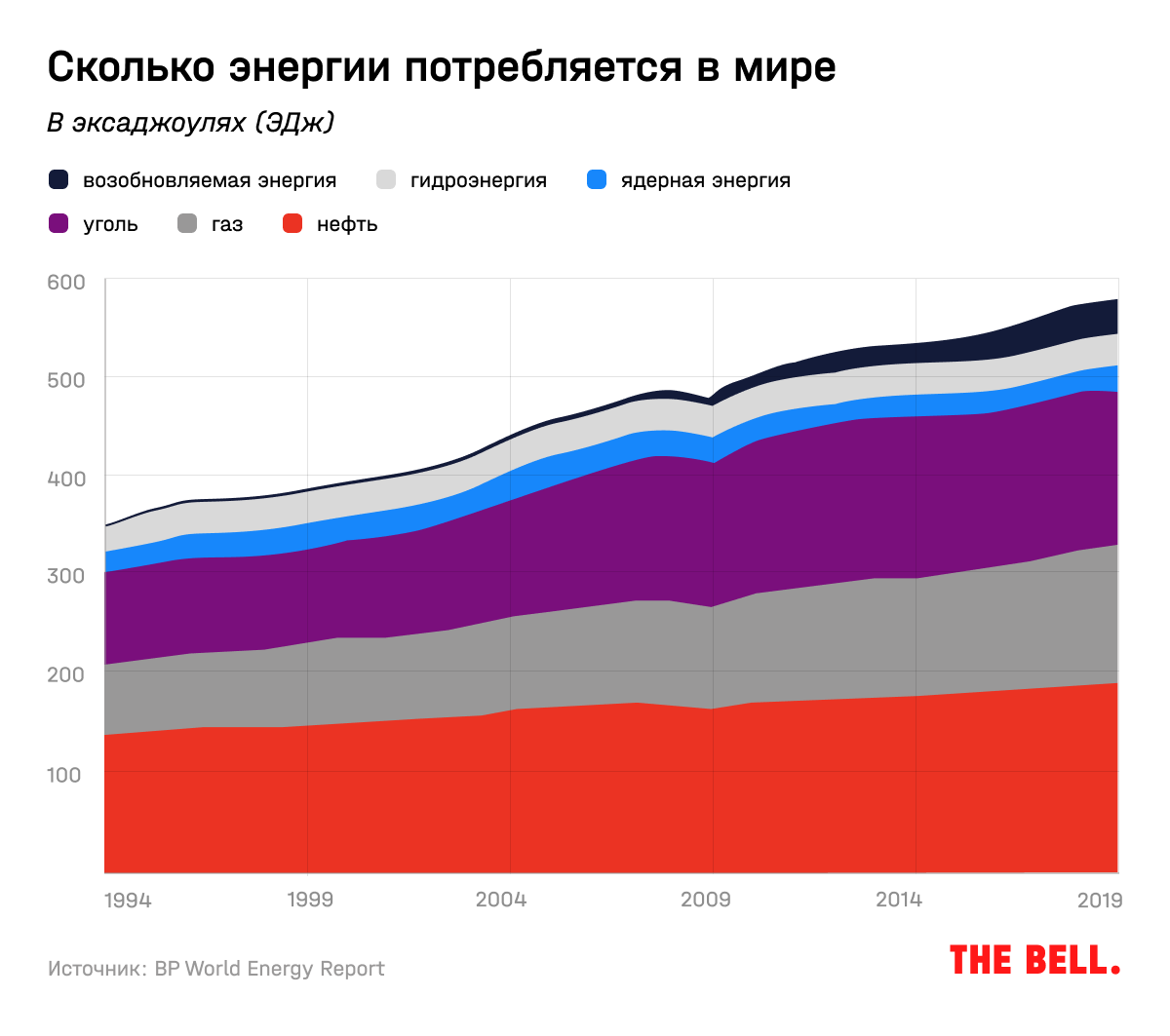

Несмотря на значительные инвестиции в зеленую энергетику, мир по-прежнему работает на ископаемом топливе. Из последнего BP World Energy Report по итогам 2019 года (более поздних данных еще нет) следует, что возобновляемые источники базовой энергии (primary energy) составили всего 5%. Гидроэнергетика составляет 6,4%. Все последние 20 лет эти цифры не превышают 11%. То есть, несмотря на большие инвестиции в возобновляемые источники, их доля в общем балансе не растет: не меньше денег Китай и Индия инвестируют в «грязные» источники.

Но ведь отовсюду слышно, что 30% энергии Германия потребляет от возобновляемых источников, а Дания вот-вот застроит ветряками Северное море? Проблема в том, что все эти трансформации доступны только богатым странам, которые готовы за это платить разными способами — вводя «зеленые тарифы» (механизмы поощрения инвестиций в возобновляемую энергетику) или перенося грязное энергоемкое производство в другие государства.

Парадокс в том, что основной рост потребления электроэнергии происходит как раз за пределами ЕС и США. Сейчас потребление базовой энергии на человека в Индии составляет 24,9 ГДж, в Китае — 98,8 ГДж, в США — 287,6 ГДж, в России — около 200 ГДж. За последние 40 лет, с 1979 по 2019 годы, среднее потребление энергии на человека в Китае выросло почти в шесть раз. Пятикратный рост потребления в Индии нам только предстоит: быть развитой — значит потреблять много базовой энергии. И технологии — это не магия, а замена человека на машины за счет экспоненциального роста потребления энергии. Это просто законы физики, которые иногда забываются в разговорах о фондовом рынке.

Ограничение инвестиций в ископаемые отрасли не приведет к тому, что ископаемые источники быстро станут не нужны. Скорее, оно сделает энергопереход на новую парадигму, который никогда не занимал меньше 30 лет, значительно дороже. Главный вывод, который из всего этого должны сделать частные инвесторы, — серьезное применение экологических критериев (ESG) в энергетической отрасли напрямую приведет к дефициту нефти в ближайшее время. Вот несколько соображений в поддержку этой теории:

- В 2019 году Япония потребляла 3,8 млн баррелей в день с населением в 127 млн человек. Индия в то же время потребляла 5,3 млн баррелей в день при том, что ее население было в 11 раз больше.

- Если бы уровень жизни в Индии не уступал японскому, ее население потребляло бы в 7,8 раз больше нефти в день на человека (то есть на 36 млн баррелей в день больше, чем было на самом деле).

- В 2019 году мир потреблял чуть меньше 100 млн баррелей в день. Получается, что рост стандартов жизни только в одной Индии до уровня Японии поднял бы мировое потребление на 36%.

- А еще есть Китай. Если прибавить к этому гипотетическому росту потребления в Индии еще и рост потребления в Китае (до уровня США), это может удвоить текущее мировое потребление.

Даже если вы чрезвычайно оптимистичны по поводу технологий, увы, даже самые оптимистичные и детальные прогнозы энергоперехода IEA, US Department of Energy или BP World Energy Report не подразумевают значительного падения спроса на нефть в следующие 10 лет.

Сейчас размер капитальных вложений в мировой отрасли нефтедобычи составляет порядка 40% от уровня 2014 года. Много это или мало? Количество работающих буровых установок в США соответствует падению уровню добычи на 1,5 млн баррелей до конца года: с 11 млн баррелей до 9,5 или 9 млн баррелей. Текущий уровень инвестиций подразумевает падение добычи на 2–3% в год. Учитывая, что спрос на нефть не будет падать еще минимум 10 лет, это может спровоцировать перманентный дефицит нефти уже в ближайшем будущем.

Это существенное изменение парадигмы: прежде рост цен на нефть вызвал бы рост инвестиций, но сейчас мы видим четкие сигналы, что финансовые институты сворачивают их независимо от цены. Практически никогда еще не было ситуации, когда инвесторы четко знали: в среднесрочной перспективе цены в сырьевой отрасли вряд ли будут подвержены ни риску роста производства, ни риску нового предложения. Скоро все забудут о добровольном ограничении предложения ОПЕК+, так как спрос вернется на уровень 2019 года, а предложение продолжит падать. Отражена ли эта реальность в ценах акций энергетических компаний? Совсем непохоже.

Как дорогое становится дороже, а дешевое — дешевле

Правильные книжки учат инвесторов покупать дешевые акции и продавать дорогие. Но мы живем в новом дивном мире, где иногда все работает иначе.

Взглянем на индекс рынков акций стран с развивающейся экономикой (MSCI EEM Index), которому соответствует один из крупнейших ETF EEM. Вот так выглядят последние страновые веса в нем: Китай — 37,54%, Тайвань — 14,56%, Южная Корея — 13,41%, Индия — 9,36%, Бразилия — 4,61%, другие страны — 20,53%. Среди них есть и Россия с долей всего лишь 3,0% (у Южной Африки, для сравнения, 3,79%). При этом за последние 10 лет доля Китая выросла с 16% до 38%, а доля Бразилии сократилась с 15% до менее 5%.

Получается, что пассивные инвесторы, которые думают, что вкладываются в развивающиеся рынки, на самом деле направляют больше 60% новых денег в азиатские технологические компании, прежде всего — китайские. Из новых $100 на рынке все больше денег идет на покупку первых 5–6 компаний по капитализации. Их доля растет, в то время как доля маленьких компаний внизу индекса становится все меньше и со временем их из него исключают. Удивительное совпадение: именно азиатские технологические компании — так же и самые дорогие. При этом наличие роста их выручки не оправдывает очень высокую оценку компаний по мультипликаторам. Рост выручки на 20% уже много раз заложен в цене, при этом расти по 20% в год компаниям становится все сложнее.

Такая же картина наблюдается во многих других индексах, где самые большие по капитализации компании имеют и самые дорогие мультипликаторы. Но при этом большим компаниям сложно расти даже на 10% в год: они уже ограничены сверху. Скажем, на Alibaba уже приходится 60% e-commerce Китая, эта доля не может превратиться в 100%. А на других рынках компания гораздо меньше. То есть ее рост ограничен ВВП своей страны.

Так появляется странная картина, когда из-за пассивных денег российские металлурги со свободным денежным потоком в 35% кажутся слишком дорогой инвестицией, а азиатские производители рисовой водки (Moutai) со свободным денежным потоком в 2% но огромным весом в индексе — лучшей компанией. Самое интересное, что это не результат решений инвесторов, которые понимают что-то важное, но неочевидное про бизнесы этих компаний. Это всего лишь следствие механики потоков. Для инвесторов это источник риска, поскольку в случае оттока эта механика вызовет огромную волатильность цен именно самых больших и ликвидных компаний, ведь индексы по факту совершенно не диверсифицированы и будут продавать все будут одно и то же.

Обратная сторона механических правил

Наличие инвесторов, которые не принимают во внимание реальную оценку компаний на фондовом рынке, создает колоссальную неэффективность. Такой же эффект дает и применение любых слишком простых правил ребалансировки или исключения компаний из инвестиционных портфелей. Это было известно всегда, но только сейчас это достигло масштабов, которые касаются секторов и рынка в целом.

Лучшее, что может сделать инвестор сейчас, — сохранять долю в деньгах для более интересных возможностей, которые неизбежно возникнут. Если все же хочется инвестировать в акции для защиты от инфляции, найти дешевые неиндексные компании (которые почему-то оттуда выпали или не могут попасть) с высоким денежным потоком, равным условным 30% от стоимости акций. Их менеджмент четко понимает, что они стоят слишком дешево, и важно смотреть на намерения таких компаний возвращать деньги акционерам либо дивидендами, либо обратным выкупом акций.

Также интересны могут быть и изгои, вроде крайне непопулярного канадского производителя нефти из битумных песков Suncor Energy. При нынешних ценах на нефть компания могла бы выкупить все свои акции с биржи за четыре года, задолго до исчерпания своих запасов, которых осталось более чем на 30 лет.

Фото на обложке материала: Ashu013sharma/Pxhere