Отказ от доллара и русский SWIFT. Готова ли Россия к новым санкциям?

рублНеделя переговоров России с США и НАТО в Женеве и Брюсселе предсказуемо не принесла осязаемых результатов — и теперь мы ждем «встречных предложений» Запада на следующей неделе. Российскому рынку этого уровня неопределенности хватило для сильнейшего обвала с весны 2020 года. Новый уровень эскалации и, как следствие, новые мощные санкции США — вопрос далеко не решенный, но на всякий случай мы решили оценить, насколько успешно российское правительство и ЦБ подготовились к отключению от SWIFT и другим санкционным рискам. Единственным результатом переговоров с США и НАТО стал обвал российского рынка. Оцениваем, готова ли Россия к санкциям.

Этот материал был написан специально для рассылки The Bell «Итоги недели». Подписаться на нее можно здесь.

Чем закончилась неделя

Переговоры в Женеве и Брюсселе продолжались четыре дня, но на рассказ о них хватит нескольких фраз: стороны так долго публично рассказывали о своих заведомо не сближаемых позициях, что ход переговоров стал рекордно предсказуемым.

- Россия выставила США и НАТО три своих главных требования — юридически обязывающие гарантии нерасширения НАТО на восток, вывод американских сил из стран, вошедших в альянс после 1997 года, и отказ от размещения в Европе ударных систем, способных угрожать России. «Украина никогда, никогда, никогда не должна вступить в НАТО», — резюмировал главное требование российский переговорщик, замминистра иностранных дел Сергей Рябков.

- Представители США и НАТО, как и предупреждали заранее, не стали даже обсуждать два первых требования, но выразили готовность обсудить размещение ракет в Европе. Но Россия пока предлагает обсуждать все предложения только в одном пакете.

- Риторика российских представителей была предельно жесткой. Сергей Рябков, например, накануне переговоров заявил в интервью государственному агентству ТАСС, что «НАТО надо собирать манатки и отправляться на рубежи 1997 года».

- Было и кое-что позитивное — например, НАТО предложила России договориться о взаимном восстановлении закрытых в прошлом году представительств. Переговоры с США Сергей Рябков назвал «небезнадежными».

- Теперь Россия ждет от США встречных предложений на следующей неделе.

Санкционные угрозы

В среду, во время перерыва в переговорах, сенаторы-демократы во главе с Бобом Менендесом представилизаконопроект о новых санкциях против России — их предлагается вводить даже не в случае прямого военного конфликта с Украиной, а в случае «значительной эскалации» по сравнению с декабрем 2021 года, если президент США придет к выводу, что за ней стоит Россия, а ее цель — смена власти на Украине или подрыв ее суверенитета и территориальной целостности. Сами описанные в проекте меры — во многом радикальные: предлагается, например, ввести санкции лично против Владимира Путина (Дмитрий Песков уже назвал это «запредельной мерой, сравнимой с разрывом отношений»). Подробно проект мы описали здесь.

Белый дом деятельно поддерживает санкционный проект Менендеса, но это вовсе не означает, что он будет принят, считает один из главных российских экспертов по санкциям Иван Тимофеев. Главной причиной появления проекта была необходимость для демократов противопоставить что-то крайне вредному, по мнению Белого дома, законопроекту республиканца Теда Круза. Тот предлагал немедленно, не дожидаясь итогов переговоров, ввести санкции против «Северного потока — 2». В результате в конце недели законопроект Круза не прошел даже первого голосования в Сенате.

Содержательно появление законопроекта Менендеса мало что добавило к санкционным рискам. Все описанные в нем и даже более радикальные меры администрация Байдена может принять и без участия Конгресса — и заявления чиновников Белого дома не оставляют сомнений в том, что в случае реального военного конфликта с Украиной они обязательно это сделают. Но свою роль в росте уровня напряженности новость о проекте Менендеса сыграла.

Реакция рынка

Российский рынок всю неделю никак не реагировал на переговоры в Женеве и Брюсселе, а в среду — полностью проигнорировал новости о санкционном законопроекте. Но в четверг, когда Сергей Рябков в интервью RTVI подвел итоги переговоров (не сказав при этом ничего особо принципиально нового), инвесторы восприняли это как сигнал к рекордной распродаже с весны 2020 года.

- Индекс Московской биржи в четверг потерял 4,03%, в пятницу, после воинственной пресс-конференции министра иностранных дел Сергея Лаврова, — еще 2%. Номинированный в долларах индекс РТС за два дня упал на 8%.

- Рубль за день после заявлений Рябкова потерял к доллару 2%, и в пятницу впервые с весны 2021 года курс доллара приближался к 77 рублям. Евро за три дня подорожал на 2,6% и преодолевал отметку 88 за рубль.

- Доходность 10-летних российских рублевых ОФЗ за два дня подскочила сразу на 0,5 процентных пункта и впервые с 2018 года превысила 9%.

- Премия к российским кредитно-дефолтным свопам (CDS), отражающая уровень страновых рисков, впервые с начала осеннего кризиса резко подскочила. В конце декабря 2021 года она доходила до 135 базисных пунктов, в четверг взлетела до 160 б.п., а в пятницу достигала 170. В последний раз такой уровень наблюдался на пике коронавирусной паники весной 2020 года. Динамика российских CDS идет в противоход с бумагами других развивающихся рынков — то есть речь идет исключительно о росте российских геополитических рисков.

Готова ли Россия к радикальным санкциям?

Отключение от SWIFT. Главная звучащая сейчас угроза — отключения российских банков от системы обмена финансовыми сообщениями SWIFT — возникла еще в 2014 году, после первых антироссийских санкций за присоединение Крыма. С тех пор она не покидает арсенал возможных финансовых инструментов жесткого давления на Россию.

Тотальное отключение от SWIFT грозит России параличом международных расчетов, валютным шоком, дефицитом импортных товаров и затронет практически все население России — причем сильнее других пострадают как раз те, кто, вероятно, даже никогда и не слышал такую аббревиатуру, перечислял старший вице-президент ICDC Pacific Co Константин Воробьев. Скорее всего, отключение от SWIFT грозит только части банков, считает директор по инвестициям «Локо-Инвест» Дмитрий Полевой. В проекте Менендеса, например, предлагается ввести санкции против как минимум трех из 12 госбанков и финансовых институтов.

«Полное отключение России от SWIFT выглядит реалистичным лишь в том случае, если Запад решит прекратить торговать с Россией и осуществлять финансовые транзакции. Иначе для Запада это будет “выстрел себе в ногу”, да и в случае введения столь жестких санкций какое-то пространство для диалога исчезнет, как исчезнут у Запада и инструменты воздействия на Россию», — считает Полевой.

Еще в 2014 году ЦБ начал работать над альтернативами международным финансовым сервисам. Во-первых, была запущена российская Национальная система платежных карт (НСПК; обеспечивает работу Visa и Mastercard внутри России). Во-вторых — российский аналог SWIFT, Система передачи финансовых сообщений (СПФС).

Сейчас к СПФС подключено свыше 300 организаций, подавляющее большинство из них — российские. Зампред ЦБ Ольга Скоробогатова говорила, что по итогам 2020 года на СФПС пришлось 20% российского финансового трафика. Система позволит обеспечить бесперебойность платежей внутри страны, но что будет с платежами международными — остается вопросом (если не рассматривать перспективу возвращения к устаревшим каналам телексной связи, хотя в 2014 году ЦБ тестировал и такую возможность).

Пока СПФС с трудом удается привлекать зарубежных участников: подключаться к российской системе иностранные банки не спешат, поскольку у США всегда в распоряжении остается инструмент вторичных санкций, сильно снижающих желание и готовность других стран обходить санкционные ограничения, замечает директор по инвестициям «Локо-Инвест» Дмитрий Полевой. Помимо прочего, чтобы стать альтернативой для коммерческих банков, система должна преодолеть технические ограничения: в отличие от SWIFT, работающей круглосуточно, операции через СПФС можно проводить только по будням в рабочие часы, а размер одного сообщения в ней ограничен 20 Кб.

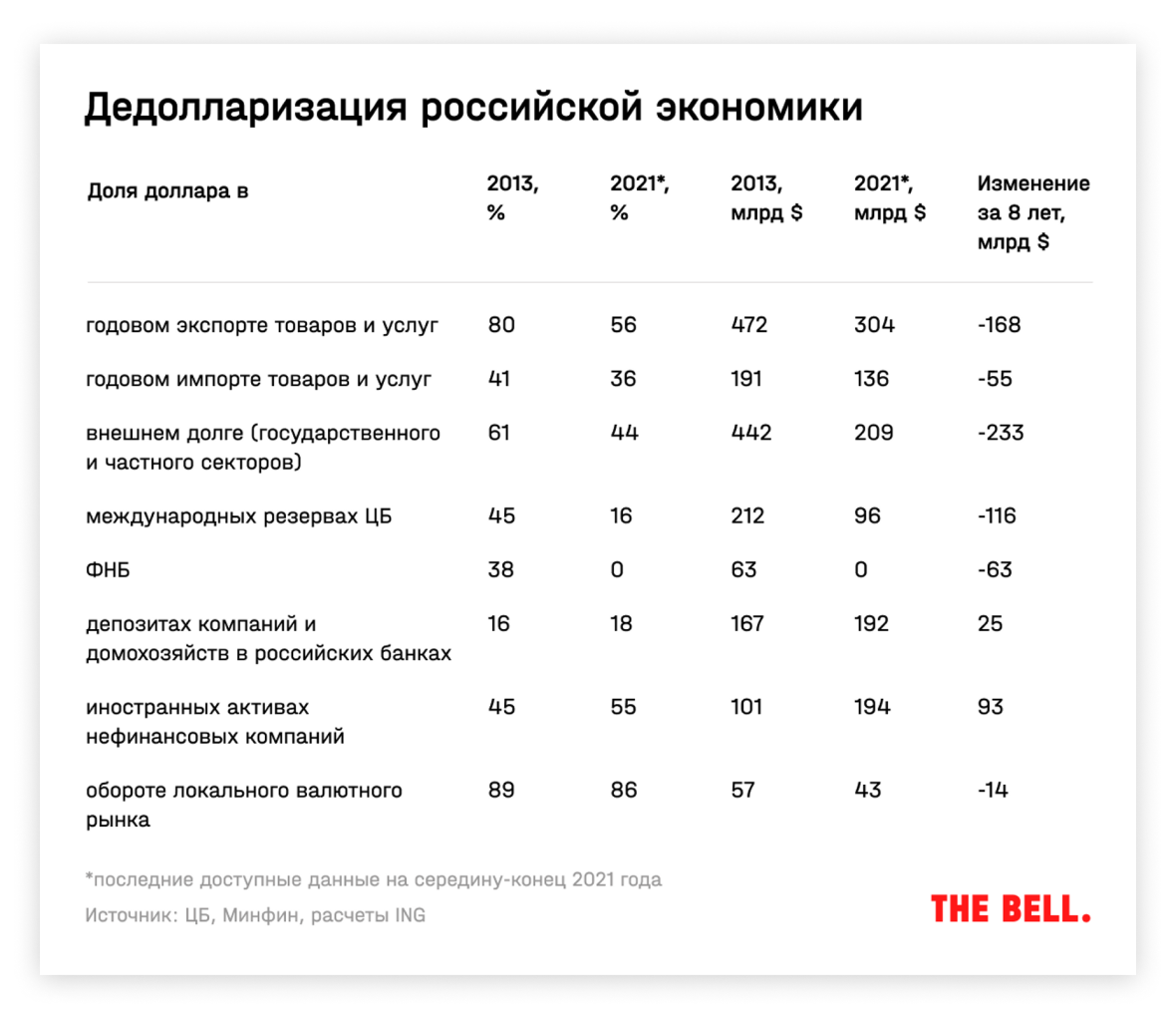

Дедолларизация. Еще более серьезная угроза — возможная блокировка американских корсчетов российских банков, которая фактически лишит их возможности проводить долларовые операции. Опасение такого сценария заставило российское правительство в 2014 году приступить к дедолларизации экономики — и добиться в ней определенных успехов: по сравнению с «досанкционным» 2013 годом Россия действительно смогла существенно снизить зависимость от доллара в торговых потоках, внешних обязательствах и иностранных активах госсектора, отмечает главный экономист ING по России и СНГ Дмитрий Долгин.

- Доля доллара в экспорте товаров и услуг, по данным ЦБ, снизилась с 80% до 56%, чему способствовал как прямой перевод контрактов с доллара на евро (в том числе благодаря желанию ЕС и Китая также снизить зависимость от доллара), так и рост ненефтегазового экспорта с 30% до 50% от совокупного экспорта товаров и услуг из РФ. Основной путь по дедолларизации расчетов по экспорту, видимо, уже пройден, и большого потенциала тут не осталось, считает Полевой.

- Во внешнем долге (государственного и частного секторов) России доля доллара упала с 61% до 44% — в основном из-за санкционных ограничений на кредитование, из-за которых компании и банки были вынуждены погасить свои долларовые обязательства более чем на $220 млрд, следует из данных ЦБ и расчетов ING.

- ЦБ резко сократил долю доллара в своих международных резервах — с 45% до 16%. В середине 2021 года (на последнюю доступную отчетную дату) у ЦБ было на $116 млрд меньше, чем в 2013 году. Доля евро в резервах составила 32,2%, юаня — 13,1%, фунта — 6,5%, золота — 21,7%.

- Минфин поступил еще более радикально, полностью отказавшись в 2021 году от доллара в суверенном ФНБ: его доля снизилась с 38% в 2013 году ($63 млрд) до нуля.

В сферах, где было высокое давление внешних рисков, готовность иностранных контрагентов и возможность дать указание локальным государственным игрокам, дедолларизация получается, объясняет Долгин. Но там, где действия продиктованы деловыми соображениями и предпочтениями частного сектора, результаты уже не такие впечатляющие.

- Доля доллара в импорте, по данным ЦБ, снизилась не так значительно, как в экспорте: с 41% до 36%. С 2016 года эта цифра существенно не менялась, добавляет Полевой.

- Номинальная доля доллара в иностранных активах нефинансовых компаний даже выросла — с 45% до 55% (с очисткой от эффекта валютной переоценки она осталась без изменений).

- Доля валютных депозитов компаний и домохозяйств в российских банках, по оценкам ING на основе МСФО отчетности крупнейших банков, также немного выросла — с 16% до 18%.

- Наконец, доля доллара в обороте локального валютного рынка осталась крайне высокой: по данным ЦБ, она снизилась едва заметно, с 89% до 86%.

Где возможно, риски российские власти уже сократили. Но дальнейшая дедолларизация потребует двойных усилий, если не рассматривать сценарий директивных указаний, подчеркивает Полевой из «Локо-Инвест». На фоне западных санкций многие сырьевые компании, действительно, постарались минимизировать долю расчетов в долларах за счет евро, но это лишь половинчатое решение — ведь потом эти евро сначала компании конвертируют в доллар, а уже потом доллары продают за рубли или так и оставляют в валюте, заметил он.

Что мне с этого?

Санкционные возможности американской администрации велики — в условиях действующих санкций российскому правительству и ЦБ удалось сохранить финансовую стабильность, но подготовиться к радикальным мерам так, чтобы минимизировать ущерб для экономики, просто невозможно. Остается надеяться на то, что нынешний внешнеполитический кризис не закончится военным и санкционным конфликтом.