В ожидании шторма. Где инвесторам искать тихие гавани в 2022 году

Американский рынок акций переоценен — с этим согласны и «быки», и «медведи». Вторые, как, например, известный управляющий Джереми Грэнтем из GMO, советуют инвесторам искать спасения в активах за пределами США. Рассказываем, где видят перспективы аналитики крупнейших западных инвестбанков.

Этот материал был написан специально для нашей новой рассылки для частных инвесторов. Хотите стать ее подписчиком? Оставьте свой email здесь.

Европа

В 2022 году европейский рынок может наконец-то обойти американский, прогнозировали в декабре стратеги Deutsche Bank и Jefferies. В Европе экономический цикл отстает от США, позиция центрального банка — более «голубиная» (ЕЦБ пока не планирует повышать ставки в этом году), а фискальные стимулы продолжат действовать, объясняли они. Goldman Sachs прогнозирует, что экономика еврозоны следующие два года будет расти быстрее, чем США: 4,4% против 3,5% в 2022 году и 2,5% против 2,2% в 2023-м.

Европейский рынок в целом выглядит дешево по сравнению с американским. Даже после январской коррекции Nasdaq спред между «ростом» и «стоимостью» выглядит большим, говорится в вышедшем в среду отчете Goldman Sachs (есть у The Bell).

Движение инвесторов в сторону европейского рынка уже происходит. Ориентированные на Европу фонды привлекли в первой половине января $3,1 млрд, следует из отчета Bank of America (BofA, есть в распоряжении The Bell). Это самое сильное начало января с 2018 года. Самый большой приток средств (+$0,5 млрд) зафиксирован в Швейцарии, а самый большой отток (-$0,5 млрд) — в Великобритании. Наибольший приток с начала года отмечен в финансовом секторе (+$1,4 млрд) и только в секторе телекоммуникаций произошел отток (-$0,1 млрд).

Но не все инвестбанки оптимистично смотрят на европейский рынок акций. В BofA ожидают, что Stoxx 600 к концу года упадет на 8%, до 430 пунктов, по трем причинам:

- Во-первых, рынок закладывает семь повышений процентных ставок ФРС (а сам BofA — девять) в ближайшие три года.

- Во-вторых, банк считает, что индекс деловой активности PMI незначительно снизится в этом году, но оказать на него давление могут дальнейшая эскалация конфликта между Россией и Украиной и замедление глобального роста из-за уменьшения в США антикризисных стимулов.

- В-третьих, BofA считает, что 12-месячная форвардная EPS Stoxx 600 уже достигла своего пика и к концу года снизится на 5%.

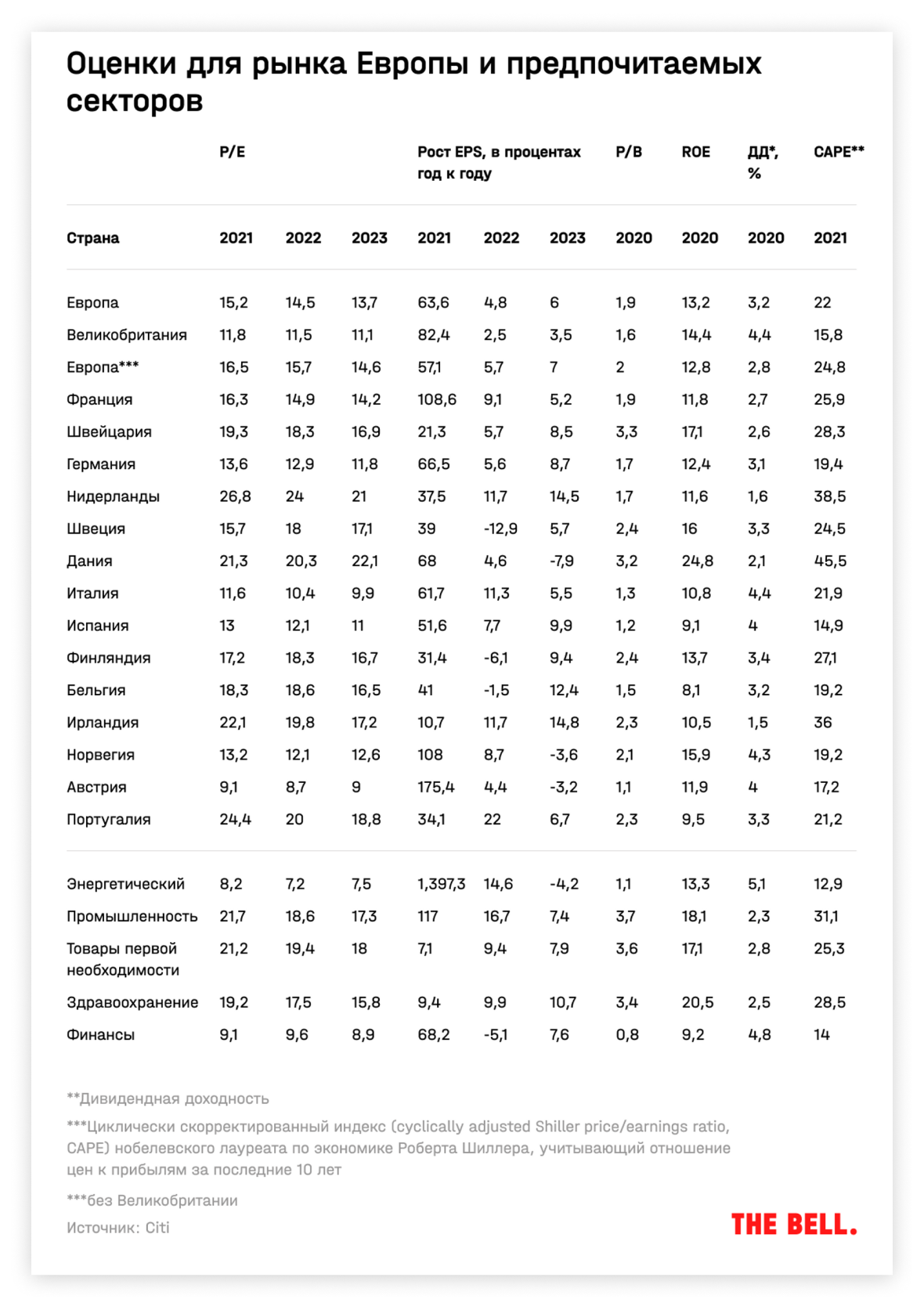

Среди стран инвестбанк рекомендует покупать Испанию и Италию, продавать — Великобританию и Францию, а Германию и Швейцарию аналитики банка оценивают нейтрально. Среди секторов они отдают предпочтение производителям товаров длительного пользования и программного обеспечения, коммунальным услугам, банкам и авиакомпаниям.

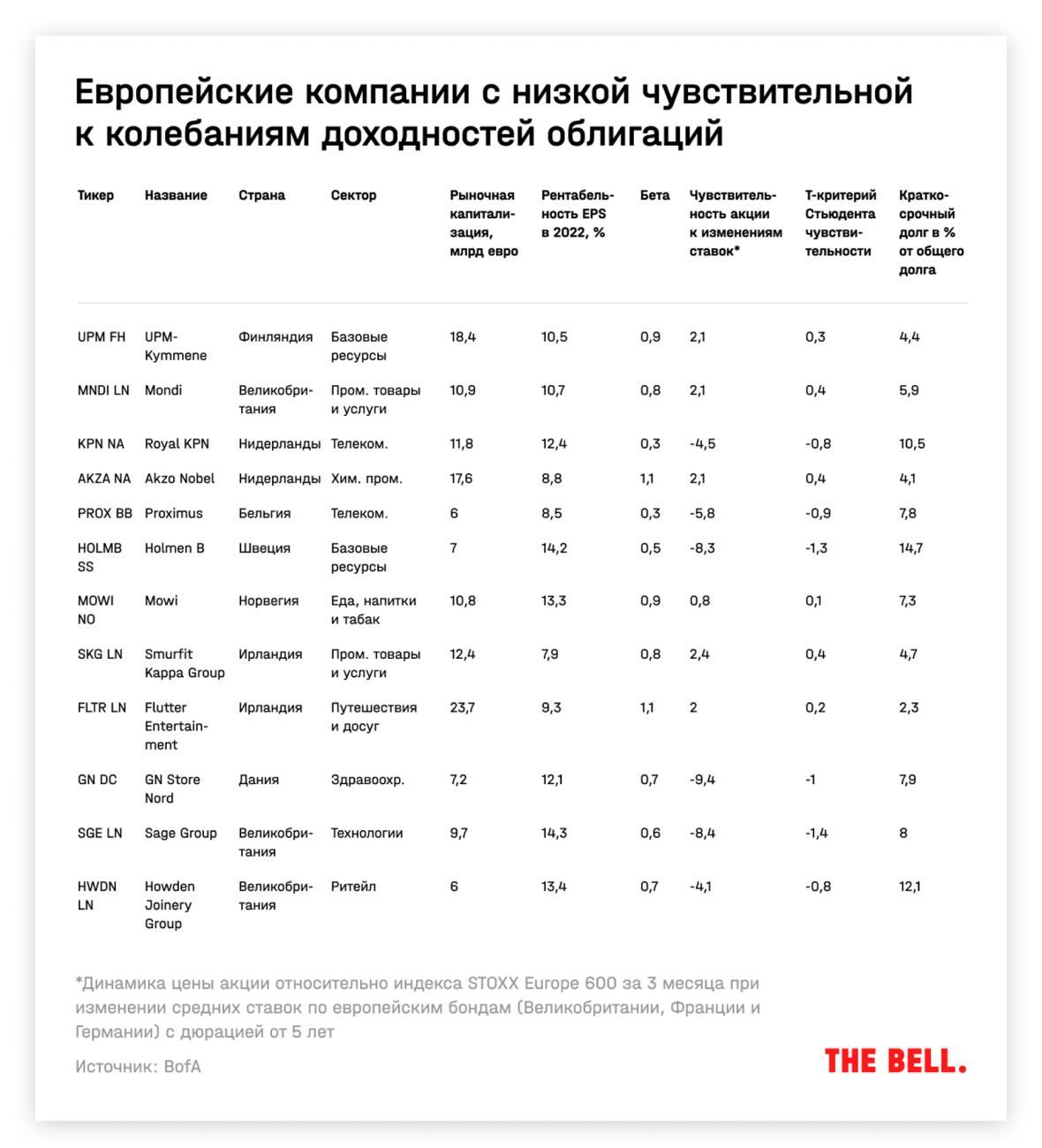

По мнению BofA, ужесточение денежно-кредитной политики в США и рост доходности облигаций могут стать ключевыми факторами для рынка акций в 2022 году. Инвестбанк выбрал 12 европейских акций с исторически низкой чувствительностью к колебаниям доходности облигаций, которые, по мнению аналитиков, помогут снизить риски волатильности из-за повышения ставок.

Citi позитивно смотрит как на акции Европы без Великобритании, так и на бумаги самой Великобритании. По мнению банка, оба региона выиграют от низких оценок по сравнению с другими развитыми рынками. По этой же причине Citi отдает предпочтение Германии, а также выделяет Швейцарию, которая торгуется с премией, но банк считает, что стране удастся сохранить высокую оценку. Среди секторов Citi предпочитает энергетический, промышленность, финансы, здравоохранение и производство товаров первой необходимости.

HSBC считает, что инвесторам в европейские акции стоит следить за следующими событиями в 2022 году:

- ЕЦБ в марте завершит выкуп активов в рамках антикризисной программы. Но при этом увеличит выкуп в рамках своей основной программы с 20 млрд евро в месяц до 40 млрд во втором квартале 2022 года и до 30 млрд в третьем. На ЕЦБ, с одной стороны, давит ускоряющийся рост инфляции, а с другой — «омикрон», который может негативно отразиться на экономике.

- Из-за пандемии в 2020–2021 годах бюджетная политика ЕС была смягчена. В 2023 году бюджетные правила (дефицит госбюджета стран не должен превышать 3% от ВВП к концу года, размер госдолга — 60% от ВВП) должны быть восстановлены. Хотя к сохранению высоких госрасходов и в будущем на страницах Financial Times уже призывают президент Франции Эмманюэль Макрон и премьер Италии Марио Драги.

- В Италии 24 января начались выборы президента, и после четырех туров он пока не был избран. В апреле пройдут выборы президента Франции, за которыми последуют парламентские. Опросы показывают, что Эмманюэлю Макрону удастся переизбраться на второй срок. Но у популистских партий — около трети голосов, что может вызвать беспокойство на рынках.

Азия

В прошлом году индекс MSCI China из-за ужесточения регулирования технологических компаний и долгового кризиса в секторе недвижимости Китая упал на 20% и потянул за собой весь индекс MSCI AC Asia вниз — по итогам года он опустился на 4,2%. В то же время индекс развитых рынков MSCI World вырос более чем на 20%.

В этом году инвестбанки — Jefferies, Deutsche Bank, Goldman Sachs Group и HSBC — ставят на то, что китайские компании преуспеют и поддержат весь регион, написал на этой неделе Bloomberg. Процентные ставки в Китае снижаются, и прогноз по росту корпоративных прибылей в Азии выглядит разумным, пояснил агентству руководитель стратегии по акциям HSBC Геральд ван дер Линде. Но главный аргумент инвестбанков в пользу Китая и азиатского рынка в целом — это их недооцененность.

Китайские акции в среднем торгуются сейчас с дисконтом в 16% к их справедливой цене против премии в 5% в начале 2021 года, отмечает Morningstar. По данным Morningstar Direct, 60% из 143 акций компаний материкового Китая, за которыми следит компания, недооценены. Хуже всего ситуация у компании China East Education Holdings, которая, по мнению Morningstar, торгуется на 78% дешевле своей справедливой цены. За ней идет A-Living Smart City Services с дисконтом 77%. Обе компании представляют сектор образования, который в прошлом году оказался под регуляторным давлением.

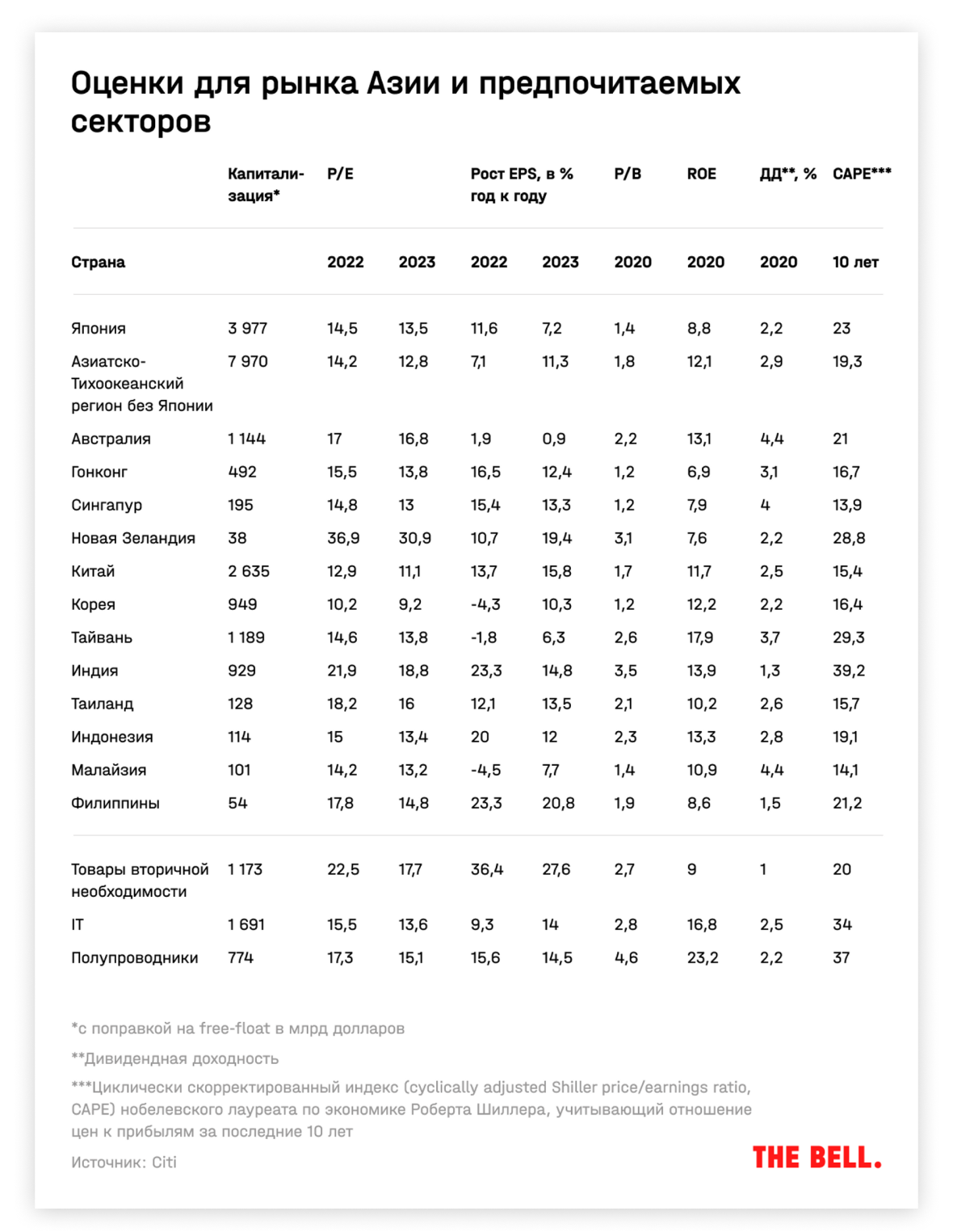

Citi отдает предпочтение в регионе Китаю, Гонконгу и странам Юго-Восточной Азии, среди секторов — IT, производителям полупроводников и товаров второй необходимости. Банк предполагает, что самое худшее в истории с регулированием китайского технологического сектора уже позади и сейчас рынки ждут, когда компании вернутся к росту прибыли. По мнению Citi, это произойдет в первой половине 2022 года. Кроме того, смягчению политики может способствовать проведение ХХ съезда Компартии Китая в этом году, отмечали аналитики.

BofA видит перспективы для японских акций. Во-первых, бумагам в местной валюте обычно способствовал рост ставок в США. Во-вторых, рынок и иену должны поддержать крупные покупки со стороны государственного пенсионного инвестиционного фонда и нового университетского фонда, которому государство планирует выделить для начала работы $40 млрд, а затем расширить его до $90 млрд. В-третьих, инвестбанк считает, что правительство будет более благоприятно настроено по отношению к рынку перед выборами в верхнюю палату парламента.

Bloomberg предлагает инвесторам, желающим инвестировать в азиатский рынок, следить за пятью моментами в 2022 году:

- МВФ прогнозирует, что экономический рост Китая замедлится до 4,8% после 8,1% в 2021 году. Пекин намерен вводить новые меры поддержки экономики. Правительство обещает уменьшить налоги и сборы, а Народный банк Китая снижает процентные ставки и продолжает вливать ликвидность.

- Китай продолжает держать свои границы закрытыми. Но их открытие может стать главным катализатором для циклических компаний по всему региону — от авиакомпаний до производителей предметов роскоши. Но, с другой стороны, более жесткие меры могут вызвать шок в цепочках поставок.

- Беспокойство вызывает то, как на регионе отразится укрепление доллара и ужесточение денежно-кредитной политики в США. Вместе со слабым экономическим ростом в Китае это может усилить давление на валюты и сырьевые товары. В Юго-Восточной Азии акции выглядят особенно уязвимыми к оттоку капитала. При этом более слабая иена благоприятна для японского фондового рынка, ориентированного на экспорт.

- После бума последних двух лет розничные инвесторы в Южной Корее и Индии начали демонстрировать признаки усталости. Это может снизить волатильность и перегруженность торгов, что привлечет иностранных инвесторов, придерживающихся фундаментальных принципов инвестирования.

- После решения Didi провести делистинг в США, азиатский рынок ждет возвращения домой и других компаний, которые будут искать площадки для IPO на родине. Кроме того, до Азии в этом году может дойти бум SPAC, закончившийся в США.