Когда рванет: есть ли в России «кредитный пузырь» и что будет, когда он лопнет

Пузырь на рынке кредитования — один из главных героев экономических споров 2019-го. В первом полугодии необеспеченные потребкредиты стали единственным драйвером роста ВВП. Министр Максим Орешкин предрекает, что пузырь может лопнуть и привести к серьезному кризису. ЦБ утверждает, что опасности нет, но при этом ограничивает выдачу необеспеченных займов.

The Bell изучил данные о кредитах и поговорил с экономистами, чтобы понять, есть ли кредитный пузырь на самом деле и что будет, если он лопнет.

.card[data-color="#f8b831"]:before { background-color: #f8b831; } .card[data-color="#f8b831"]:after { background-color: #ae8123; }

Есть ли «кредитный пузырь»?

Коротко. В финансовой системе в целом — скорее пока нет, солидарны шестеро опрошенных The Bell экономистов. Но в одном сегменте он, похоже, может появиться — речь о бедных слоях населения.

Подробнее. Нынешний эпизод взрывного роста кредитования (пик пришелся на 2018 год) — второй после 2013–2014 года. Но между этими двумя пиками есть существенная разница. Тогда рост кредитования был частью общего перегрева в рознице — объем потребления стремительно рос, говорит главный экономист Альфа-банка Наталия Орлова. Сейчас люди, чьи доходы снизились, пытаются за счет кредитов поддержать существующий уровень потребления. При этом до объема кредитования 2013–2014 года пока далеко — тогда объем неипотечных кредитов составлял в целом по стране 170% от зарплат, сейчас — около 140% (это показатель, который показывает ситуацию в экономике в целом, а не нагрузку на отдельных заемщиков. Для его подсчета сумму всех кредитов делят на всех жителей государства и сравнивают со среднемесячной зарплатой по стране), добавляет Орлова.

Тем не менее объем выдаваемых кредитов растет с каждым годом, начиная с 2015-го. Быстрее всего он рос в 2018 году – более чем на 22%. Самый большой рост за последние три года — в сегменте потребительских кредитов, их доля в кредитном портфеле банков выросла почти вдвое больше, чем доля ипотеки, говорится в сентябрьском докладе ЦБ. В целом с 2015 года рост объема выдачи по всем видам кредитов составил 52% (следует из расчетов Сбербанка на основе данных Росстата и ЦБ).

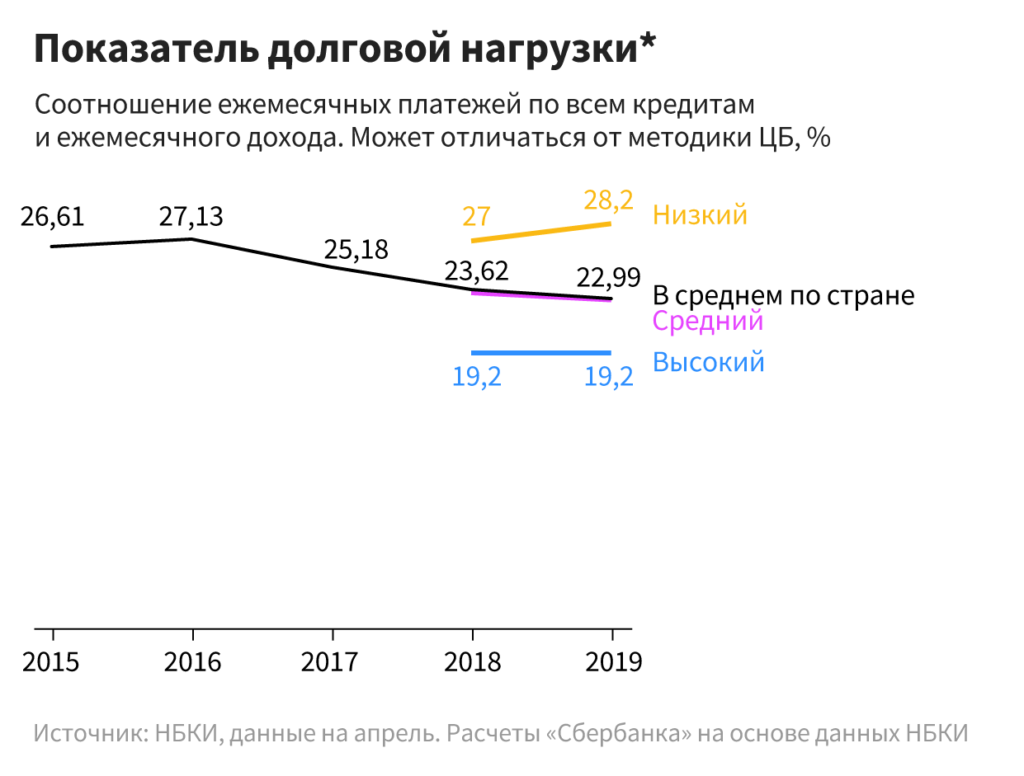

При этом уровень текущей долговой нагрузки (соотношение ежемесячных платежей по кредитам к доходам за месяц) в среднем по стране либо падает (по данным НБКИ), либо растет, но несильно (по данным ЦБ). С 2015 года он сократился на 3,6 п.п. до 23%, следует из данных НБКИ. По оценке ЦБ (там считают соотношение всех платежей по кредитам и всех доходов населения), долговая нагрузка населения сейчас составляет 10,4% — всего на 0,2 п.п. выше пикового значения за последние годы — 10,2% в 2014 году.

Этот парадокс, вероятно, объясняется тем, что на фоне снижающихся ставок большой процент заемщиков берет кредиты на погашение уже существующих задолженностей — поэтому их кредитная нагрузка не меняется, а иногда даже снижается, говорит бывший первый зампред ЦБ, профессор ВШЭ Олег Вьюгин.

Показатели долговой нагрузки высокие, но не критические, говорит профессор финансов ВШЭ Александр Абрамов. По сравнению со средними показателями по Восточной Европе (в Польше и Чехии они составляют примерно по 32%, в Словакии чуть больше) и Казахстане ситуация с закредитованностью в России обстоит лучше, считает профессор финансов РЭШ Олег Шибанов.

Мирового бенчмарка, выше которого уровень просроченной задолженности и кредитной нагрузки считался бы неприемлемым, нет, говорит главный аналитик Сбербанка Михаил Матовников. Все зависит от уровня доходов — при большом доходе для комфортного существования достаточно 20% доходов, а остальное можно безболезненно отдать на погашение долгов, а кому-то мало и 80%. Более корректной метрикой считается размер дохода после выплаты по кредитам по сравнению с прожиточным минимумом, говорит Матовников. Но и она несовершенна: не всегда можно оценить реальные доходы заемщика.

При очень грубом подсчете выходит, что в среднем по России после выплаты кредитов у человека остается около 35 тысяч рублей — это в три раза больше официального прожиточного минимума (при условии, что средняя кредитная нагрузка – 23%, а средняя зарплата – 46 тысяч рублей). Даже в самом закредитованном регионе, Амурской области, — остается сумма, равная 2,4 минимума по региону.

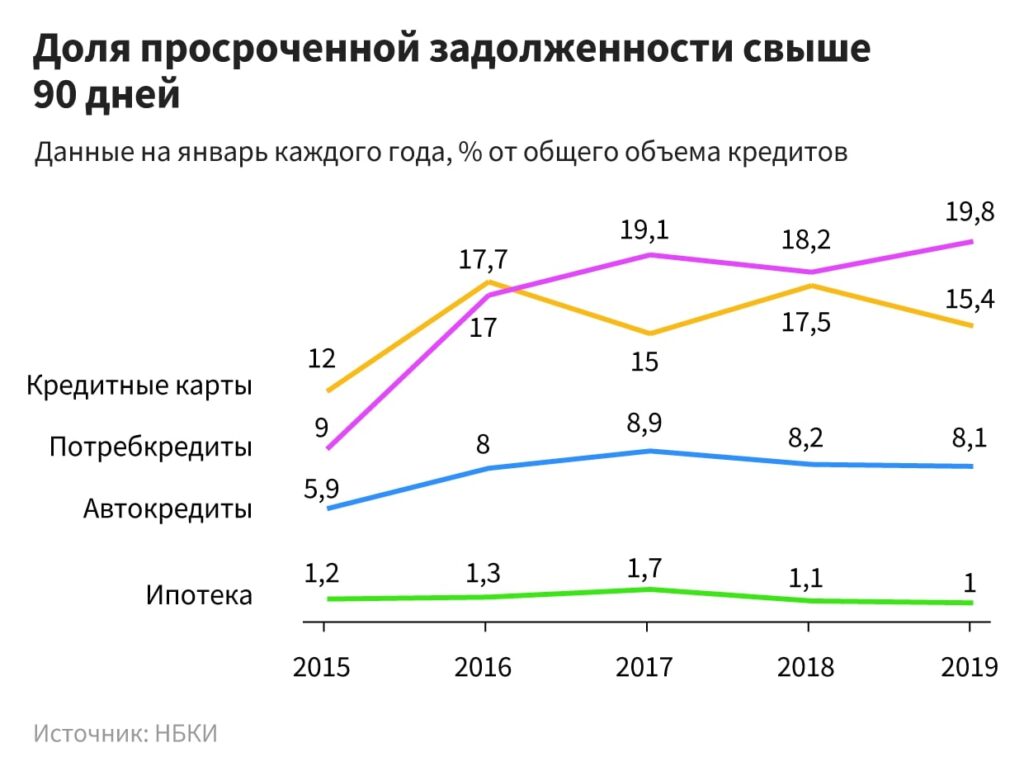

Но есть и тревожные сигналы. Во-первых, просроченных кредитов, за исключением ипотеки, за последние годы стало намного больше. По сравнению с 2014 годом, просроченная задолженность по потребкредитам выросла на 140%, по автокредитам и картам — в среднем на 30%, а по ипотеке — упала. Эти тенденции отмечает и ЦБ в своем июньском докладе.

Самый высокий процент просроченной на три месяца и больше задолженности — по потребкредитам (19,8%). На втором месте — кредитные карты (15,4%). Просроченная задолженность по ипотеке совсем низкая — 1%.

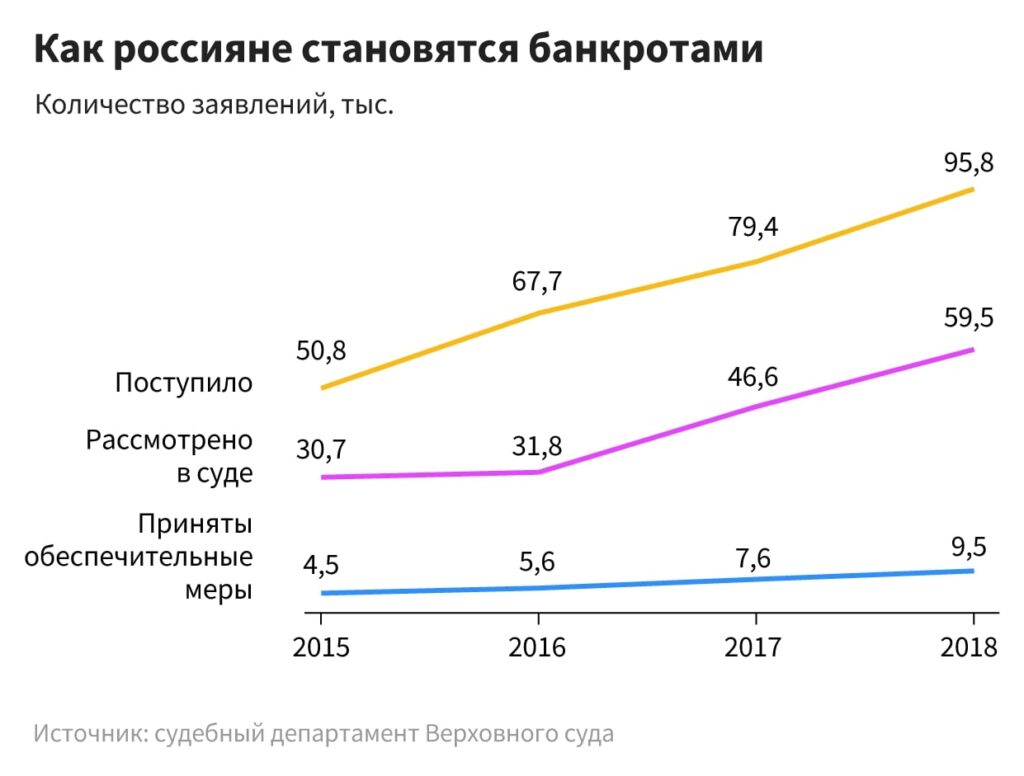

Растет и число заявлений людей, которые хотят стать банкротами: в 2018 году их было на 89% больше, чем в 2015, следует из данных судебного департамента ВС. Конечно, не все они связаны с кредитами, а на число заявлений влияет то, что процедура относительно новая и в 2015-м о ней мало кто знал. Тем не менее это еще один сигнал, что число людей, которым не хватает денег, чтобы расплатиться по взваленным на себя обязательствам, может расти.

Читайте также Как хранить деньги за границей и ничего не нарушить. Инструкция The Bell

.card[data-color="#1B64E1"]:before { background-color: #1B64E1; } .card[data-color="#1B64E1"]:after { background-color: #13469e; }

Кто в зоне риска

В одном из сегментов, причем социально незащищенном, накопились особенно серьезные риски. Рост кредитов происходит за счет менее обеспеченных заемщиков — со среднедушевым доходом 14–16 тысяч рублей в месяц или 30–35 тысяч в месяц на домохозяйство, объясняет Орлова из Альфа-банка. «Самые бедные — самые закредитованные», — соглашается Абрамов из ВШЭ. По его словам, за счет кредитов россияне восполняют недополученные доходы. Это отличает нынешнюю ситуацию от 2013–2014 годов, когда объем кредитования рос в основном за счет среднего класса, а люди брали кредиты, чтобы улучшить качество жизни, поскольку верили в рост экономики и своих доходов, напоминает Орлова.

Долговая нагрузка у людей с низкими доходами заметно выше, чем у заемщиков со средними и высокими доходами, и растет она быстрее. За последний год она выросла на 1,2 п.п., до 28,2%. Нагрузка людей с высокими доходами никак не изменилась и осталась на уровне 19%, со средними доходами — снизилась на 0,5 п.п., до 23%.

Более половины своих доходов на погашение кредитов отдают 8,5 млн человек — или 15% от общего числа заемщиков, причем 2,5 млн из них делают это при доходе менее 20 тысяч рублей в месяц, следует из данных НАПКА. В 2015 году больше половины своего дохода на погашение кредитов отдавали 6,4 млн человек — то есть рост за пять лет составил 30%. В реальности в зоне риска может быть больше людей, поскольку часто заемщики в надежде получить кредит быстрее или на более крупную сумму говорят, что получают больше, чем на самом деле, отмечает аналитик Fitch Александр Данилов. «Да, это риски, но пока клиенты справляются с долговой нагрузкой – и если в экономике не будет резких колебаний, говорить о массовых дефолтах не придется», — говорит президент НАПКА Эльман Мехтиев.

Большинство опрошенных The Bell экономистов считают самым рискованным именно сегмент заемщиков с низкими доходами и высоким уровнем закредитованности. По их словам, в нем можно говорить о надувании «маленького» — около 15% относительно всего числа заемщиков — пузыря.

Читайте также Спор у долговой ямы: почему министр Орешкин требует от ЦБ ограничить кредитование

.card[data-color="#fd371d"]:before { background-color: #fd371d; } .card[data-color="#fd371d"]:after { background-color: #b22715; }

Где может рвануть

Коротко. В регионах, особенно отдаленных – Сибирь, Дальний Восток.

Подробнее. Рост потребкредитования происходит за счет мелких бытовых займов – на ремонт, гаджеты, бытовую технику, говорит главный научный сотрудник Института социального анализа и прогнозирования РАНХиГС Наталья Зубаревич. Ремонт и покупку бытовой техники называет главными целями своих заемщиков и Сбербанк. В его отчете упоминается и психологический момент: рост зарплат не только повышает шансы на одобрение кредита, но и заставляет заемщика хотеть лучшей жизни – но объективно этого роста недостаточно, чтобы он мог позволить себе больше.

При этом проблемные кредиты не распределены равномерно по стране. За последние четыре года в тройку регионов-лидеров по долговой нагрузке входила Амурская область (c 2015 года уровень долговой нагрузки там снизился на 6,7%, до 29,5%, но регион все равно лидирует по долговой нагрузке), следует из данных НБКИ. Также в топ-3 с осени 2017 года неизменно входит Оренбургская область. В 2019 году в трио впервые вошел Красноярский край.

Кредиты для поддержания уровня жизни активно берут — а потом испытывают трудности с ними — жители территорий с высокой экспортной составляющей в экономике: сибирские регионы, Ямал, считает Зубаревич из РАНХиГС. В 2000-е они привыкли к высоким доходам и их постоянному росту, поэтому падение уровня жизни тут особенно ощутимо. В Москве уровень закредитованности ниже: денег больше, уровень финансовой грамотности выше, солидарны опрошенные The Bell эксперты.

.card[data-color="#fd371d"]:before { background-color: #fd371d; } .card[data-color="#fd371d"]:after { background-color: #b22715; }

Что будет дальше?

Коротко. Если доходы не начнут расти, деньги у бедных заемщиков закончатся. Могут произойти дефолты, «маленький» пузырь лопнет. Но на банковской сфере в целом это вряд ли скажется.

Подробнее. Дефолт заемщиков с низкими доходами возможен, если доходы продолжат падать, а закредитованность — расти, солидарны опрошенные The Bell экономисты. Если в экономике ничего не изменится, это может произойти на горизонте двух-трех лет, говорит Данилов из Fitch. К слову, именно сокращением доходов большинство заемщиков объясняют свои финансовые трудности. Некоторые даже предлагают экзотические способы расплатиться по кредиту — соленьями, мясом или домашними животными от кур до змей, говорится в отчете НАПКА.

Важно отличать соотношение кредитов и доходов от соотношения кредитов и зарплат, говорит Орлова из Альфа-банка. В отличие от доходов, зарплаты все-таки растут, отмечает она, а именно зарплата определяет уровень трудового дохода заемщика: чаще всего это основной или единственный источник его дохода. И потенциал роста закредитованности по отношению к зарплате еще есть, добавляет Орлова.

В последние годы объем выданных кредитов растет в несколько раз быстрее, чем зарплаты и среднедушевые доходы россиян, следует из данных Росстата. Но, как и говорит Орлова, рост кредитования опережает рост доходов гораздо сильнее, чем рост зарплат.

«Проблема закредитованности в общественной дискуссии часто демонизируется», — считает Матовников из Сбербанка. Ситуация на рынке ипотечного кредитования не критическая, а в случае с потребительскими кредитами — мало кто задумывается, что будет, если человек не сможет отдать кредит, скажем, за телевизор. «Ему будут названивать коллекторы, но, если денег критически мало, он будет тратить их на еду, перестанет отдавать кредит. И рано или поздно от него отстанут. Да, больше ему займов не дадут — но катастрофы не случится», — рассуждает Матовников.

С октября 2019 года ситуация может измениться: вступят в силу установленные ЦБ надбавки для заемщиков со слишком высокой кредитной нагрузкой (до 500 п.п. при нагрузке выше 35%). В преддверии этого банки уже вышли на охоту за «уличными» клиентами, кредитование которых вскоре резко станет менее выгодным.

С одной стороны, это должно привести к сокращению числа заемщиков, которые находятся в самом бедственном положении. С другой — есть риск, что они просто перейдут из банков в микрофинансовые организации, говорят несколько собеседников The Bell. Мелкие кредиты уже вытесняются в сектор МФО из-за ужесточения регулирования в банковском секторе, писал в своем отчете Сбербанк. Сейчас там сконцентрировано около 4,7% объема всего кредитного портфеля, а из числа всех выданных кредитов с начала 2019 года на МФО пришлось 38,2%, цитирует Сбербанк данные Equifax.

.card[data-color="#f8b831"]:before { background-color: #f8b831; } .card[data-color="#f8b831"]:after { background-color: #ae8123; }

Как разрыв пузыря скажется на экономике

Коротко. С экономикой вряд ли произойдет что-то серьезное. А вот социальные последствия могут быть.

Подробнее. Риск дефолта по кредитам сейчас не системный, считает Орлова из Альфа-банка, — он связан с неравномерным распределением кредитной нагрузки, а не общей избыточной закредитованностью в экономике. В России кредиты составляют около 15% ВВП. Даже если 15% заемщиков обанкротятся (а это представить почти невозможно), общие потери для ВВП составят 2,25% — с фундаментальной точки зрения это не критично для страны, говорит Данилов из Fitch. С точки зрения экономики разрыв «маленького пузыря» может отразиться только на спросе. Это может сказаться на и без того невысоких темпах экономического роста: первые два квартала рост во многом происходил за счет роста потребкредитования, говорит Шибанов из РЭШ. ЦБ также называл рост потребкредитования единственным фактором роста ВВП в начале года и ждет, что оно и дальше будет поддерживать экономический рост.

Вероятность системного кризиса снижает и то, что лидеры по темпам роста кредитования — госбанки. По данным ЦБ, их вклад в прирост кредитного портфеля составляет 67%. И в крупнейшем из них, Сбербанке, в пузырь не верят, а его схлопывание легко переживут.

У роста кредитования были реальные предпосылки: снижение ставок в сочетании с ростом зарплат из-за увеличения МРОТ и сокращения населения: только за март—май 2019 россиян стало на 1,1 млн меньше, говорится в отчете Сбербанка. При этом россияне — качественные заемщики: потребкредиты гасят в среднем в 2,3 раза раньше срока, ипотеку — в 4. Правда, тут нужно сделать скидку на рефинансирование. По оценке Сбербанка, на него приходится 17% выдач ипотеки и 14% выдач потребкредитов.

Нужно помнить, что число выданных кредитов растет, но заемщиков сильно больше не становится: уже действующие заемщики набирают кредиты, в частности, в рамках рефинансирования, говорит аналитик Fitch Александр Данилин.

Главная неприятность — если пузырь лопнет, это сильно ударит по населению и может привести к социальным волнениям, говорят Абрамов из ВШЭ и Данилов из Fitch. Парадокс в том, что таким образом государство рискует лишиться поддержки тех, на кого делает ставку, — от бремени кредитов больше всех страдают именно те люди, которые смотрят телевизор и обеспечивают высокие результаты на выборах, добавляет Абрамов.

Но пока люди считают, что государство их «не кинет», а в последний момент придет на помощь и поможет разобраться с банками — «такая вот гремучая смесь патернализма и бедности», говорит Наталья Зубаревич из РАНХиГС. Об ожиданиях, что «придет ЦБ с большим кошельком», говорит и Абрамов из ВШЭ. В реальности мяч будет на стороне самих банков: если ситуация станет критической и будет грозить реальными рисками банковскому сектору, они сами ужесточат требования к кредитам и закрутят вентиль, говорят несколько собеседников The Bell.

Но, пока ситуация не станет совсем кризисной, делать это им невыгодно: отказаться от розницы в пользу корпоративных кредитов, как хотел бы министр экономики Максим Орешкин, банки попросту не смогут: такого количества качественных заемщиков просто нет, говорит главный экономист БКС Владимир Тихомиров. «Многие компании сейчас начинают выплачивать щедрые дивиденды: спрос фактически не растет, потому что не увеличиваются доходы. Компании не видят смысла расширять производство, поэтому и кредиты им не нужны», — заключает он. Кроме того, в кредитном портфеле российских банков и так доминируют кредиты юрлицам, на них приходится 72%, говорится в отчете Сбербанка. ЦБ ждет, что корпоративное кредитование будет расти на 6–10% в год, а займы физлицам — на 10–15%.

Банкам невыгодно переключаться на кредитование корпоративных заемщиков, говорит главный аналитик Сбербанка Михаил Матовников. Он называет риски по таким кредитам критическими: у большинства банков, по словам Матовникова, риск на крупнейшего заемщика составляет порядка 20% капитала. При этом топовым банкам повезло — у них эти заемщики достаточно надежные или, как минимум, достаточно большие, чтобы в случае проблем их поддержало государство. А вот у остальных ситуация хуже. Кроме того, ориентированные на корпоративных клиентов банки банкротятся сотнями, а случаев банкротства розничных банков единицы. Поэтому в идею отказа от диверсифицированных кредитов физлицам в пользу корпоративных займов Матовников не верит. «Банки же понимают, что кредитование физлиц надежнее корпоративного. Если на банке с медом написать, что это горчица, он все равно останется сладким и его продолжат есть – то же самое и тут», – подытоживает аналитик.