Стоит ли инвестору играть в кальмара: разбираем акции Netflix

Акции небольшой сеульской студии Studio Santa Claus Entertainment в понедельник выросли на 30%, до $135 млн, а объем торгов по ним превысил средний за предыдущие три месяца в 26 раз. Бумаги в тот день других корейских медиакомпаний также сильно подорожали.

Резкий рост интереса к этим акциям начался после того, как 17 октября Bloomberg сообщил, что мегахит «Игра в кальмара» принесет компании, по ее собственным оценкам, примерно $900 млн. Сам сериал, который по просмотрам в первый месяц оказался самым успешным продуктом Netflix, обошелся компании в $21,4 млн.

Спекулянты могут купить акции только потому, что о них все говорят и они росли в цене. Инвесторы перед принятием решений изучают финансовые показатели компаний, перспективы рынка, где она работает, и т. д. Понимание разницы между двумя этими подходами к выбору акций необходимо для того, чтобы правильно оценивать риски.

Почему это важно

Российские инвесторы также поддались волне ажиотажа, связанного с успехом «Игры в кальмара». Среднедневной объем торгов акциями Netflix на СПБ Бирже 18–20 октября, по данным, которые предоставила The Bell площадка, составила $27 млн. Для сравнения: за неделю, завершившуюся 17 октября, этот показатель составлял $4,34 млн.

На прошлой неделе акции Netflix занимали 54-ю позицию по объему торгов на бирже, а на этой неделе поднялись на 8-ю позицию. Такой интерес только частично можно объяснить выходом квартального отчета во вторник: на неделе перед выходом отчета в июле среднедневной объем составлял только $6,7 млн.

На первый взгляд

Благодаря «Игре в кальмара» Netflix удалось привлечь в третьем квартале 4,4 млн новых подписчиков. Показатель, за которым пока что больше всего следят аналитики, оказался на 25% выше предыдущих прогнозов самой компании. Это следует из квартального отчета, вышедшего на прошлой неделе, — подробно мы рассказывали о нем здесь.

Несмотря на это, в день выхода отчета акции компании подешевели на 2,3%. Самое очевидное объяснение: инвесторы фиксировали прибыль, выходя из подорожавшего актива (в соответствии с принципом «покупай на слухах, продавай на фактах»). С момента выхода «Игры в кальмара» до публикации отчета акции компании подорожали на 8,4%.

Инвесторы, которые купили акции в последние дни перед выходом отчетности (то есть поступили как спекулянты) с расчетом на то, что рынок затем предложит большую цену за бумаги, получили отрицательную доходность.

Если разобраться

Первый вопрос, который должен задать себе инвестор, — поменялось ли что-то в перспективах Netflix из-за успеха «Игры в кальмара».

Как и другие стриминговые сервисы, Netflix много инвестирует в зарубежный контент, чтобы привлечь аудиторию этих стран. В 2021 году компания планировала потратить в Южной Корее $500 млн. И даже содиректор компании в прошлом месяце признавал, что успех сериала стал для компании сюрпризом. Иными словами: на поток производство хитов поставить невозможно, и производство каждого сериала — по соотношению риска и доходности — скорее, венчурная инвестиция.

При этом успех «Игры в кальмара» может быть краткосрочным, пишет Wall Street Journal. Прогноз Netflix по приросту числа подписчиков на последний квартал года, когда люди больше времени проводят дома, составил 8,5 млн — вполне с ожиданиями Уолл-стрит. И это ненамного больше, чем в среднем за аналогичный период в последние четыре года (8,2 млн), несмотря на то что компания запланировала несколько громких релизов на октябрь—декабрь.

Как инвестору подойти к оценке Netflix

Для долгосрочного инвестора задача не изменилась — нужно оценить, какие показатели будет иметь компания не в следующем квартале, а через несколько лет. Для этого нужно ответить на несколько вопросов, отмечают Goldman Sachs, которые в сентябре выпустили большой отчет по технологическому сектору (есть у The Bell):

-

Сможет ли Netflix удерживать рост числа пользователей с учетом роста конкуренции? Стриминги конкурируют за время людей не только с традиционным телевидением, но и социальными сетями, играми, книгами и т. д., признавала компания в письме, опубликованном вместе с результатами последнего квартального отчета.

-

Сможет ли компания увеличивать рентабельность и свободный денежный поток?

Иными словами, может ли компания в будущем увеличить стоимость подписки без потери числа подписчиков.

Стоимость подписки быстрее всего растет в Северной Америке, где из-за растущей конкуренции Netflix теряет свою долю рынка (по итогам второго квартала 2021 года число подписчиков в США и Канаде впервые сократилось). Чтобы завоевать другие рынки, компания вынуждена удерживать стоимость подписки. К примеру, в Азии она вводит подписки для мобильных устройств, которые стоят на 50–60% дешевле обычных.

- Сможет ли Netflix эффективно балансировать между инновациями и увеличением прибыли, распространяемой между акционерами? Летом компания объявила о том, что она собирается выйти на рынок видеоигр, чтобы увеличить время, которое пользователи проводят в сервисе, — показатель, который в компании считают в Netflix более важным, чем количество подписчиков. Это может улучшить показатели вовлеченности пользователей, но нужно иметь в виду неудачный опыт других крупных платформ, у которых были проблемы с выходом на этот рынок, отмечают в Goldman.

Google не справился

Google в ноябре 2019 года запустил сервис облачных игр Stadia, чтобы соревноваться с PlayStation и Xbox. Однако уже в начале 2021-го компания закрыла подразделение по разработке собственных игр — хотя это важное условие для роста популярности сервисов, рассказывал The Bell управляющий партнер инвесткомпании Borsell Research Евгений Шатов.

Долгосрочные перспективы Netflix

В Goldman Sachs на все три вопроса отвечают: да. По мнению аналитиков, у Netflix есть pricing power за счет доминирования на рынке и большого числа лояльных подписчиков. Компания без проблем увеличивает цену подписки в среднем каждые 18–24 месяцев — ценность сервиса в глазах потребителей растет, отмечают в Goldman.

К примеру, в последний раз стоимость подписки в США Netflix поднимал на $1–2, до $14–18, в зависимости от плана, до этого — в январе 2019-го. Подписка могла бы стоить и больше — компания играет все большую роль в жизни людей, цитировал The Verge аналитика eMarketer.

В 2020 году 644 млн домохозяйств были подключены к интернету. В Goldman ожидают, что в 2021–2026 годах этот показатель будет расти в среднем на 3% год, до 760 млн. При этом конкуренция также растет: например Disney еще в 2019 году объявил, что стриминг будет его главным приоритетом. А есть еще Apple TV+, Amazon Prime, HBO Max и др.

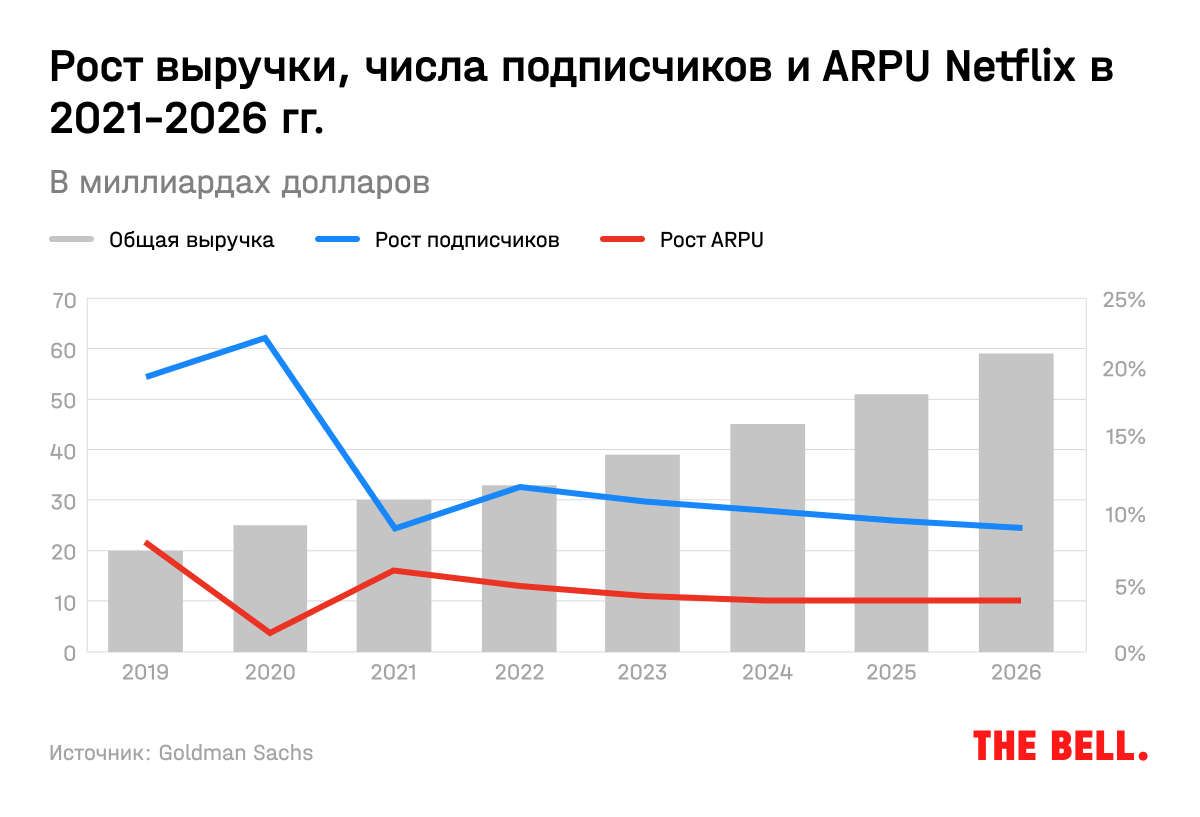

По прогнозу Goldman, до 2026 года выручка компании в среднем будет расти на 14% в год (число пользователей в среднем будет расти на 10%, а выручка с одного пользователя — на 4%). Рентабельность по EBIT вырастет с 18,3% до 33,6% за счет эффекта масштаба и снижения темпов роста расходов на контент.

И здесь возникает важный вопрос: насколько оправданна нынешняя цена акций Netflix с учетом ожидаемого роста в будущем. Показатель PEG (price-to-earnings growth), учитывающий ожидаемый рост прибыли в ближайшие пять лет, составляет 1,63. Многие (например, аналитики Goldman Sachs) считают, что при текущих уровнях рынка такие оценки справедливы: компания стоит столько, сколько должна.

При этом текущие оценки — гораздо больше того, сколько выдающие стоимостные инвесторы, в явном виде высказывавшиеся об использовании этого критерия, — Питер Линч, Джон Нефф и Марти Уитман — были готовы платить за ожидаемый рост. По их мнению, компании, торгующиеся по PEG больше 1, переоценены. О том, какие показатели использовать для оценки акций, читайте в этой статье.

Что мне с этого?

Оценка быстрорастущих компаний, таких как Netflix, всегда связана с повышенным риском: по сравнению с компаниями с устоявшимся бизнесом неопределенность с прогнозированием будущего для них всегда будет выше. Это не обязательно значит, что акция стоит слишком дорого, — просто инвестор должен понимать, за что и сколько он платит.