Что так дешево? Как инвестору не попасть в «ловушку стоимости»

В ожидании повышения ставок ФРС и возможной коррекции на рынке инвестбанки наперебой советуют клиентам перекладываться из акций роста в акции стоимости, а также искать выгодные возможности за пределами США. Но недооцененные бумаги могут оказаться «ловушками стоимости», и стратегия, которая на первый взгляд выглядит логично, не даст желаемых результатов. Рассказываем, в чем заключаются «ловушки стоимости» и как в них не угодить.

Эта статья была написана специально для нашей новой рассылки "Bell.Инвестиции". Подписывайтесь!

Что случилось?

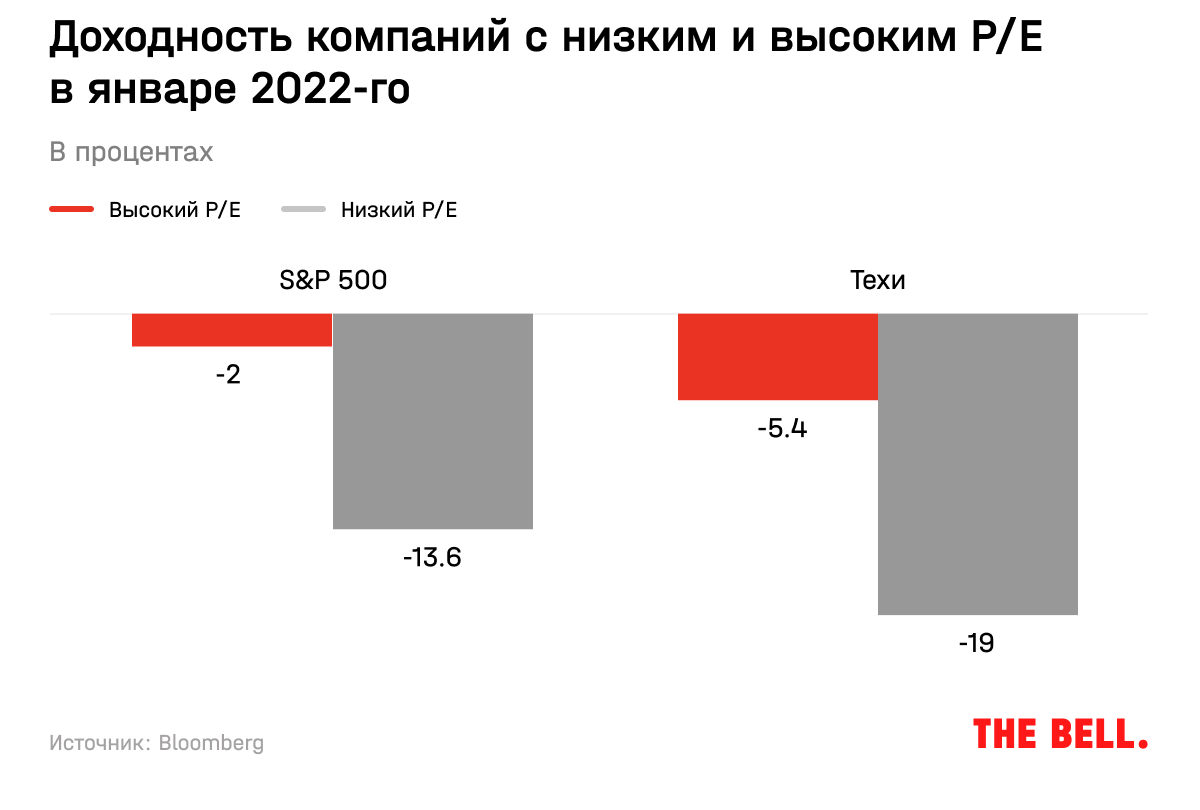

Покупка дешевых по мультипликаторам компаний стоимости оказалась самой популярной стратегией на 2022 год, следует из опроса 106 институциональных инвесторов, проведенного в декабре Bloomberg. В ожидании повышения ставок ФРС инвесторы уже начали активно перекладываться из американских акций роста в акции стоимости — их денежные потоки находятся ближе к текущему моменту, а потому меньше страдают от понижения ставки дисконтирования.

Для инвесторов в российские акции вопрос тоже актуальный — наш рынок стоит дешево, и многие компании на нем относятся к акциям стоимости. На конец января 2022 года P/E российского рынка по индексу MSCI составлял 6,4, в то время как для развивающихся рынков этот показатель был 13,7. На прошлой неделе многие частные инвесторы воспользовались коррекцией, выкупив подешевевшие бумаги.

Но попытка инвестора перекроить портфель, добавив в них акций стоимости, и тем самым подстраховаться на случай нового пузыря на рынках может завести его в так называемую «ловушку стоимости» (value trap), предупреждает известный управляющий Говард Маркс из Oaktree Capital Management. Суть ловушки в том, что низкая оценка компании может быть связана с реальными проблемами в ее бизнесе. Вложившись в такую бумагу, инвестор все равно переплатит за будущие прибыли, а бумага так и останется дешевой.

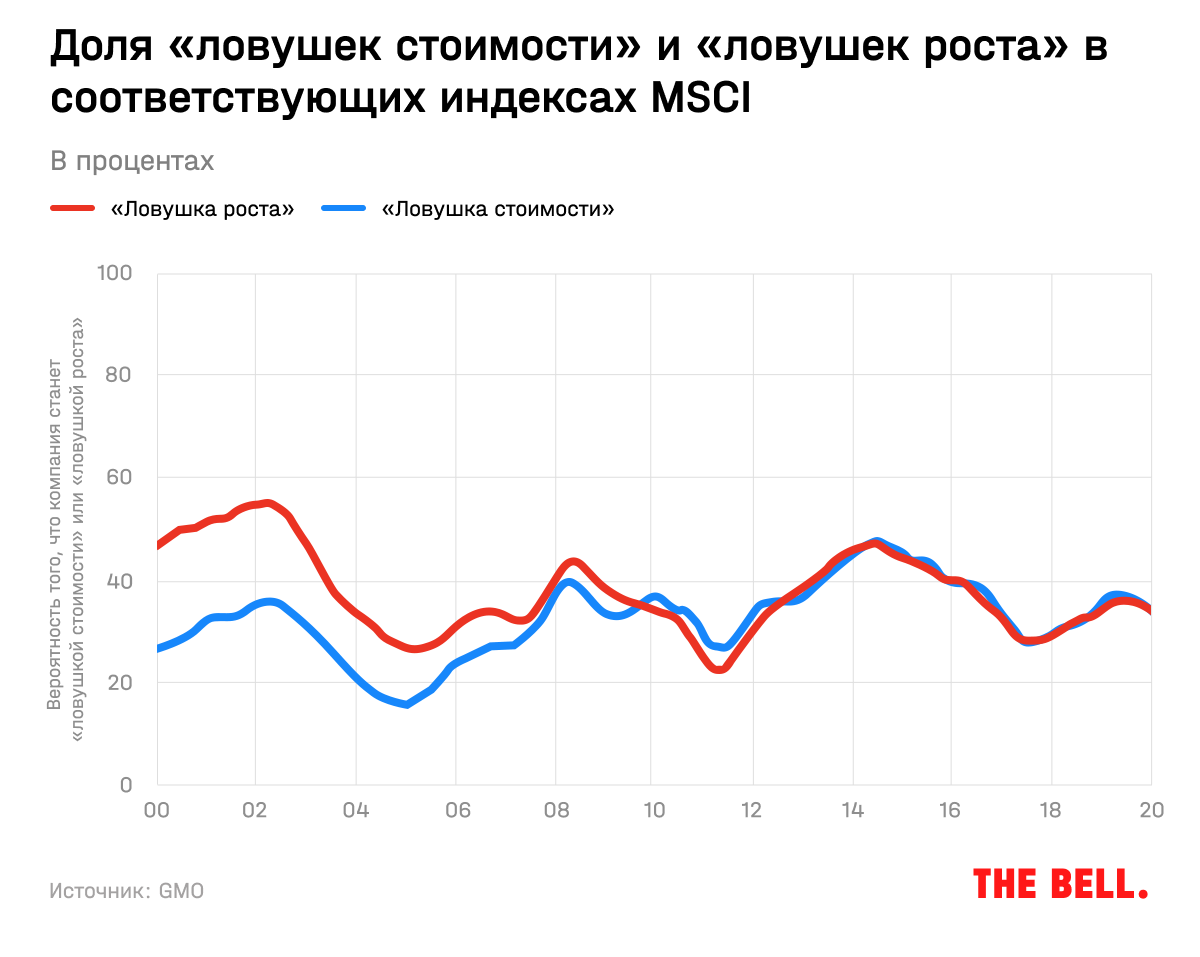

Вероятность того, что акция стоимости окажется «ловушкой», в каждый отдельно взятый год составляет 30%, подсчитали аналитики инвесткомпании GMO на основе данных за 1997–2021 годы. Для того чтобы компания попала в разряд value trap, она должна соответствовать двум критериям: выручка в отчетный период хуже прогнозов и ухудшение прогноза по выручке в будущем.

«Ловушки стоимости» могут сильно ударять по доходности портфеля инвестора: среднегодовая доходность value traps, по подсчетам GMO, за последние почти четверть века оказалась на 9,5% ниже индекса MSCI U.S. Value.

Стоит ли игра свеч при покупке недооцененных акций

Про «ловушки стоимости» обычно говорят гораздо больше, чем про «ловушки роста» (growth traps). А один из самых распространенных аргументов в пользу акций роста заключается в том, что это компании с лучшими перспективами бизнеса. Но на самом деле «ловушки роста» обходятся инвесторам дороже.

В момент схлопывания пузыря доткомов доля «ловушек роста» оказалась вдвое больше «ловушек стоимости» в соответствующих индексах MSCI, тогда как в спокойные времена соотношение примерно одинаково, подсчитали в GMO.

На длинном горизонте с 1997 по 2021 год акции роста отставали от бенчмарка в среднем на 13,5% в год — больше, чем акции стоимости от своего (9,5%). И это неудивительно: акции быстрорастущих компаний, как правило, падают сильнее, когда не оправдываются прогнозы по поводу их будущего. Последний пример — обвал на этой неделе акций Meta на 27% после публикации разочаровавшего рынок отчета.

Классический пример «ловушки роста» — акции Cisco в начале 2000-х, пишет Дональд Гавел из Burgundy Asset Management. В феврале 2022 года акции компании стоят в четыре раза дешевле максимума, зафиксированного перед пузырем доткомов в марте 2000 года. При этом ее бизнес неплохо растет: в 2000–2020 годах среднегодовые темпы роста выручки составили 5%, прибыли на акцию — 8,8%. Все дело в завышенных ожиданиях инвесторов в прошлом: на пике акции Cisco оценивались в 130 Fwd P/E (по соотношению ожидаемой в ближайшие 12 месяцев прибыли), а сейчас — всего в 16.

Высокую оценку бигтехов тоже зачастую объясняют ожиданиями того, что они продолжат активно проникать во все новые сферы экономики. Но это же делает бигтехи более уязвимыми к изменениям прогнозов. И такое уже бывало в истории: в течение двух лет после пика пузыря доткомов в марте 2000 года выручка пяти крупнейших компаний того времени (Microsoft, Cisco, GE, Intel, и Exxon), на которые на пике приходилось 18% капитализации всего индекса S&P 500, выросла всего на 8% против ожидавшихся 16%. Когда пузырь доткомов лопнул, оценка резко снизилась. Перед этим показатель EV/sales первой пятерки компаний превосходил EV/sales других 495 компаний из S&P 500 в пять раз — 11x против 2x. Двумя годами позже соотношение изменилось до 6x к 2x.

Критерии классической «ловушки стоимости»

Универсальных критериев выявления «ловушек стоимости» нет. Но вот несколько показателей, на которые точно стоит ориентироваться при анализе компаний и принятии инвестиционных решений.

1. Падение доли рынка

Ловушки стоимости часто возникают, когда компания уступает конкурентам, пишет в Bloomberg сооснователь DataTrek Research Николас Колас. Пример, который чаще всего приводят, — Nokia, проигравшая в 2007–2013 годах конкуренцию Apple и Samsung. Акции Nokia в 2010 году выглядели дешево, при том что компания все еще была лидером на рынке смартфонов. Причина низкой оценки была в том, что инвесторы понимали — Nokia неизбежно будет терять выручку и прибыль.

2. Уменьшение TAM (Total Addressable Market)

Бизнес, в котором акционеры и участники рынка не видят никаких перспектив, может стоить гораздо дешевле по сравнению с аналогами. В пример инвестиционный менеджер «Открытие Брокер» Тимур Нигматуллин приводит операторов кабельного телевидения в США, теряющих пользователей из-за развития стриминговых сервисов.

3. Падение прибыли и выручки

На одном и том же рынке компании будут стоить по-разному — в зависимости от выбранных стратегий, результативность которых проще всего отследить по динамике прибыли и выручки. Горнорудная или сырьевая компания в поздней стадии своего цикла, у которой запасов месторождений осталось на несколько лет, будет стоить дешевле аналога, который расширяет базу активов, увеличивает добычу или производство, говорит Вячеслав Смольянинов, главный инвестиционный стратег BCS Global Markets. К примеру, компания «Мечел» сейчас стоит дешево. Но в своей отчетности она показывает низкие капитальные расходы при высокой амортизации — это значит, что компания явно недоинвестировала, что будет сказываться на ее финансовых показателях, приводит пример он. Если отношение инвестиций в развитие (capex и расходы инвестиционного типа к выручке, доля инвестиций от oibda/ebitda) стабильно ниже конкурентов по отрасли — это плохой признак, добавляет Нигматуллин.

4. Неэффективное расходование прибыли

Компания может много зарабатывать, но при этом расходовать деньги на что угодно и не делиться с акционерами. Классическим примером на российском рынке, богатом на «ловушки стоимости», много лет был «Газпром», отмечает Смольянинов. Денежный поток компании уходил на капитальные инвестиции сомнительной эффективности. Правда, сейчас есть надежда на серьезный рост дивидендов, но ждать высокой дивидендной доходности от компании пришлось много лет. Другой пример — «Сургутнефтегаз», который стоит меньше объема ликвидных средств на балансе. Инвесторы сомневаются, что этот кэш им когда-либо достанется, объясняет Смольянинов.

5. Неясная стратегия

Чтобы изменить ситуацию, у менеджмента компании должно быть четкое видение того, что делать. Пример компании, которая явно страдает от отсутствия внятного плана действия, — VK (бывшая Mail.Ru Group). С момента объявления о смене основного акционера и менеджмента 3 декабря она подешевела уже на 57%. Инвесторы ждут, что новое руководство VK представит стратегию развития с понятным прогнозам по прибылям, говорит Смольянинов из BCS Global Markets.

6. Сложность в оценивании бизнеса

Речь необязательно о махинациях. Конгломерат GE со сложной структурой и разными направлениями бизнеса всегда было сложно оценивать в том числе из-за забалансовых обязательств, приводит пример Исуф Ацканов, старший управляющий активами УК «Атон-менеджмент». Компания резко подешевела в 2017–2018-м, и при этом каждый отчет приносил очередную порцию новых негативных открытий.

Как инвестору не угодить в «ловушку стоимости»

Для того чтобы избежать «ловушки стоимости», прежде всего стоит разобраться, действительно ли компания стоит дешево. Для этого можно проанализировать несколько показателей:

- Для начала стоит использовать показатели, учитывающие рост прибыли. Самый распространенный из таких показателей — PEG (значение P/E, деленное на рост прибыли). Он учитывает прогнозируемые темпы роста в будущие пять лет. Акции компаний, чья прибыль растет гораздо медленнее средней по рынку, часто будут выглядеть недорогими, если сравнивать их P/E с рынком или c отраслью, пишет в своем известном учебнике по инвестиционной оценке профессор финансов Школы бизнеса Стерн при Нью-Йоркском университете Асват Дамодаран.

- Также стоит смотреть на нормализованную прибыль, которая рассчитывается без одноразовых расходов и доходов. «Почти всегда, когда я нахожу компании, котирующиеся по P/E ниже 5, при тщательном рассмотрении оказывается, что текущая прибыль у них завышена из-за какого-то одноразового события», — говорит Елена Чиркова, управляющая фондом GEIST группы Movchans. Например, американская розничная сеть Big Lots недавно продала свои дистрибуционные центры, сумма сделки попала в выручку и отразилась на прибыли, говорит Чиркова. Сюда же можно отнести любые компании, сильно выигравшие от пандемии. При нормальной жизни их выручка была бы ниже — будь то производители вакцин, Peloton или Zoom, отмечает эксперт.

- Третий показатель — возврат на капитал (ROE, Return on Equity), равный отношению прибыли к капиталу компании, отмечает Смольянинов. ROE показывает, какую прибыль генерирует каждый вложенный в капитал рубль. Дэвид Дреман из Dreman Value Management отмечал, что ROE должна быть выше, чем средняя у лучшей трети из 1500 самых крупных американских компаний. Но у этого показателя есть несколько минусов: прибыль зачастую подвержена разовым факторам, к тому же ROE не учитывает размер кредитного плеча, с помощью которого можно повысить показатель рентабельности. По этой причине выдающиеся стоимостные инвесторы всегда предъявляли требования к уровню долга по коэффициенту текущей ликвидности, а также рентабельности активов — двум составляющим ROE (подробнее о том, какие пороговые критерии они предъявляли, можно почитать здесь).

Есть и другие показатели из отчетности, которые помогут инвесторам лучше распознать value trap, говорит Исуф Ацканов из УК «Атон-менеджмент»:

- Доля нематериальных активов — если она высокая (больше 20%), что часто возникает после M&A-сделок, то это повод пристальнее присмотреться к бизнесу. Раз в год менеджмент должен сравнивать стоимость актива (гудвилл) относительно приведенной стоимости денежного потока, который актив генерирует, и может списать часть его стоимости. Пример — переоценка активов Kraft Heinz (брендов Kraft, Oscar Mayer), приведшая к списанию $15,4 млрд, на чем потерял деньги в том числе Уоррен Баффетт.

- Динамика запасов — если запасы производителей товаров растут опережающими темпами по сравнению с выручкой, это может значить, что продукция компания не пользуется спросом (если только менеджмент не запасается перед предполагаемым скачком спроса). Соответственно, есть риски, что запасы будут переоценены в меньшую сторону или вообще списаны.

- Резкий рост дебиторской задолженности по сравнению с кредиторской — это тоже может быть признаком манипулирования, так как компания завышает выручку, которая может не перерасти в фактическое получение кэша.

- Система мотивации менеджмента. Если вознаграждение зависит не от динамики акций, а от конкретных показателей в отчетности, менеджменту сложнее принимать решения, нацеленные на долгосрочный рост компании. О настрое руководства также можно судить по звонкам с аналитиками и инвесторами. Например, некоторые российские электроэнергетические компании на коллах признавали, что вопрос дивидендов для них не так важен, как бесперебойные поставки, говорит Ацканов.

Следующий вопрос, на который предстоит ответить инвестору, — почему компания стоит дешево и что должно измениться, чтобы она не оказалась «ловушкой стоимости»? Ведь в теории любая компания со стагнирующим бизнесом может представить понятную стратегию развития или совершить разворот, изменив и свой бизнес, и сам рынок.

Актуальный пример компании, оцениваемой рынком невысоко по какой-то весомой причине, — это производитель полупроводников Intel, говорит Чиркова. Он очень дешев по сравнению с Taiwan Semiconductors, но и технологически отстал от тайваньской компании лет на 5–7, и сможет ли Intel наверстать отставание — вопрос открытый. Многие эксперты по отрасли считают, что вкладываться в него не нужно, несмотря на то что финансовые модели показывают, что Intel достаточно дешев даже с учетом того, что это отстающая компания, а в TSM или Nvidia, наоборот, нужно, потому что, хоть они и дорогие, — за ними будущее, отмечает эксперт.

Самый известный исторический пример «ловушки стоимости», которая перестала быть таковой, — Berkshire Hathaway, напоминает Дональд Гавел из Burgundy Asset Management. В 1960-е это была увядающая сеть текстильных фабрик, которая не вписалась в новый технологический ландшафт и не выдерживала конкуренции. Более того, этот бизнес требовал больших капитальных инвестиций (тип бизнеса, который Баффетт не любит и советует избегать, особенно в период инфляции).

Также и Netflix, который сейчас теснит кабельных операторов, начинал с того, что рассылал диски по почте, напоминает Нигматуллин. Пример компании, которая переживает трансформацию прямо сейчас, — сеть универмагов Macy’s, развивающая онлайн-торговлю. За последнее время ее акции выросли в 10 раз.

Асват Дамодаран предлагал несколько критериев оценки того, способна ли компания на перерождение:

Принятие необходимости изменений. Пример обратного — компания IBM в конце 1980-х, когда все гендиректора отрицали необходимость перемен, несмотря на отставание на рынке ПК.

Наличие агента перемен. Звучит как клише, но перемены в IBM начались с приходом на пост CEO Луи Герстнера, в Apple таким агентом был Стив Джобс. Сам Дамодаран в 2013 году относил к «ловушкам стоимости» Microsoft, в том числе из-за фигуры CEO — Стива Балмера. Приход Сатьи Наделлы изменил траекторию развития компании, хотя тот же Дамодаран поначалу со скепсисом относился к этой рокировке, так как CEO был назначен тем же советом директоров.

Наличие всеобъемлющего плана перемен. Герстнер в IBM решил поменять настрой всех сотрудников IBM, сделав компанию клиентоориентированной.

Удача. Герстнеру повезло в том, что в 1990-е экономика росла, и особенно — технологический сектор, а Джобсу повезло, что музыкальные лейблы, продававшие CD-диски, и производители телефонов слишком медленно реагировали на инновации Apple, приводит пример Дамодаран.

В конечном счете инвестору в любом случае стоит разобраться в перспективах бизнеса, акции которого он покупает, а не только смотреть на мультипликаторы, советует Нигматуллин. Если вы покупаете компанию с оценкой в 20 годовых прибылей (обычная оценка для американского рынка), важно попытаться удостовериться в том, что бизнес не потеряет существенную долю выручки уже в ближайшие годы.