Прощайте, 2010-е: как Россия променяла рост экономики на стабильность

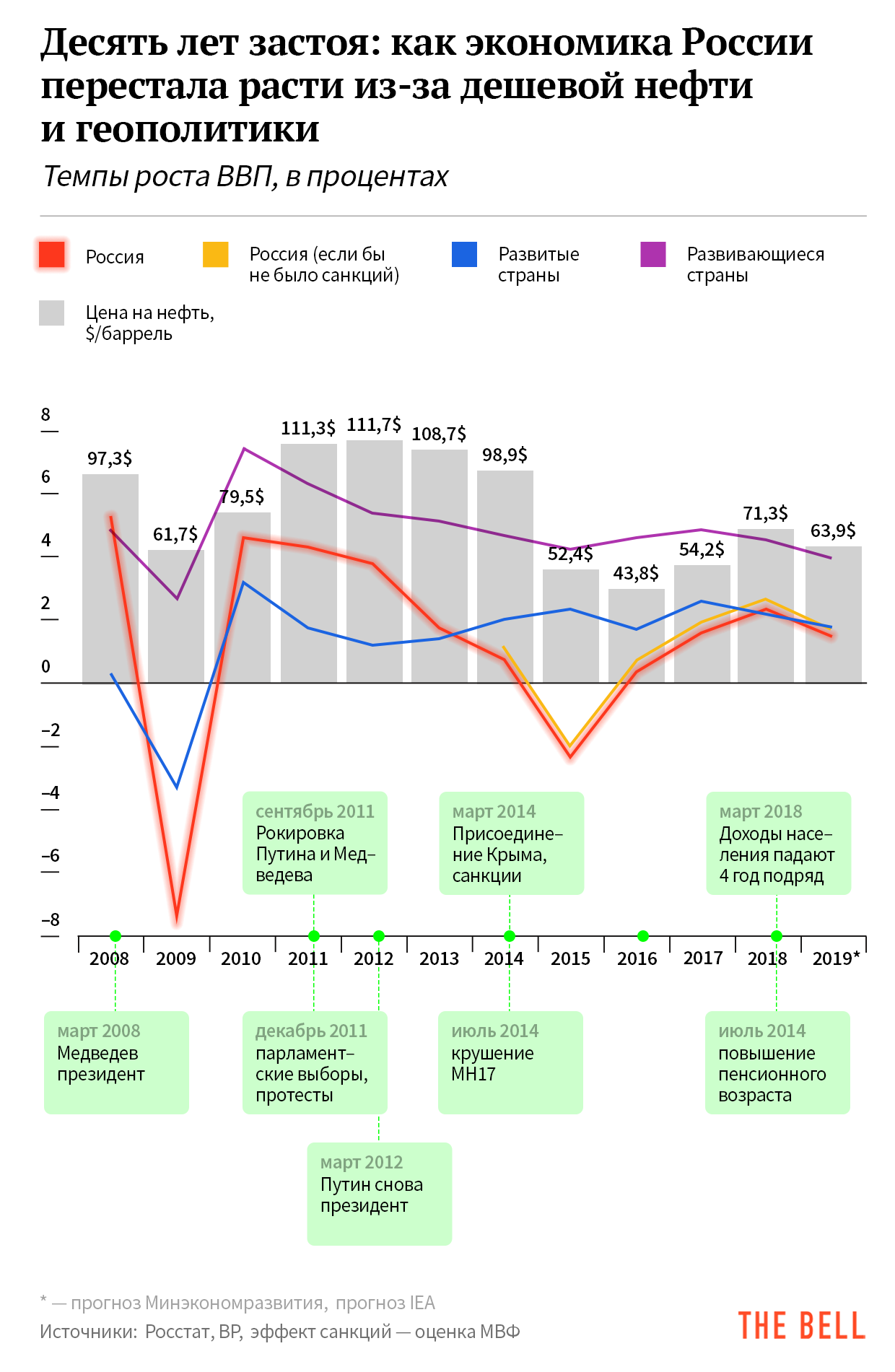

2020 год завершает странное десятилетие, которое для России начиналось с надежд на бурный рост, а закончится глубоким застоем. Экономисты называют его потерянной декадой, когда средние темпы роста российской экономики не превышали 1,8% ВВП в год. В отсутствие роста власти гордятся стабильностью, но не могут не понимать, что затянувшаяся стагнация лишь увеличивает социальную напряженность.

Два разных десятилетия

«Российская экономика находится в болоте, поэтому не может упасть с обрыва», — говорил в интервью проекту «Русские норм!» главный экономист ЕБРР Сергей Гуриев. Отсутствие экономического роста — главное отличие застойных 2010-х от тучных 2000-х. В первое десятилетие XXI века Россия вошла с колоссальными темпами роста: 10% — в 2000 году, по 5–8% — в последующие. Второе — заканчивает со скромными 1,8% (в среднем).

Причины бума нулевых, которые Гуриев называет самым выдающимся периодом в российской истории после НЭПа, прекрасно известны. От трети до половины роста нулевых объясняется дорогой нефтью. Цены подскочили с $12 за баррель в конце 1990-х до $110 к концу 2010-х. Нефтедоллары капали в бюджет и стабфонд, который предусмотрительно создали в 2004 году. Это позволило увеличить расходы федерального бюджета и практически расплатиться по госдолгу — он упал с 92,4% ВВП в 1999 году до 7,5% в 2008-м.

Росту сначала помогала не только дорогая нефть, но и рыночные реформы. Прогрессивную шкалу налога с максимальной ставкой 35% заменили плоской, появилась система страхования вкладов. Измученные кризисом 1990-х россияне наконец выдохнули. На фоне рыночных реформ и первого в российской истории инвестиционного рейтинга в страну потекли иностранные инвестиции. За десять лет (до 2008 года) ВВП на душу населения почти удвоился, бедных стало в два раза меньше, безработица тоже упала вдвое.

Но чем больше страна получала нефтедолларов, тем меньше у властей оставалось стимулов продолжать реформы. После кризиса 2008–2009 годов все концепции либеральных реформ, попадавшие на стол Владимира Путина, так на нем и оставались. Реформы предыдущего десятилетия получилось реализовать только на треть. К важнейшей реформе — реформе госуправления — власти не приступили вовсе, сокрушался в 2010 году Герман Греф.

Доля государства в экономике резко начала расти. В 2007 году появились госкорпорации — вместе с трендом на выращивание государством новых «национальных чемпионов» в разных отраслях промышленности. О том, что частные компании во всем мире управляются эффективнее, никто не хотел слышать. «Большой приватизации», о которой говорили Кудрин и Греф, так и не случилось, со временем о ней просто забыли.

«Мы очень резко перешли из парадигмы быстрорастущей экономики развивающегося рынка к стагнирующей европейской экономике с низкими темпами роста. Из Китая резко проскочили в Германию, только уровень доходов у нас остался в три раза ниже».

Марсель Салихов, директор экономического направления Института энергетики и финансов НИУ ВШЭ

Кризис 2008 и 2009 годов оказался тяжелым, но не последним испытанием. После присоединения Крыма и начала войны на востоке Украины российский рынок снова стал токсичным для иностранцев, а крупный российский бизнес понял, что о международных амбициях можно забыть. Недоверие бизнеса к власти, хронический отток капитала, разрастание неэффективного госсектора в экономике при ослаблении рыночных и правовых институтов стали главными проблемами российской экономики, по оценке экономистов ВШЭ. Дальше один за другим сработали несколько факторов: падение цен на нефть, санкции и усиление изоляции. В 2015 году ВВП сократился на 2,3 п.п., и с тех пор темпы роста ни разу не доходили до закрепленных в очередном майском указе Владимира Путина 3%.

Стабильность как главное достижение

Нефть

Непрерывный рост цены нефти начался еще в 2001 году с отметки $29 за баррель. Наиболее драматичное падение пришлось на 2008 год — и это отравило экономику России в начале 2010-х. Еще летом 2008-го один из аналитиков Morgan Stanley предсказал, что ко Дню независимости в США нефть поднимется до $150 за баррель. В России тоже строили радужные прогнозы — Алексей Миллер мечтал о стоимости «Газпрома» в $1 трлн, капитализации нефтегазовых компаний били рекорды. Обвал начался тем же летом — вслед за ипотечным кризисом, накрывшим США. К декабрю нефть Urals стоила уже меньше $40 за баррель.

Столько, сколько на пике в 2008 году, нефть не стоила уже никогда. Мировой кризис оказался для нефтяного рынка не единственной угрозой. Ему на смену пришли замедление китайской экономики и бум сланцевой нефти в США. В 2016 году для поддержания цен главным экспортерам из стран ОПЕК пришлось пойти на беспрецедентные меры — фактически расширить картель за счет России. Создание ОПЕК+, организованное снижение добычи и продление договоренностей об этом на протяжении нескольких лет не дали ценам снова рухнуть — и это можно считать главным достижением российской внешнеэкономической дипломатии в этом десятилетии.

Тем не менее МВФ считает, что падение цен на нефть в 2014–2018 годах ударило по российской экономике больнее санкций. Негативный вклад нефти экономисты фонда оценивают в 0,6% снижения темпов роста российского ВВП, санкции — в 0,2%, жесткую бюджетную и денежно-кредитную политику — в 0,3%. И это главное доказательство того, что российской экономике так и не удалось окончательно избавиться от ресурсного проклятия.

«От цен на нефть отвязался бюджет, но не экономика в целом. Если цены будут низкими — по $30 за баррель — три года, мы справимся. Если пять лет, будет тяжело. Сколько бы ни говорили о диверсификации, мы заточены под оборонку и сырье».

Александра Суслина, руководитель направления «Фискальная политика» Экономической экспертной группы

Ненефтяной дефицит бюджета сейчас выше, чем в начале 2000-х. Доля нефтегазового сектора в его доходах не изменилась с 2008 года. Помимо нефти и газа, туда входит добыча угля и других полезных ископаемых, в первую очередь руды, говорит Салихов из ВШЭ.

Инфляция

Одно из немногих бесспорных достижений уходящего десятилетия, которое не подвергается сомнению, — однозначная инфляция и плавающий курс рубля. Чтобы прийти к этому, российские власти сожгли в топке кризиса 2008–2009 годов около 3 трлн рублей.

Кризис положил конец почти десяти годам процветания. Помимо внешних причин — мирового финансового кризиса и вызванного им падения цены на нефть — была и существенная внутренняя. Власти недооценили, до какой степени экономика была завязана на кредиты западных банков. К 2008 году внешний долг (преимущественно — корпоративный) России превышал $0,5 трлн. Столько же составляли золотовалютные резервы. Расплатиться компании не могли, перекредитоваться на Западе тоже: из-за кризиса денег не было и там.

Тогда на помощь пришло государство, выделив только банкам почти триллион рублей. ЦБ удерживал курс рубля, но резко росла инфляция. Последствия были катастрофические: предприятия не тянули резко подорожавшие кредиты и банкротились одно за другим, это вызвало скачок безработицы (за год — на 26%) и спад производства — его падение в России в 2008–2009 годы было худшим среди 20 крупнейших экономик мира.

Победу над традиционной двузначной инфляцией ЦБ и правительство сумели одержать только в 2011 году — тогда она составила 6,2%, но уже к 2014 году снова вернулась к двузначным цифрам. Тогда окончательно стало понятно, что от валютного коридора надо отказываться в пользу таргетирования инфляции. Одновременно их контролировать нельзя.

«У ЦБ было два варианта: таргетировать курс или инфляцию. В зависимости от этого внешние шоки отражались бы внутри страны либо через высокую волатильность курса, либо через ставки»

Наталия Орлова, главный экономист Альфа-банка

В моменте это решение усугубило и без того катастрофическое падение рубля, но в итоге спасло экономику. Низкая инфляция — бесспорно, главное достижение политики стабильности конца 2010-х, соглашаются опрошенные The Bell экономисты. В двухтысячные средний темп роста инфляции составил 13,6%, в 2010-е — вдвое меньше, 7%.

«С точки зрения россиянина, который получает и тратит в рублях, выгоднее иметь стабильную инфляцию, а не курс. Для бизнеса все неоднозначно, импортерам выгоден крепкий рубль, экспортерам — слабый. В этом смысле плавающий курс — честная политика, ЦБ не отдает никому предпочтения. Какой курс установился рынком, такой и будет».

Марсель Салихов, НИУ ВШЭ

Сегодня низкая инфляция отчасти следствие слабых темпов роста. Помогает и то, что монетарная и бюджетная политика скоординированы. Без этого таргетировать инфляцию было бы невозможно. Есть опыт Бразилии, где ЦБ пытался таргетировать инфляцию, а бюджетная политика была мягкой — ничего не получилось, объясняет Орлова из Альфа-банка.

Профицитный бюджет

Еще один символ стабильности конца 2010-х — выход на профицитный бюджет (в 2019 году профицит составит 1,4% ВВП). В 2018 году его баланс впервые за семь лет был положительным. Профицит заложен в бюджет и на три года вперед при базовой цене нефти $42,4 за баррель. Это оказалось возможно в первую очередь благодаря бюджетному правилу (когда сверхдоходы от нефти автоматически идут в фонд национального благосостояния).

«Сейчас, в 2019 году, надо отдавать себе отчет, что наш бюджет находится в профиците не потому, что у нас экономика хорошо работает, а потому, что хорошо работает бюджетное правило и цена на нефть выше базовой. То есть этот профицит отчасти случайный».

Александра Суслина, Экономическая экспертная группа

С нынешнего года бюджет получил дополнительные источники дохода благодаря непопулярному решению о повышении пенсионного возраста и росту НДС. Салихов называет решение о повышении НДС на 2 п.п. преждевременным. Из-за него выросли цены, как следствие — упал спрос, который был одним из немногих драйверов экономического роста.

По оценке Минфина, в 2020 году бюджет получит почти 640 млрд рублей от повышения НДС, всего за ближайшие три года — 2 трлн рублей. «У руководства возникла идея нацпроектов, на которые нужно было найти финансирование. Роста цен на нефть ожидать не приходится, других источников тоже нет. Почему бы не взять деньги там, где их легче всего найти?» — объясняет логику решения о повышении налоговой нагрузки Суслина: цена на нефть не растет, внутренних драйверов тоже нет.

«Есть налоги с мобильной налоговой базой — типа налога на прибыль, а есть те, где база не мобильна. Вот налоги на потребление как раз такие — то есть ты не можешь взять и перестать “потреблять” или вывести “потребление” в офшоры. Поэтому если государству надо собрать быстро дополнительных средств в казну — налоги на потребление, в частности, НДС, — самый очевидный выбор», — рассуждает Суслина. Копить резервы на черный день — тоже очень важно. Власти не забыли два прошлых кризиса, когда накопленные в Стабфонде деньги нас спасли, заключает она.

Вопреки ставшей мемом фразе Медведева о том, что денег нет, сейчас они есть — просто не тратятся. 2019 год станет рекордным по неисполнению бюджета: за девять месяцев бюджет потратил 62,9% запланированного. В начале декабря глава Счетной палаты Алексей Кудрин доложил Путину о том, что потратить не удастся беспрецедентно много — вплоть до 1 трлн рублей.

«Проблема в том, что сверху хотят тратить, а снизу не могут. Боятся, что придет прокуратура, ФСБ. Логика такая: не потратим – прокуратура не придет. Издержки стратегии “ничего не делать” сравнительно небольшие. Все настроены сидеть ровно».

Марсель Салихов, НИУ ВШЭ

Бюджет следующего года предполагает незначительный рост расходов по сравнению с 2019 годом, но в каком объеме их удастся реализовать на этот раз — непонятно. Это значит, что положительный импульс для роста экономики снова будет слабым, констатирует Салихов.

Цена стабильности

Рубль

Одной из главных жертв геополитических амбиций России стала национальная валюта. За прошедшее десятилетие она обесценилась к доллару более чем вдвое: мы начинали 2010-й с долларом за 30, а заканчиваем 2019-й с долларом по 64 рубля. Обвал начался летом 2014 года, а уже к январю следующего года рубль обесценился на 105%. Первое время ЦБ пытался сдерживать рынок в рамках валютного коридора, потом отпустил рубль в свободное плавание — чуть раньше, чем собирался.

Тогда в обвале рубля многие обвинили именно ЦБ, но для девальвации были и фундаментальные предпосылки. На период 2010–2013 годов пришелся перегрев в розничном кредитовании. Уже с 2013 года стали поступать сигналы, что курс избыточно крепкий, слишком быстро росла денежная масса, объясняет Орлова из Альфа-банка. А дальше сработали триггеры: март 2014-го, падение цен на нефть.

«Если бы никаких внешних шоков не было, ЦБ постарался бы мягко уйти с валютного рынка, чтобы курс смог выйти на равновесное значение. В начале 2014 года мои модели показывали курс 20–50 рублей за доллар, я ждала девальвации. Но, конечно, не в таком масштабе».

Наталия Орлова, Альфа-банк

Самый резкий скачок случился в «черный вторник» 16 декабря 2014 года. В ночь ЦБ поднял ключевую ставку с 10,5% до 17%, а утром евро и доллар взлетели до рекордных значений. Масла в огонь подлили заявление ОПЕК о сохранении квот на добычу нефти и непрозрачная сделка с облигациями «Роснефти». За доллар давали больше 80 рублей, евро и вовсе достиг 100 рублей – обменникам даже пришлось покупать новые табло: на старые новая реальность просто не влезала. Вечером того же дня москвичи бросились скупать бытовую технику, электронику и мебель. Ажиотаж был понятен: тогда недельная инфляция составила 0,4% — как прежде за месяц, а iPhone всего за несколько недель подорожал на 8 тысяч рублей.

Для многих падение рубля обернулось личной катастрофой. Валютные ипотечники 2010-х стали аналогом «обманутых дольщиков» 90-х. Люди, ипотечные платежи которых в одночасье удвоились, а доходы остались прежними, пикетировали ЦБ и приковывали себя наручниками к дверям банков. В 2016 году ЦБ насчитал 25 тысяч валютных ипотечников, каждому пятому нужна была помощь.

Для бизнеса выгоды от слабого рубля оказались неочевидны. Для экспортеров эффекты выигрыша от девальвации нивелирует бюджетное правило. Кроме того, оно разрывает связь между нефтью и торговыми потоками и, как следствие, с рублем.

«Что дальше? Есть позитивный и негативный взгляды. Плюсы в том, что инфляция под контролем, денежная масса растет медленно. Рост потребкредитования сейчас составляет 20%, рост депозитов — 6–7%, то есть деньги идут на погашение кредитов, не наводняют экономику. Минусы объясняются структурными факторами. Если не проводить структурных реформ, придется наверстывать ценовую конкурентоспособность курсом. Есть еще внешние факторы, шоки. Новые санкции, замедление Китая, торговые войны».

Наталия Орлова, Альфа-банк

Инвестиции в Россию

Риск инвестиций в Россию после 2014 года стал «запретительным», считает один из самых успешных в России инвестбанкиров Райр Симонян.

В абсолютном выражении сейчас в основной капитал инвестируют вдвое больше, чем десять лет назад. Но темпы роста этих инвестиций очень низкие. В 2000-е средний темп роста был выше 28%, в 2010-е — чуть ниже 10%. Дважды за последнее время темпы роста вообще были отрицательными: в посткризисных 2009 и 2015 годах.

Объем прямых иностранных инвестиций в Россию за 10 лет сократился в 10 раз, до $8,7 млрд, и продолжает снижаться. В 2018 году они составляли 0,5% ВВП, в предыдущие пять лет — в среднем 1,8% ВВП. Рухнули вложения в уставный капитал российских компаний (в сто раз по сравнению с 2008 годом) и объем реинвестированных средств (примерно вдвое).

Это связано в первую очередь с геополитикой: из-за возможных рисков иностранцы боятся заходить в капитал. К тому же экономика в России растет медленно, у нас не так много проектов, в которые иностранцы могли бы вкладываться, объясняет профессор финансов РЭШ Олег Шибанов. Объем прямых иностранных инвестиций в Россию сравнительно маленький, до санкций его могло обеспечить несколько крупных разовых сделок, объясняет Андрей Мовчан из Московского центра Карнеги. Таких сделок давно не было и не предвидится.

Еще одну причину называет ЦБ: вероятно, в Россию возвращается — несмотря на все усилия по деофшоризации — все меньше средств из-за рубежа. Раньше при большом оттоке капитала за границу был сопоставимый приток в Россию. Он во многом объяснялся сделками через офшоры. Теперь их стало меньше: приток иностранных инвестиций упал именно из офшорных зон, в первую очередь с Кипра. Чистый отток капитала туда составил $7,9 млрд в 2018 году. «Я вам назову не причины, а конкретные имена и компании: Майкл Калви, Nginx. Вот из-за таких вещей падают любые инвестиции», — констатирует Мовчан.

Другие материалы цикла «Прощайте, 2010-е»:

- Как граждан России лишили участия в политической жизни

- Экономист Наталия Орлова — о падении рубля с 30 до 65 за доллар

- «Из Китая мы резко проскочили в Германию» — экономист Марсель Салихов об итогах 2010-х

- Как пиратский рунет превратился в суверенный

- Как кризис и ссора с Западом изменили венчурный рынок