«Я не кот»: как прошли слушания в Конгрессе США по делу Robinhood и чем это нам грозит

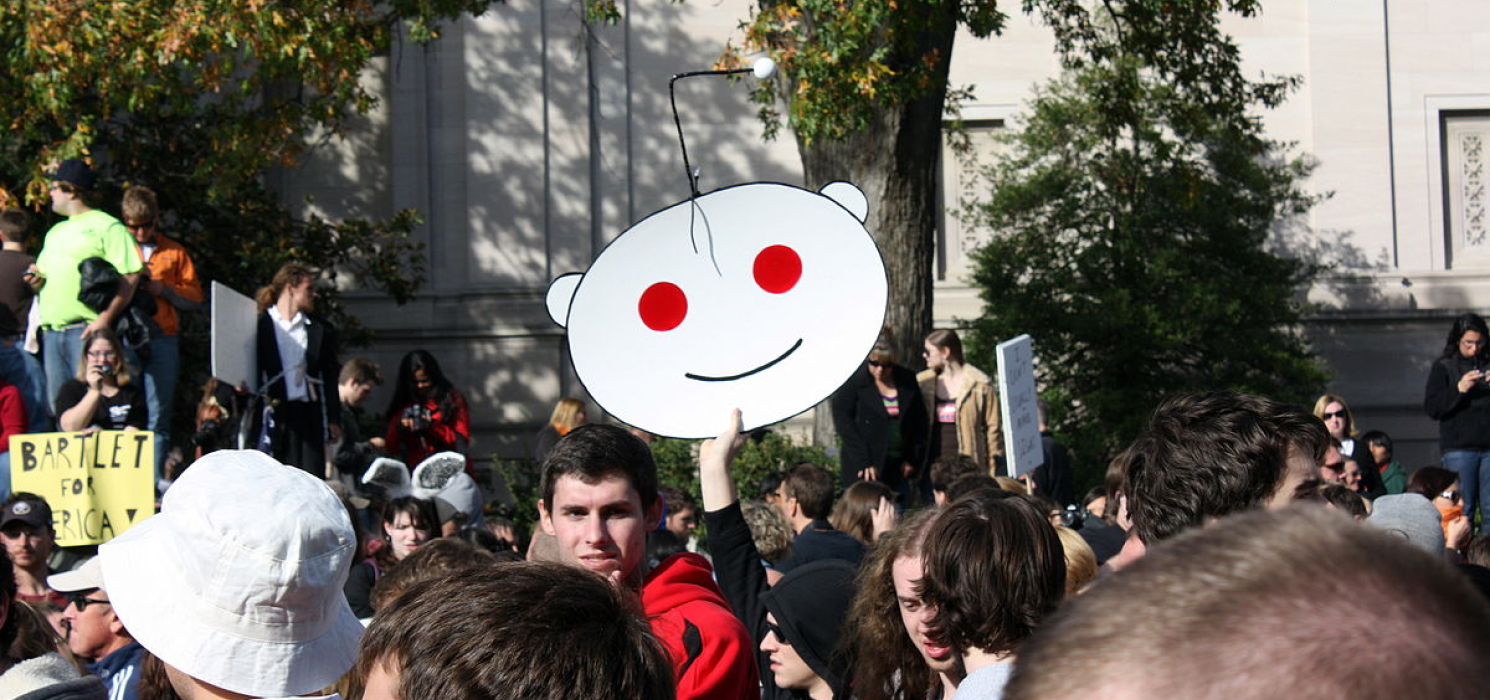

Разборка вокруг главного приложения для розничных инвесторов Robinhood в связи с «битвой за GameStop» набирает обороты. На этой неделе на слушаниях в Конгрессе США собралась странная компания — основатель Robinhood Влад Тенев, исполнительный директор Reddit, трейдер по кличке Рычащий Котенок и банкиры из хедж-фондов, потерявшие благодаря им миллиарды. Теневу пришлось готовиться к слушаниям в отеле, где он скрывался от разгневанных пользователей, грозивших ему расправой. Сама встреча оказалась скорее комичной, чем угрожающей, и породила новую порцию мемов. Но участникам «битвы при GameStop» все равно не до смеха: на Рычащего Котенка как на крайнего подали в суд за манипуляции, минюст США начал расследование случившегося, а осуждающие письма пишут финансовые регуляторы по всему миру, в том числе российский ЦБ.

Этот материал написан специально для технорассылки The Bell, подписаться на нее можно здесь.

Прятки в отеле

В четверг утром Влад Тенев, 34-летний основатель самого нашумевшего финтех-сервиса 2020 года, должен был отправиться на слушания в Конгресс США. Но спокойно подготовиться к вызову на ковер ему не удалось. Последние пару дней Тенев провел не дома, а в отеле, выяснил Bloomberg. Пойти на крайние меры бизнесмену пришлось после того, как кто-то из разгневанных клиентов Robinhood угрожал ему убийством.

Сама схема «построй бизнес, а уже потом проси прощения» для Кремниевой долины не нова, отмечает Bloomberg: Robinhood идет по пути Facebook, хотя соцсеть продержалась до первого вызова на ковер целых 14 лет, пока не случилась история с Cambridge Analytics. RobinHood уложился в 8 лет.

Но оправдываться пришлось не только Robinhood. Вместе с Владом Теневым в Конгресс вызвали миллиардера Кена Гриффа, основателя фонда Citadel, подразделение которого осуществляет процессинг операций для Robinhood, в связях с которыми обвиняли Robinhood. А также CEO Reddit Стива Хаффмана и трейдера Кита Гилла, которого считают одним из предводителей непрофессиональных инвесторов, обитающих на Reddit и разогнавших акции GameStop.

Битва за GameStop

GameStop — это американская сеть магазинов, где продаются приставки и игры. На пике у нее было больше шести тысяч точек, но последние без малого шесть лет компания планомерно шла к банкротству: продажи игр на физических носителях планомерно падали, финансовые результаты становились все хуже, начались сокращения. Акции GameStop, когда-то стоившие $50, опустились до $4.

Тяжелый кризис компании был очевиден для всех, но перестроить бизнес основателям никак не удавалось: в пандемию онлайн-продажи сети выросли, но GameStop все равно осталась в убытках. На этом решили сыграть хедж-фонды и стали шортить бумаги GameStop — делать ставку на то, что цена на бумаги сети на бирже скоро упадет. В какой-то момент компания стала главной любимицей шорт-продавцов на Уолл-стрит, отмечал CNBC, и лидером в ставках на падение на американском фондовом рынке.

Так бы все и продолжалось, если бы на ситуацию не обратили внимание обитатели форума Wall Street Bets на Reddit. Еще прошлым летом о компании на своем Youtube-канале рассказывал блогер Кит Гилл по прозвищу Roaring Kitty — «Рычащий Котенок». Кому-то это может показаться безумием, но GameStop — недооцененный актив, который еще может вырасти в цене, интриговал он зрителей. Спустя полгода обитатели Reddit об этом вспомнили — и решили наказать «упрямых бумеров» из хедж-фондов, которые шортили акции компании и обрушивали ее акции в цене. Форумчане начали скупать акции компании, чтобы хедж-фондам пришлось расплачиваться за подорожавшие бумаги из своего кармана. В результате к концу января акции умирающей сети магазинов подскочили на 400%, до $7 млрд, а хедж-фонды, игравшие на понижение, потеряли миллиарды долларов.

27 января мир единодушно праздновал сокрушительную победу «хомячков с Reddit» над «жирными котами» с Уолл-стрит: основатель фонда Melvin Capital Гэбриел Плоткин, возглавлявший атаку шортистов на GameStop, объявлял об отказе от шорта на GameStop в прямом эфире, а его главный союзник Эндрю Лефт из фонда Citron язвительно советовал победителям с Reddit не продуть все заработанные деньги, чтобы к концу года хватило на оплату налогов. Потери хедж-фондов превысили $5 млрд.

Но за победой наступила реакция. Уже в тот же день Белый дом заявил, что следит за ситуацией, а Комиссия по ценным бумагам США (SEC) — о том, что будет ее расследовать. Диванных инвесторов тут же начали сдавать те, кого они считали «своими». Приложение Robinhood, которое и привело их на фондовый рынок, сделав возможной всю эту битву, уже на следующий день запретило пользователям торговать акциями GameSpot и десятком других хайповых бумаг — жертв шорт-селлеров, на которые нацелились форумы. На Reddit восприняли это как плевок в лицо, обвинили Robinhood в игре на стороне хедж-фондов и устроили приложению «бомбежку отзывами» в App Store и Google Play, снизив его среднюю оценку до единицы. К Robinhood были поданы первые иски с обвинением в нарушении интересов розничных инвесторов и сговоре.

Было очевидно, что этим для Robinhood дело не ограничится: сервису пришлось занимать $3,4 млрд, чтобы внести депозиты на клиринговые счета для покрытия резко возросшего объема операций, а действия компании попали под инспекцию генпрокурора Нью-Йорка.

Без комиссий, но с подвохом

Слушания в Конгрессе по делу GameStop продолжались впечатляющие пять часов. Главным их героем стал Владимир Тенев из Robinhood. Сооснователь Reddit Стив Хаффман отделался легким испугом — его роль ограничилась вступительным словом, в котором он объяснил конгрессменам, что такое сабреддиты (тематические подфорумы на Reddit), а после этого конгрессмены практически о нем не вспоминали.

Теневу прежде всего пришлось оправдываться за ограничения, которые Robinhood ввел на торговлю GamesStop, — из-за этого компанию обвинили в связях с хедж-фондами. Бизнесмен эту связь в своих показаниях всячески отрицал и утверждал, что был вынужден ограничить торговлю только из-за того, что Robinhood просто не мог продолжать вливать миллиарды долларов депозитов на клиринговые счета — это обязанность брокера, чтобы покрыть возможные риски неисполнения сделок. Глава Американской ассоциации торговцев ценными бумагами Кристофер Иаковелла, представивший в своих показаниях позицию клиринговых палат, назвал попытки Тенева свалить на них ответственность «дымовой завесой»: система работала так, как должна была, чтобы защитить рынок, а недокапитализированный брокер, безусловно, представлял бы опасность.

Отдельное опасение у конгрессменов, высидевших за последний год не один час на слушаниях по Facebook и Twitter, предсказуемо вызвал тот факт, что никто не способен контролировать контент в интернете, который напрямую влияет на ситуацию на бирже. «Этот эпизод представляет серьезную угрозу нашей финансовой системе, потому что твиты и сообщения в социальных сетях делают больше для движения рынка, чем легитимная, существенная информация. Риск огромен», — заявил один из них.

Конгрессменов также заинтересовало, какую среднюю прибыль получают пользователи Robinhood, но об этом Тенев в деталях говорить не стал, сказав лишь, что за все время существования Robinhood его клиенты заработали $35 млрд. Депутаты посчитали, что это мало о чем говорит. «Вы швырнули в нас эту цифру, $35 млрд. На мой взгляд, правильным было бы сравнение: а что, если ваши клиенты просто вложили бы эти деньги в индексный фонд, привязанный к S&P 500? На чем они больше заработали бы?» — сказал Теневу конгрессмен Джим Хаймс. «Правильное сравнение — другое: что, если бы они вообще не инвестировали эти деньги, а все их просто потратили», — парировал основатель Robinhood. Его мысль понятна: значительная часть пользователей Robinhood никогда не торговали на бирже, пока не поставили приложение.

Но другую важную для бизнеса цифру Теневу все-таки пришлось раскрыть: оказалось, что Robinhood генерирует не менее 50% своего дохода за счет PFOF — payment for order flow, или платы за поток заявок. Именно этот механизм позволяет Robinhood не брать комиссию с пользователей. Как и большинство брокеров, он не проводит сделки сам. Это делают маркет-мейкеры — крупнейшие участники фондового рынка: банки, крупнейшие фонды и брокеры. Они покупают бумаги на рынке по минимально возможной цене, а сделку по заявке брокера исполняют по немного более высокой рыночной цене, зарабатывая на этой разнице — пренебрежимой для розничных сделок, но на объемах маркет-мейкеров дающей ощутимую прибыль. Robinhood получает от маркет-мейкеров комиссию за привлечение заявок — это и есть PFOF.

Аналитики и раньше предполагали, что на PFOF у Robinhood приходится аномально высокая доля выручки, но 50% — это в десятки раз больше, чем зарабатывают на таких комиссиях другие «народные брокеры». Этот механизм позволяет формально торговать бумагами без комиссий, зато инвесторы получают бумаги не по самым выгодным ценам. Ассоциация FINRA, регулирующая американских брокеров, в 2019 году оштрафовала Robinhood на $1,5 млн за нарушение обязательства перед клиентами предоставлять им максимально возможные выгодные цены.

«Я не кот!»

Но, пожалуй, главным мемом слушаний стало вступительное слово блогера-инвестора Roaring Kitty Кита Гилла. «Я не кот, не институциональный инвестор и не хедж-фонд», — заявил он. Если первая фраза — отсылка к недавнему случаю, когда адвокат из Техаса в ходе судебного заседания в Zoom, едва ли не плача, пытался выключить фильтр с котом, поставленный его ребенком, то остальные утверждения Гилла для дела важны. YouTube-блогера, который анализирует акции компаний и инвестирует сам, обвиняют в том, что он только маскируется под непрофессионала, а сам своими роликами намеренно раскачивает акции, чтобы на них заработать.

Гилл заявил, что профессиональным инвестором не является и не берет деньги за свои консультации, а свой анализ бумаг строит на фундаментальных показателях. Скоро Гиллу предстоит доказывать это в суде: на блогера подали коллективный иск, в котором утверждается, что Рычащий Котенок — профессиональный трейдер, который выдавал себя за инвестора-любителя и сознательно манипулировал ценой на акции GameStop под руководством своего бывшего работодателя — страховой компании Mass Mutual.

Действительно ли это так, нам только предстоит узнать. Но уже известно, что на битве за GameStop Гилл отлично заработал: к концу января позиции инвестора в GameStop плюс наличные деньги, согласно его сообщениям на Reddit, достигли почти $48 млн.

Несмотря на многочасовой тайминг, в целом слушания по делу Robinhood оказались малоинформативными. Правда, сразу стало известно, что это только первая встреча из запланированных трех. В будущем экспертам и финансовому регулятору предстоит обсудить кейс подробнее и поговорить о «текущем состоянии фондового рынка». Свое расследование саги о GameStop продолжает и SEC. О ее действиях пока известно мало, но представитель SEC уже заявил, что она может добавить какие-то ограничения для «шортистов».

Что мне с этого?

История с разгоном акций GameStop только набирает обороты. Ко всем прочим расследованиям собственное дело завели отдел по борьбе с мошенничеством минюста США и прокуратура в Сан-Франциско, пишет The Wall Street Journal. Кроме того, кейсом заинтересовалась Комиссия по торговле товарными фьючерсами (CFTC), утверждает издание.

Война вокруг Reddit и Robinhood — гораздо ближе к российскому рынку, чем может показаться. Число розничных инвесторов на российских биржах в этом году должно перевалить за 10 млн — не так много по американским меркам, но это почти 10% совершеннолетнего населения России. Эта армия покупает все больше иностранных ценных бумаг — за 2020 год их доля в объеме торгов на российских биржах выросла вдвое, а чистый приток денег физлиц в иностранные акции и облигации составил 638 млрд рублей.

Отголоски битвы за GameStop докатились и до российских площадок. Одна из бумаг, которые скупали на Reddit, — American Airlines — допущена к торгам на Санкт-Петербургской бирже, где россияне торгуют иностранными акциями. Ее котировки на Санкт-Петербургской бирже взлетели на 80%, и ЦБ пришлось специально повышать для нее границу ценового коридора. В начале февраля «Тинькофф инвестиции» предупредили клиентов, что принудительно закроют короткие позиции по доступным в России «хайповым» акциям American Airlines и Bed Bath & Beyond.

А на этой неделе ЦБ посвятил битве за GameStop отдельную главу в своем ежеквартальном «Обзоре рисков финансовых рынков», где описал историю как «массовое вовлечение физлиц в торговые практики, граничащие с манипулированием» и назвал ее опасной, подрывающей доверие к финансовому рынку, превращающей торговлю на рынке в азартную игру, грозящую игрокам, которые пока торжествуют, крупными убытками в будущем. Вывод: все это стало возможным из-за недостатка у розничных инвесторов финансового образования и мягкого регулирования доступа физлиц к рыночным инструментам в США — а значит, ограничения, которые регулятор вводит для розничных инвесторов на российском рынке, актуальны как никогда.