Битва за офшоры. Как власти закрывают бизнесу последние налоговые лазейки

Год назад Владимир Путин поручил правительству разобраться с офшорами, чтобы закрыть российскому бизнесу любые лазейки для оптимизации налогов. Правительство взялось за дело с большим энтузиазмом: привычные для российских компаний юрисдикции сдаются одна за другой. Главной жертвой этой кампании станут крупные российские компании, но выиграет ли от этого бюджет — большой вопрос.

Как Россия начала новую атаку на офшоры

Это второй материал в цикле «Куда уходят деньги из России». В первом мы рассказали, какие юрисдикции стали «новым Кипром» для россиян после того, как для них фактически закрылись кипрские и латвийские банки.

«Мы внимательно смотрим, куда идут капиталы, Кипр закрыт на сегодня, Мальта. Нидерланды пока сопротивляются, я имею в виду ставку налога 15% на дивиденды», — докладывал в конце февраля Совету Федерации бывший глава ФНС, а теперь премьер-министр Михаил Мишустин. «Мы жестко к этому относимся и, поверьте, наведем порядок, потихоньку», — пообещал он сенаторам, прощаясь.

Разобраться с офшорами так, чтобы российские компании перестали экономить в них на дивидендах и других выплатах, правительству в марте 2020 года поручил Владимир Путин. Как раз тогда были введены первые жесткие ограничения из-за коронавируса, а до голосования по поправкам в Конституцию оставалось всего несколько месяцев. В Кремле искали способ удовлетворить растущий запрос на социальную справедливость, а в правительстве — дополнительные источники доходов для того, чтобы пройти новый кризис. Одновременно с атакой на офшоры было принято и решение о повышении НДФЛ для узкой категории состоятельных россиян.

«Все выплаты доходов в виде процентов и дивидендов, уходящие из России за рубеж в офшорные юрисдикции, должны облагаться адекватным налогом, — предупредил тогда в одном из своих коронавирусных обращений к нации Путин. — Сейчас две трети таких средств, а по сути это доходы конкретных физических лиц, в результате разного рода схем так называемой оптимизации облагаются ставкой налога лишь в 2%». В условиях общего 13% подоходного налога Путин назвал такую экономию несправедливой, предложив «для тех, кто выводит свои доходы в виде дивидендов на зарубежные счета, предусмотреть ставку налога на такие дивиденды в 15%».

После этого правительство в течение нескольких месяцев потребовало от привычных для россиян юрисдикций внести соответствующие изменения в соглашения об избежании двойного налогообложения (СИДН). Бизнес от всех этих нововведений предсказуемо пришел в ужас. Но серьезность своих намерений российское правительство продемонстрировало сразу — тем странам, которые не соглашались на пересмотр налоговых соглашений об избежании двойного налогообложения, пригрозили их разрывом.

Как шли переговоры с офшорами

Переговоры с партнерами — Кипром, Люксембургом и Мальтой — были непростыми, но все три страны в итоге согласились на условия России.

- Кипр. В апреле 2020 года Россия предложила Кипру пойти по жесткому сценарию и отменить вообще все льготы по налогу на дивиденды и проценты. Переговоры предсказуемо не увенчались успехом, и в августе Минфин начал подготовку к разрыву соглашения. Но спустя всего неделю после этого сторонам удалось прийти к компромиссу: ставка налога выросла до 15%, но в ряде случаев льготы были сохранены. Новые ставки уже действуют.

- Мальта. Сценарий был очень похож на кипрский: в июне Россия заявила о планах разорвать соглашение с Мальтой, а уже в августе страна «в целом согласилась» на российские условия. Протокол с изменениями Россия и Мальта подписали в октябре. Новые ставки уже действуют.

- Люксембург. Это третья по счету страна, с которой Россия подписала протокол. Условия примерно те же, что и для Кипра и Мальты. Ратификация состоялась несколько дней назад. Условия изменятся с 2022 года.

- Нидерланды. 4 декабря Россия начала процесс денонсации (разрыва) договора с Нидерландами. В феврале премьер Михаил Мишустин говорил, что Нидерланды продолжают сопротивляться новому соглашению с Россией на ее условиях.

Великая путаница, или Кто может претендовать на льготы

Новые соглашения явно готовились в большой спешке. В итоге у бизнеса и юристов оказалось к ним много вопросов. Один из самых принципиальных касается того, кто все-таки может претендовать на сохранение части льгот, а кто — нет.

- Акции или расписки. Соглашение с Кипром предусматривает несколько исключений. Главное из них — ставка налога на дивиденды и проценты может быть сохранена на уровне 5%, если компания торгуется на бирже, а собственники владеют в ней долями от 15% дольше года.

Это могло бы стать отличной новостью для крупных российских компаний, зарегистрированных на Кипре: например, банка «Тинькофф» (не ответил на запрос). Но все оказалось не так просто, выяснил The Bell.

Все дело в том, что, если зарегистрированная на Кипре компания выходит на биржу в Лондоне, она торгует не акциями, а депозитарными расписками. Но в новом соглашении с Кипром речь идет именно об акциях. Разъяснение по этому поводу специально сделал в своем письме от 13 января 2021 замдиректора департамента налоговой политики Минфина Александр Смирнов.

Логика здесь такая: как правило, акции российских эмитентов хранятся в депозитарии иностранного банка-агента. Именно его вписывают в реестр акционеров российской компании как номинального держателя акций. Затем банк выпускает расписки, которые дают их держателям право на размещенные в банке акции или на доходы по ним. В итоге российский эмитент платит дивиденды не россиянину, а зарубежному банку. Тот, в свою очередь, распределяет их между держателями расписок, удерживая часть суммы в счет оплаты своих услуг.

Но вслед за январским разъяснением Минфин опубликовал еще одно. И в нем сказано прямо противоположное: в случае с компаниями, зарегистрированными на Кипре и в Люксембурге, для получения льгот по дивидендам акции и депозитарные расписки — равноценны, а по процентам — нет. Во втором случае речь идет о процентах по долговым обязательствам, например, о купонном доходе по облигациям, поясняет управляющий партнер московского офиса коллегии адвокатов Pen& Paper Антон Именнов.

С Мальтой договорились еще жестче, чем с Кипром, — акции и расписки неравноценны для выплат и дивидендов, и процентов. Для получения льгот подойдут только акции.

После введения санкций в 2014 году сохранялся либо чистый отток (в 2014–2015, 2018–2019), либо совсем небольшой чистый приток (2016–2017) из Люксембурга в Россию.

На днях Россия переподписала соглашение с Люксембургом: новая ставка налога на дивиденды и проценты — 15%, есть льготы для «публичных компаний». Но какие критерии их определения, не уточняется. В ноябре Минфин говорил, что условия будут теми же, что у Кипра и Мальты, но ясности это не добавило (соглашения с этими странами не идентичны).

Но это еще не все вопросы к новым соглашениям.

- Что считать публичной компанией. В последнем объяснении Минфина сказано, что публичной считается компания, бумаги которой котируются на бирже, регулируемой законодательством стран-партнеров новых соглашений. Из логики Минфина следует, что речь только про биржи России, Люксембурга, Мальты или Кипра, указывает Антон Именнов из Pen & Paper.

Но что, если расписки компании торгуются в Лондоне, как, например, у НЛМК? Или в основном в Лондоне и только по остаточному принципу в России, как у «Тинькофф»? В разъяснениях Минфина об этом не говорится, а на запрос The Bell в ведомстве не ответили.

Есть вероятность, что в итоге каждый случай придется рассматривать индивидуально, опасается Именнов из Pen & Paper. А партнер по международному налогообложению «Кроу Экспертизы» Рустам Вахитов советует дождаться разъяснений Минфина. Он подчеркивает, что речь идет именно о «котирующихся», а не «торгующихся» акциях компаний. «Вероятно, логика в том, чтобы не давать льготы компаниям, чьи расписки торгуются на каких-то игрушечных биржах без должной системы проверки», — рассуждает он. Если толковать слова о «котирующихся акциях» с точки зрения здравого смысла, ситуация, когда бумаги прошли листинг в Москве, но торгуются в основном в Лондоне, должна быть основанием для льгот. «Тогда решением может быть получение листинга на Мосбирже», — надеется юрист.

Цена вопроса для многих российских компаний — сотни миллионов долларов. Например, на Кипре зарегистрирована головная компания банка «Тинькофф» — TCS Group Holding PLC. Ей принадлежат 100% акций банка. По итогам 2020 года она должна выплатить 7,9 млрд рублей дивидендов или $112,3 млн по среднегодовому курсу, следует из отчета группы по ценным бумагам. По старым условиям налог с этой суммы мог бы составить $5,6 млн (наверняка мы не знаем, потому что есть много вариантов его исчисления — например, так называемый сквозной подход. В данных расчетах мы рассматриваем самый простой вариант — стандартные 5%). По новым правилам, если «Тинькофф» не удастся получить льготы, ему пришлось бы заплатить $16,8 млн, подсчитал The Bell.

Последний очаг сопротивления

«Пока мы не просчитываем варианты действий на случай, если ставка на дивиденды все-таки будет повышена до 15%. Искренне надеемся, что удастся договориться», — признается налоговый консультант одной из компаний, которая рискует не получить льгот из-за юридической казуистики. Но многие российские компании могут лишиться права претендовать на любые послабления — речь о бизнесе, который структурирован через Нидерланды.

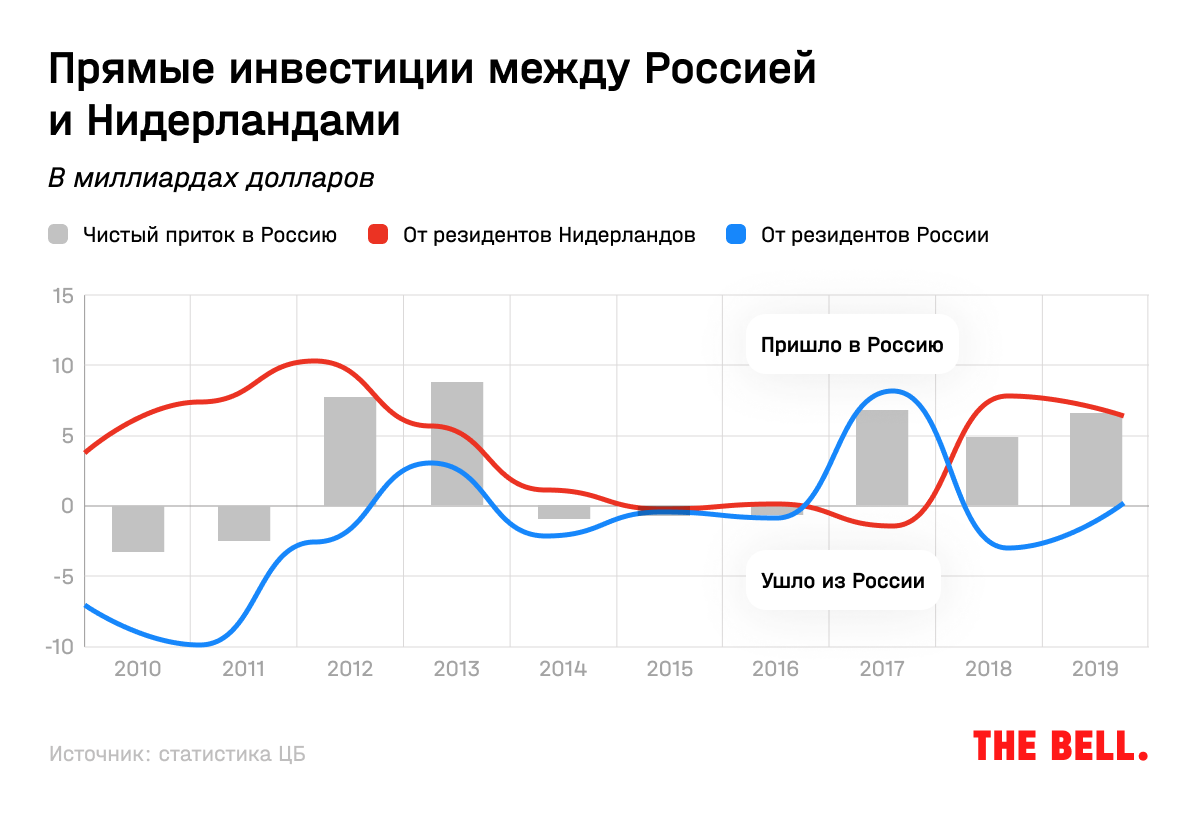

Часто деньги российских компаний проходят через Нидерланды и возвращаются в Россию. В последние три года в России был чистый приток средств из Нидерландов. То есть приходило больше, чем выводили.

Переподписать соглашение с Нидерландами России не удается, и Минфин уже приступил к его разрыву. Это сильнее всего ударит по российскому крупному бизнесу: в Нидерландах зарегистрированы, например, «Яндекс», X5 Retail Group, «Связной», а также материнский холдинг «Вымпелкома» («Билайн») VEON.

Россия в переговорах с Нидерландами настаивала на тех же условиях, что и с другими юрисдикциями: ставка 15% за некоторыми исключениями. Но голландская сторона потребовала льгот для крупного бизнеса, который инвестировал в Россию, писали VTimes и «Известия». У этого предложения много интересантов: через голландские структуры в Россию часто инвестируют американские компании, говорит партнер практики международного налогового планирования PwC в России Михаил Филинов. Кроме того, Нидерланды могут хотеть защитить и собственные компании, которые ведут дела с Россией. «Допустим, в Голландии 150 лет существует компания по производству насосов. Она открыла “дочку” в России, это абсолютно честный бизнес. Для нее Россия — маленькая, а основной рынок — в Европе. Если условия ухудшатся, компании может быть проще просто уйти из России», — объясняет Филинов.

Если СИДН с Нидерландами будет разорвано, дивиденды будут облагаться в России по ставке 15%, а проценты и роялти — по ставке 20%. Голландия не берет налог на дивиденды из России, пока есть соглашение. Если оно будет разорвано, в дополнение к российским налогам появятся еще и голландские, предупреждает Вахитов. В таком случае крупным компаниями придется задуматься о релокации, но куда — открытый вопрос: никто не знает, кто следующим получит «письмо счастья» от Минфина, отмечает партнер КПМГ в России и СНГ Александр Токарев.

Есть и другая проблема: в мае 2019 года Россия ратифицировала стандарт MLI, который ограничивает льготы по соглашениям об избежании двойного налогообложения, напоминает Вахитов из «Кроу Экспертизы». С 2021 года оно распространяется на отношения России с 34 странами, в том числе Кипром, Нидерландами и Люксембургом. Главное правило MLI — тест основной цели. Это значит, что если власти сочтут, что иностранная структура нужна компании только для налоговой оптимизации и ни для чего больше, Минфин может лишить ее льгот, поясняет Вахитов. «Поэтому обосновать переезд компании из Нидерландов сразу после разрыва СИДН будет очень непросто. Сложно придумать убедительное объяснение, зачем, если не ради налоговой выгоды, понадобилась релокация», — объясняет юрист.

За последние 10 лет (за исключением 2013 года) в России всегда был чистый отток денег на Кипр: выводили больше, чем возвращали. Отчасти это может объясняться тем, что выведенные на Кипр доходы текли дальше, в другие офшоры. Возможно, потом что-то даже приходило в Россию оттуда.

В отдельных случаях Минфин применял такой принцип и раньше, говорит партнер Ventum Partners Дмитрий Соловьев. Поэтому структуры вроде «завод в России платит дивиденды компании на Кипр, а та платит их компании в офшоре» начали терять популярность еще до разрыва СИДН. Поворотной точкой он называет 2015 год, когда произошло «дело “Северстали”»: суд обязал компанию доплатить почти 1 млрд рублей налогов. Она выплачивала дивиденды кипрским компаниям и почти сразу же переводила их компаниям на Британских Виргинских островах, платя при этом только 5% кипрского налога. Если бы дивиденды шли напрямую на БВО, налог был бы 15%.

Чтобы избежать подобных проблем, многие стали прибегать к «сквозному подходу», говорит Соловьев. Филинов из PwC приводит пример: «бизнесмен создает компанию на Кипре и записывает на нее завод в России. Он выплачивает дивиденды кипрской фирме, а та — офшору на Британских Виргинских островах (БВО), бенефициар которого — тот же российский бизнесмен». В таком случае налог на дивиденды будет нулевым%20%C2%AB%D0%A1%D0%BA%D0%B2%D0%BE%D0%B7%D0%BD%D0%BE%D0%B9%20%D0%BF%D0%BE%D0%B4%D1%85%D0%BE%D0%B4%C2%BB,%D0%BE%D0%B1%D1%8B%D1%87%D0%BD%D0%BE%20%D0%BD%D0%B0%D0%B7%D1%8B%D0%B2%D0%B0%D1%8E%D1%82%20%C2%AB%D1%81%D0%BA%D0%B2%D0%BE%D0%B7%D0%BD%D1%8B%D0%BC%20%D0%BF%D0%BE%D0%B4%D1%85%D0%BE%D0%B4%D0%BE%D0%BC%C2%BB.), если бизнесмен больше года владеет 50% этого завода (если меньше — 13%). На эту схему СИДН никак не влияют. Минфин давно хочет положить ей конец, но под давлением бизнеса недавно продлил ее действие до 2024 года.

Несмотря на то что атака на офшоры началась год назад, пока российские компании не спешат менять место жительства: «середнячки» раздумывают, отмечает Филинов из PwC. Не наблюдает массовой релокации и Вахитов из «Кроу Экспертизы». По его словам, те, кто раньше мог пользоваться льготами на Кипре, Мальте и в Люксембурге, надеются получать их и дальше. Те, кто зарегистрирован в Нидерландах, хотят дождаться окончательного решения. Ждать осталось недолго: если Минфин решит разорвать соглашение с 2022 года, он обязан уведомить об этом Нидерланды до 1 июля 2021-го, говорит Вахитов.

Домой не тянет

Государство не первый год пытается вернуть капиталы на родину, но пока не слишком преуспело. В 2018 году Путин подписал закон о «русских офшорах» — специальных административных районах с низкими налогами в Калининградской области и на острове Русский. Для попавших под санкции компаний там даже есть дополнительные льготы. Но бума желающих переехать из-за границы в САР пока не случилось: на конец 2020 года в Калининград перебралось 37 компаний, в их числе — структуры попавшего под санкции Олега Дерипаски и навязанный «Яндексу» Фонд общественных интересов. В 2020 году эти 37 компаний заплатили 425 млн рублей налогов, в 2021-м с них надеются собрать 550 млн. В офшоре на острове Русский зарегистрировано всего три компании, в том числе местный первопроходец, «Финвижн» оппонента Майкла Калви Артема Аветисяна. Считать налоговые поступления тут даже нет смысла.

Для сравнения: в Нидерланды в том же 2020 году российский бизнес выплатил 339 млрд рублей дивидендов и процентов. При очень грубом подсчете (если предположить, что налог на эти выплаты был 5%), они принесли бюджету больше 17 млрд рублей.

Юристы не ждут массовой перерегистрации бизнеса. Иностранные и, в частности, кипрские холдинги помогают решать не только налоговые проблемы, напоминает Филинов. Такие структуры нужны, к примеру, для наследования. «Если ради моего состояния никто не будет драться, у олигархов все по-другому, — смеется он. — Для решения таких проблем нужно не российское правоприменение». Те, для кого главным основанием присутствия на Кипре был налоговый режим, начали уходить оттуда еще несколько лет назад. Но далеко не для всех это ключевой фактор, соглашается Соловьев из Ventum Partners. Многим просто комфортнее находиться в юрисдикции британского, а не российского права — и они пока никуда не собираются.

Фото на обложке материала: Getty Images