Что значит рекордная инфляция для инвесторов, первое за 10 лет IPO в медицине и новое оружие против журналистов

Как инфляция заставит частных инвесторов переосмыслить свои стратегии

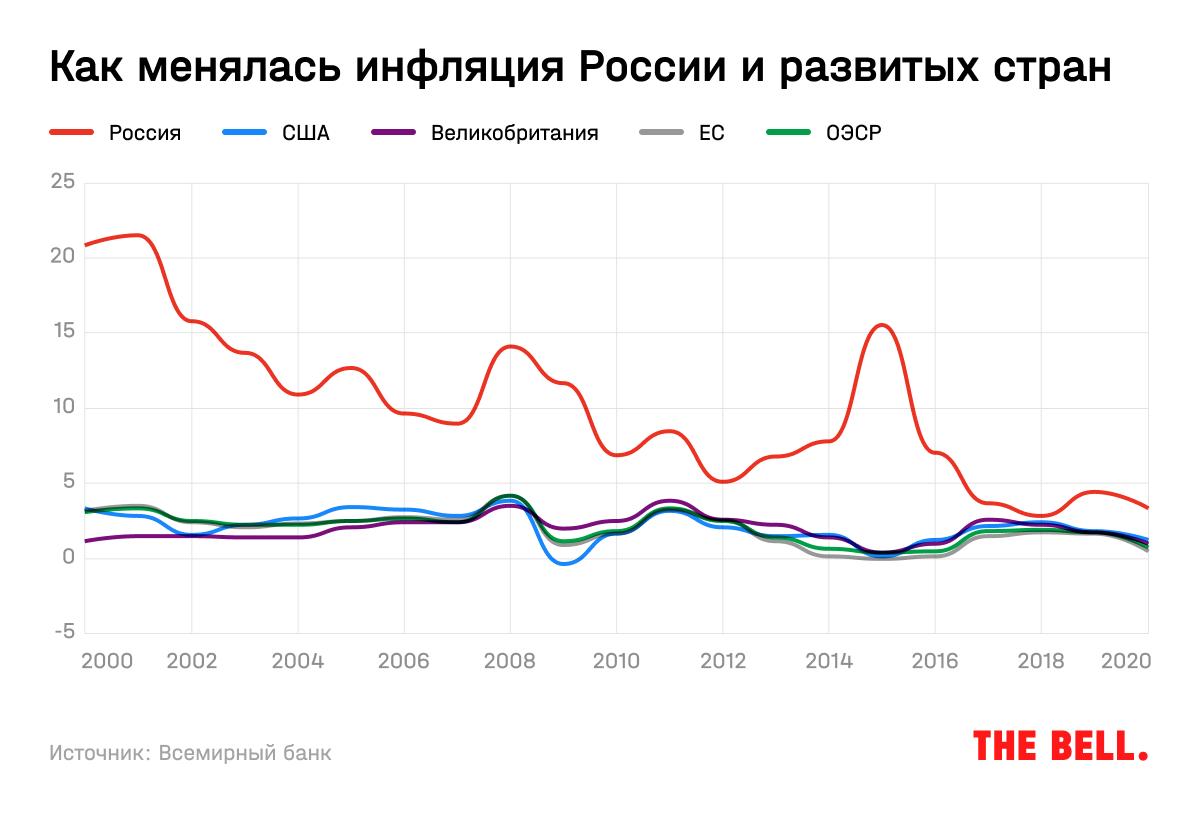

Рекордная инфляция, оказавшаяся расплатой за быстрое восстановление мирового ВВП после пандемии и настигшая такие разные страны, как Россия и США, становится главным фактором в мировой экономике. Все больше экономистов склоняются к тому, что это не временный эффект пандемии, а высокая инфляция с нами как минимум на два-три года. Это означает не только рост цен, но и изменение инвестиционных стратегий.

Что происходит

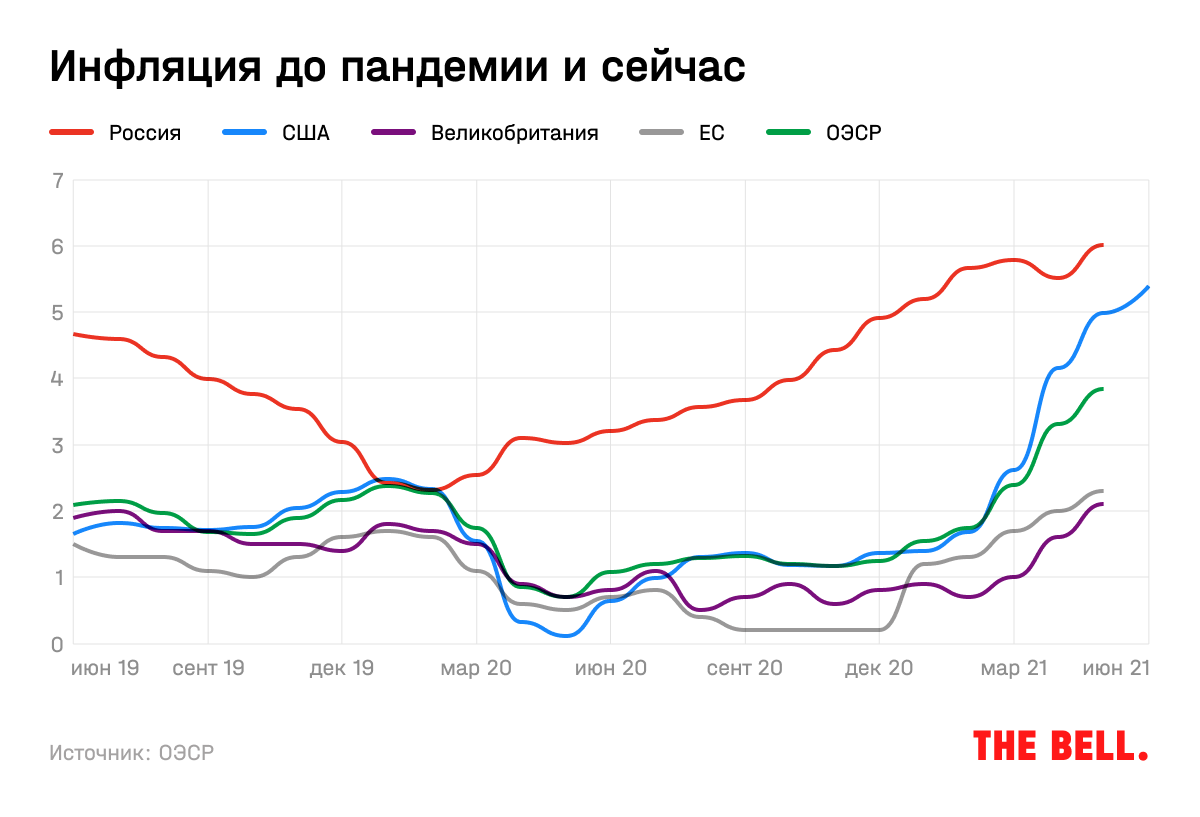

Сжатие мировой экономики во время локдаунов 2020 года оказалось таким резким, а выход из него — таким стремительным, что к середине 2021-го и развивающиеся, и развитые страны захлестнула волна инфляции.

- В России инфляция растет уже 15 месяцев подряд, маленькая коррекция случилась только в апреле 2021-го. В июне инфляция составила 6,5%, это рекорд с лета 2021 года, но пик еще не достигнут, предупредили на этой неделе в ЦБ. Июльский опрос аналитиков и экономистов, проведенный регулятором, дал медианный прогноз итоговой инфляции по 2021 году в 5,6%. В последний раз этот показатель был выше в 2015 году.

- В США, гораздо меньше, чем Россия, привыкших к высокой инфляции, сейчас цены растут почти на российском уровне. В июне инфляция скакнула до 5,4% год к году, это максимум с кризисного августа 2008 года, когда ФРС печатала деньги триллионами.

- В среднем в странах ОЭСР (Организация экономического сотрудничества и развития, объединяет 38 развитых стран) инфляция в мае 2021-го выросла до 3,8%, это рекорд с сентября 2008 года. Еще в декабре 2020-го было 1,2%, а в мае 2020-го — 0,7%.

- В Европе цифры выглядят не так страшно, но суть остается той же: впервые с 2018 года в еврозоне по итогам мая инфляция превысила 2%, в Британии — 2,5%. На этой неделе Европейский центробанк впервые с 2003 года утвердил новую стратегию, повысив таргет по инфляции до 2% и допустив ее выход за пределы этой границы.

Случайность или тенденция

Главный сегодняшний спор между экономистами — является скачок инфляции разовым явлением, связанным с быстрым перезапуском экономики (так считает, например, глава ФРС Джером Пауэлл и главы большинства других центробанков) или это начало нового проинфляционного тренда. И сторонников у второй версии едва ли не меньше, чем у первой.

Большинство экономистов американских банков, которых в начале июля опросила The Wall Street Journal, спрогнозировали, что высокая (хотя и постепенно сокращающаяся) инфляция сохранится в США как минимум до конца 2023 года. В среднем опрос дал на эти три года 2,58% ежегодной инфляции — и для США это самый высокий уровень с 1993 года, напоминает WSJ.

Главной причиной для долгосрочного роста инфляции (часть респондентов WSJ не боится назвать его «поколенческим сдвигом») экономисты называют редкую комбинацию факторов: триллионные вливания мировых центробанков в экономику, беспрецедентный за всю историю наблюдений уровень сбережений, накопленных гражданами за время локдаунов, и успех массовой вакцинации в западных странах, открывающий для них все новые возможности тратить деньги каждый месяц. «Если и домохозяйства, и бизнес начнут ожидать роста цен, эта динамика может стать самоподдерживающейся», — делает вывод издание.

Инфляционные ожидания сами по себе действительно могут толкнуть инфляцию вверх — как описывает это российский ЦБ, они «создают риски вторичных эффектов». И в США, и в России этот показатель сейчас находится на максимуме за несколько лет. Индекс инфляционных ожиданий в США, который рассчитывает Университет Мичигана, в июне 2021 года составил 4,6%, это рекорд с весны 2011 года. Инфляционные ожидания российских потребителей, по данным ЦБ, — 11,9% (максимум с февраля 2017-го), ценовые ожидания предприятий — на уровне 27% (максимум с момента обвала рубля в декабре 2014 года).

Есть и другие причины для долгосрочного роста инфляции, отмечает WSJ. Например, демографический сдвиг в развитых странах — рост доли людей пенсионного возраста, которые тратят больше, чем производят, и мало сберегают. Или переход цифровой экономики и онлайн-ритейла в стадию зрелого рынка: до сих пор маркетплейсы и цифровые сервисы боролись за долю рынка, выставляя низкие цены и жертвуя прибылью. Одна только ценовая конкуренция в онлайн-ритейле в 2017 году снижала годовую инфляцию в США на 0,1 п.п. — теперь этот эффект исчерпан.

Что делать

Долгосрочная высокая инфляция — это не только рост цен, но и повышение ставок центробанков (российский ЦБ уже повысил свою на 1,25 пункта и не собирается на этом останавливаться) и другие перемены в экономике, которые внесут неизбежные изменения в любую инвестиционную стратегию. Мы спросили аналитиков, как себя вести в этих условиях частному инвестору.

Вячеслав Смольянинов, главный инвестиционный стратег BCS Global Markets

Если вы верите в проинфляционный тренд, то самый очевидный инструмент, о котором можно говорить в связи с инфляцией, это TIPS (treasury inflation protected securities). Их стоимость увеличивается по мере роста инфляции. В России есть их аналог, бумаги ОФЗ ИН. Их номинал индексируется в зависимости от уровня инфляции. В таких инструментах есть смысл не только если вы ожидаете резкого роста инфляции, но и если ситуация слишком неопределенная. Вариант еще проще – купить etf, ориентированные на эти инструменты.

Также в условиях роста инфляции традиционно покупают акции, потому что растет стоимость продукции компании и, как следствие, ее выручка.

Также при росте инфляции дорожает сырье (хотя здесь есть нюансы, и нужно смотреть на конъюнктуру на конкретном сырьевом рынке). Помимо акций конкретных компаний имеет смысл присмотреться к фондам, ориентированным на конкретные сырьевые индексы.

Если вы верите, что тренд будет скорее дефляционным, то стратегия прямо противоположная. В условиях замедления инфляции медленнее растет выручка компаний и, соответственно, теряют привлекательность их акции и корпоративные облигации. Дефляционный тренд свидетельствует о замедлении и стагнации в экономике, в таких условиях, когда нет бума и все не растет, разумно вкладываться в защитные активы: золото, казначейские облигации.

Наталия Орлова, главный экономист Альфа-банка

Верить в то, что инфляция окажется временной и, соответственно, в то, что экономики будут переходить на новые технологии, — значит делать ставку на рынок акций и на точки реального роста. Если же предположить, что инфляция отражает временный перегрев экономики, то у рынка акций худшие перспективы, а лучшая — у доллара как валюты, долларового кэша.

Но важнее то, что в мировой экономике в целом идет структурная перестройка. Это означает, что очень сильно будет увеличиваться неравенство и расти сегментация между странами и внутри стран. Условно, бедные будут становиться беднее, а совсем богатые — богаче. То комфортное экономическое положение, которое у нас в России было с 2000 по 2010 год, когда можно было не предпринимать сверхусилий, а зарплаты росли, не вернется. Процессы этого роста будут гораздо более селективными, и если люди не будут ничего делать, уровень жизни будет снижаться.

Что мне с этого?

Станет ли инфляция долгосрочным фактором, который будет влиять на стратегии частных инвесторов, мы, вероятно, поймем до конца года. Но идеи для долгосрочных инвестиций можно найти и сейчас. Для этого выпуска рассылки мы попросили аналитиков «Тинькофф инвестиций» рассказать, какие рекомендации они дают своим клиентам прямо сейчас.

СИГНАЛЫ

Новое оружие против журналистов

На этой неделе Генпрокуратура задействовала против медиапроекта «Проект» закон о нежелательных организациях. По сравнению со статусом иноагентов, которым ранее «наградили» «Медузу» и VTimes, это оружие оказалось гораздо более мощным.

Формально статус нежелательной организации был присвоен зарегистрированной в США компании Project Media, Inc. (и команда «Проекта» уже объявила, что это юрлицо будет ликвидировано). Но юристы сходятся во мнении, что «нежелательный» статус де-факто означает требование полного исчезновения из информационного поля и ликвидацию медиапроекта — чтобы защитить сотрудников, это, к примеру, уже сделала связанная с Михаилом Ходорковским «Открытая Россия».

Одновременно восемь журналистов, включая главреда «Проекта» Романа Баданина, были внесены в список СМИ-иноагентов. Кроме журналистов «Проекта» иноагентами стали журналисты «Открытых медиа» Юлия Ярош и Максим Гликин, а также автор «Радио свобода» (оно и само признано в России иностранным агентом) Елизавета Маетная (подробно обо всех рисках для обоих статусов мы рассказываем здесь).

Большинство журналистов, оказавшихся на этой неделе в «черных» списках, — профессиональные журналисты, наши бывшие коллеги, специализирующиеся на расследованиях. Весь комплекс принятых в последние годы законов позволяет запретить им делать свою работу даже без решения суда. Для того, чтобы закрыть очередное издание, достаточно обращения любого частного лица.

ИСТОРИИ

IPO Европейского медицинского центра

На Московской бирже — новый медицинский «единорог»: одна из крупнейших и самых дорогих российских сетей медицинских клиник ЕМС 15 июля начала торговаться на Московской бирже по оценке более $1 млрд. Владельцы ЕМС, среди которых структуры Романа Абрамовича, привлекли от инвесторов $500 млн. Компания уступает по выручке и объему рынка лидирующим на российском рынке сетям «Медси» и «Мать и дитя». Зато как минимум последнюю она опережает по маржинальности — рентабельность ЕМС по EBITDA по итогам 2020 года составила 40%. Для сравнения в меморандуме размещения приводятся показатели сети «Мать и дитя» (31%) и зарубежных компаний — турецкой MLP Care (26%) и румынской Medlife — 20%. Само IPO было первым в медицинском секторе среди российских компаний почти за десятилетие. Тем не менее оно прошло по нижней границе ценового диапазона (цена существенно не изменилась и с началом торгов). Почему так могло произойти, мы объясняем здесь.

ПАРТНЕРЫ THE BELL

Автомобиль по подписке

Anytime Prime, сервис автомобилей по подписке, сделал выгодную подписку «на все лето». Теперь взять машину для города или на отпуск еще проще. В путешествиях управление машиной можно передавать, а ограничения на пробег нет, если выбрать подписку от месяца.

Подписка — это возможность иметь машину, не покупая ее. Все заботы по обслуживанию, ремонту, шиномонтажу, страхованию, налогам сервис берет на себя. Пользователи платят только за подписку. В парке Anytime Prime сейчас больше 80 моделей: от Toyota Camry до Ferrari California. В приложении можно заказать доставку, замену одной модели на другую и мойку — тогда машину помоют, пока вы ей не пользуетесь.

По промокоду THEBELL скидка 3000 ₽ на первую подписку. Скачайте приложение по ссылке.

ТЕХНОЛОГИИ

Самокаты повсюду

Пионеры кикшеринга — американские сервисы Bird и Lime — убыточны. Основанная в 2017 году Bird вскоре собирается выйти на биржу через слияние. Предполагаемая оценка — $2,3 млрд. При этом в 2020 году ее убыток составил $23,5 млн. Но российские сервисы аренды самокатов, которые заполонили Москву и Санкт-Петербург, существуют как будто бы в другой реальности. Кикшеринг в России стоит как каршеринг, хотя сам самокат в десятки раз дешевле автомобиля, а рентабельнось компаний, несмотря на короткий сезон, достигает 30%. Теперь на этот рынок выходит и «Яндекс». О том, как устроена его экономика и почему на ней вряд ли серьезно скажется недавний «наезд» государства, рассказываем здесь.

ПРАКТИКА

Как принимать решения под действием стресса

Один из главных факторов, который вмешивается в наши решения, — это стресс. Научные исследования показывают, что под его действием мозг работает не так, как в спокойном состоянии. Наши решения становятся более «бинарными» — мы видим лишь ограниченное число вариантов и склонны делать скоропалительные выводы или прибегать к привычному поведению, вместо того чтобы взвесить все и найти оптимальный выход. В непонятной, сложно прогнозируемой ситуации человек рефлекторно упрощает выбор до более понятного, тем самым сужая число опций. «Выключить» эту реакцию нельзя, но предотвратить принятие плохих решений на фоне стресса нам вполне под силу.