Российский рынок пережил обвал из-за военных действий на Украине. Как оценивать его риски?

После обвала российского рынка акций в четверг из-за начала военной операции России на Украине в пятницу индексы начали восстанавливаться, а некоторые брокеры уже рекомендовали покупать подешевевшие бумаги. Рассказываем, что в этой связи стоит знать об оценке рисков развивающихся стран и российского рынка, в частности.

Эта статья была написана специально для нашей новой рассылки «Bell.Инвестиции». Она выходит по пятницам. Подписывайтесь!

Что случилось

С октябрьского максимума в ожидании войны, в которую на российском рынке мало кто верил, индекс РТС к закрытию торгов в четверг снизился на 61%, рублевый индекс Мосбиржи — на 52%. Тем самым индекс РТС вернулся на уровень февраля 2016-го, Мосбиржи — октября 2017-го.

В понедельник 21 февраля, когда президент России Владимир Путин после заседания Совбеза подписал указ о признании так называемых ЛНР и ДНР, индекс Мосбиржи за день упал на 10,5%, РТС — на 13,2%. В четверг 24 февраля, когда военная операция началась, российский рынок акций пережил настоящую катастрофу: обвал индексов Мосбиржи и РТС за день составил 33,3% и 38,3% соответственно, хотя в моменте падение было еще больше. В новейшей истории российского фондового рынка еще не было столь существенного падения, отметил Владислав Силаев, старший трейдер УК «Альфа-Капитал». Это сравнимо с крупнейшими в истории рынков всех стран однодневными снижениями.

В пятницу, после того как накануне Запад уже объявил о новых санкциях против России, биржевые индексы немного отрасли: индекс Мосбиржи прибавил 20%, индекс РТС — 25,8%. Но пока боевые действия продолжаются, а часть санкционного арсенала США и ЕС еще не задействована даже после санкций США и Еврозоны против активов Банка России, картина на рынках, когда они откроются (в понедельник фондовый рынок МосБиржи закрыт) может измениться в любой момент.

Для большинства российских инвесторов, число которых выросло в разы за последние два года, случившееся — настоящая катастрофа. По данным на конец января 2022-го, на Мосбирже было открыто 28,8 млн счетов 17,4 млн уникальных клиентов-физлиц против 6,1 млн счетов и 3,9 млн клиентов в конце 2019-го. Число активных частных инвесторов, совершавших хотя бы одну сделку за месяц, за это время выросло с 392 тысяч до 2,8 млн.

С чем к обвалу подошли инвесторы

Большую часть своих денег российские инвесторы традиционно инвестируют именно в российские акции. По данным ЦБ на конец третьего квартала 2021 года (последние доступные агрегированные данные), из 7,3 трлн рублей, которые инвесторы держали на счетах у российских брокеров, 2,6 трлн приходилось на российские акции, при этом в иностранных бумагах и расписках было только 0,9 трлн.

В октябре 2021 года чистые покупки физических лиц на российском рынке оказались максимальными с начала года (80 млрд рублей), а основными продавцами стали нерезиденты, подсчитали в ЦБ. В ноябре-декабре, когда рынок падал из-за геополитики, инвесторы на СПБ бирже и Мосбирже воспользовались снижением рынков и увеличили позиции, свидетельствуют данные Tinkoff InvestIndex.

После октябрьского падения частные инвесторы, многие из которых впервые переживают период повышенной волатильности, к февралю увеличили ставки на рост российского рынка, в том числе с привлечением заемных средств. В минувший понедельник они столкнулись с потерями из-за маржин-коллов и принудительного закрытия позиций, говорили опрошенные на этой неделе РБК представители брокеров.

Объем торгов 21 февраля составил гигантские $6,4 млрд, или 485 млрд рублей по курсу ЦБ на 21 февраля (против среднедневных 117,6 млрд рублей в 2021 году), из них $2,2 млрд (167 млрд рублей) пришлось на Сбербанк, отмечают в BCS Global Markets. Потери инвесторов усиливались маржин-коллами и HFT-игроками, малейший интерес покупателей быстро поглощался толпой продавцов, говорится в отчете аналитиков

Так ли дешев российский рынок

Логику в действиях инвесторов можно было объяснить так: с каждым падением российские акции стоят все дешевле. Инвесторы верили, что подешевевшие акции стоит выкупать, и активно этим занимались. В этой уверенности их поддерживали и инвестбанки.

Во всех стратегиях российских банков и брокеров на 2022 год, которые изучил The Bell (SberCIB и ВТБ, об отчетах которых мы писали здесь, «Тинькофф», «Атон», «Открытие», «Альфа Капитал»), аналитики давали оптимистичный прогноз по перспективам российского рынка акций. Главным аргументом была как раз его недооцененность.

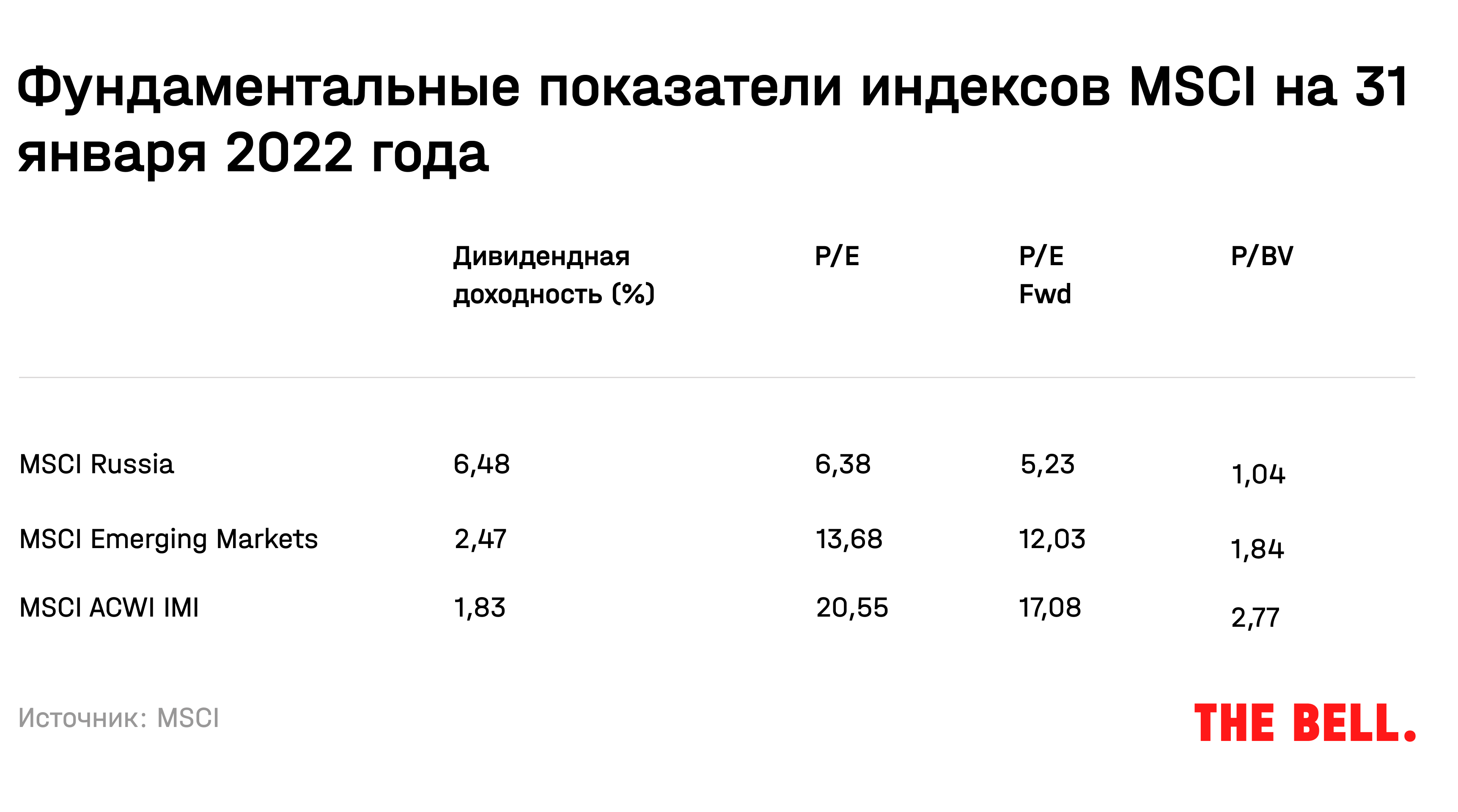

По соотношению ожидаемой в ближайшие 12 месяцев прибыли индекс MSCI Russia к 31 января 2022 торговался на уровне 5,23 — действительно, значительно ниже развивающихся рынков.

Оптимизм инвестбанков можно понять — предугадать начало военных действий было невозможно: в России до последнего никто не верил в такое развитие событий. События ночи с 23 на 24 февраля стали шоком не только для обычных россиян, но и для федеральных чиновников, не говоря уже о сотрудниках госкомпаний. «Не ожидали, и никто не знал», — так ответил на вопрос The Bell о начале военной операции один из чиновников экономического блока правительства: все думали, что самое страшное миновало — войны не будет, а эскалация ограничится признанием и финансовой поддержкой ДНР и ЛНР. Накануне обсуждали только, что за признание республик будут введены технологические санкции — и это будет самым тяжелым ударом, добавил другой федеральный чиновник.

Но и до начала военных действий российский рынок не вполне подходил под классические модели оценки рисков, которые учитывают множество рыночных факторов (долю дивидендов в прибыли, спред доходности между трежерис и долларовыми суверенными облигациями, относительную волатильность и т.д.), но не берут в расчет такие факторы, как степень защиты инвесторов и уровень коррупции, отмечала в своем тексте для The Bell Елена Чиркова, управляющая фондом акций в Movchan’s Group. Если учесть место России в рейтинге восприятия коррупции Transparency International или ее рейтинг защиты прав собственности, окажется, что российские акции оценены адекватно, считает эксперт.

Для инвесторов, которые обращали больше внимания на объективные показатели оценки компаний, вопрос был в том — какой дисконт стоило закладывать на Россию. Но вычислить его достоверно практически нереально. Вот лишь один пример: подсчитывающая политические риски исследовательская компания Geoquant (ее методику использует S&P Dow Jones Indices) в последние месяцы фиксировала общий риск инвестиций в Россию, а также геополитические риски, связанные с отношениями с США и с Украиной. Но и в декабре, и 22 февраля — накануне начала военной операции — компания прогнозировала снижение рисков.

В конечном счете на сегодня перед инвесторами в российские активы в полный рост встала дилемма — есть ли предельный уровень рисков, после которого не стоит вкладываться в определенный рынок вообще.

Когда рынок становится uninvestable

В 2000-е годы развивающиеся рынки, а также коммодитиз, были самой горячей темой среди глобальных инвесторов. Китайская экономика быстро росла, а вместе с ней — и спрос на сырье и энергоносители, что приводило к опережающему росту развивающихся рынков. Но 2010-е в итоге оказались для инвесторов во многие развивающиеся рынки «потерянным десятилетием». Это справедливо и для России: индекс РТС сейчас находится на уровне апреля 2009 года. Иными словами, российские инвесторы за почти 13 лет получили нулевую доходность в долларах, в то время как инвесторы в других странах увеличили свой капитал в разы.Для сравнения, индекс S&P 500 за это время вырос примерно в 4 раза.

Наиболее частой причиной отстающей динамики развивающихся рынков называют замедление экономики Китая, но дело и в том, что некоторые страны после мирового финансового кризиса (в том числе Россия и Турция) двинулись в сторону более авторитарной системы управления. Такие системы хуже относятся к правам миноритарных акционеров, в отличие от либеральной, принятой в США и Великобритании, отмечал известный стратег Джон-Пол Смит. Российские власти считают миноритарных акционеров «краткосрочными спекулянтами», говорилось в обзоре российского корпоративного права юристов Herbert Smith Freehills.

Китай, отмечал Смит, всегда был авторитарной страной. Несмотря на быстрый рост экономики в последние десятилетия, среднегодовая доходность MSCI China с 1993 года составляет 1,65% (против 8,64% по индексу MSCI всех стран мира, All country world index, ACWI). Инвесторы в китайские акции за эти годы прошли схлопывание пузыря, вызванного дешевым кредитованием, чиновниками в советах директоров и пренебрежением прав акционеров, пишет Джейсон Цвейг из Wall Street Journal. Последний удар по рынку был нанесен в 2021 году, когда акции китайских технологических компаний обрушились из-за того, что многие инвесторы и аналитики назвали впоследствии «регуляторным подавлением» (regulatory crackdown), пишет Цвейг.

Смит сделал себе имя, когда в 1998 году, будучи стратегом Morgan Stanley, спрогнозировал наступление финансового кризиса в России и резкую девальвацию рубля, пишет Bloomberg. Спустя несколько месяцев Россия действительно допустила дефолт по своим суверенным обязательствам на $40 млрд, а рубль оказался в свободном падении. В 2018 году, когда США ввели санкции против «Русала» и других компаний, связанных с Олегом Дерипаской, Смит снова предупреждал о том, что инвесторы могут пострадать от столкновения «политических, экономических и финансовых систем» США и России.

В 2014 году Смит ушел из Deutsche Bank, где он тогда работал, и основал собственную исследовательскую компанию Ecstrat, которая анализировала, как политика влияет на рынки. Инвесторы слишком сильно сконцентрированы на краткосрочных перспективах и недооценивают вероятность структурных изменений на рынках, объяснял тогда он.

Одно из исследований Ecstrat показало, что государственные компании, которые с годами занимали все большую долю российского рынка, показывают худшую доходность по нескольким причинам:

- инвесторы опасаются, что такие компании будут вынуждены нести «государственную службу» в ущерб интересам инвесторов;

- стирание границ между частным и государственным бизнесом часто приводит к коррупции;

- менеджеры принимают не оптимальные решения, в частности — об инвестициях на проциклической основе.

Все вместе эти факторы также ставили под сомнение тезис о привлекательности российского рынка, если не брать в расчет только фундаментальные показатели.

Что делать инвестору

Если Россия нападет на Украину, Россия как класс активов исчезнет из-за санкций, приводил Bloomberg слова Елены Ловен, управляющей в Swedbank Robur Fonder AB с инвестициями в России.

Оценить максимальный масштаб падения в этом случае сложно. Вот что в четверг сказала The Bell Наталья Малых, руководитель отдела анализа акций ФГ «Финам»: «Дать прогнозы по индексам и дальнейшим действиям для инвесторов довольно сложно в боевых условиях. С одной стороны, жалко продавать акции по таким низким ценам, но с другой — на Украине практически каждый день случается новая точка невозврата, и мой базовый сценарий — дальнейшая просадка индексов и рубля за счет выхода инвесторов из акций и облигаций, новых маржин-коллов и срабатывания стоп-лоссов. Временную поддержку рынок может получить за счет интервенций ЦБ, и также нельзя исключать, что будут влиты средства государственных фондов. В любом случае я бы воздержалась от маржинальной торговли и усреднений. Сценарий отыграть обвал полностью выглядит сейчас мечтой. В лучшем случае рынки смогут частично восстановиться, если стороны сядут за стол переговоров».

Но были и брокеры, которые уже днем в четверг, в разгар обвала, начали отмечать привлекательность российского рынка. «Российские акции выглядят сейчас самыми привлекательными активами с точки зрения потенциала. Но волатильность точно еще будет, поэтому надо быть к ней заранее готовыми и понимать, какую долю портфеля можно на них выделить. Высокая дивидендная доходность российских акций является смягчающим буфером для возможного дальнейшего падения. Дивидендная доходность широкого рынка акций РФ составляет сейчас 17%, но есть риски снижения выплат из уже заработанной прибыли 2021 года», — отмечали, к примеру, аналитики «БКС Мир Инвестиций».

Пытаясь ответить на вопрос, стоит ли все-таки подбирать упавшие российские акции, инвесторам стоит учитывать, что аналитики зачастую предвзяты к собственной стране — им кажется, что они ее лучше знают. Наличие когнитивного искажения, так называемого home bias, еще в 1990-е годы показали исследователи Кеннет Френч и Джеймс Потерба. В MSCI хоть и отмечают снижение такого фактора в 2000–2020 годы, но показывают, что его влияние все равно остается значимым.

Какую долю в портфеле должны занимать российские акции у непредвзятого инвестора? Теория распределения активов дает несколько подходов. Самый распространенный — не стоит вкладываться в одну страну больше, чем ее вес в индексе MSCI ACWI, куда входят 23 развитых и 25 развивающихся стран. По состоянию на конец января 2022 года доля России в нем составляла 0,38%.

Инвесторы, которые не используют плечо и не держат в российских акциях больше нескольких процентов своего портфеля, могли бы относительно спокойно пережить падение. Но реальность — другая.

Какой дисконт стоит закладывать в инвестиции в Россию с учетом рисков — вопрос, на который каждый инвестор должен ответить самостоятельно. Чарли Мангер, многолетний партнер Уоррена Баффетта в Berkshire Hathaway на днях отметил, что он не инвестирует в Россию из-за рисков. Сам Баффетт избегает инвестиций в Россию, после того как, по его словам, столкнулся с угрозами экспроприации активов и в адрес сотрудников. Инвестбанк Salomon Brothers, который он возглавил в 1991 году, владел нефтяной компанией с активами в Сибири. Но в 2003 году Баффетт отказался от инвестиций в нефтяной сектор России, выбрав вместо него китайские нефтяные компании, пишет Business Insider.

Инвестиции в развивающиеся рынки всегда имели скрытые и труднопросчитываемые риски. Сейчас такой риск реализовался в России. Чтобы избежать его в будущем, инвестору стоит придерживаться страновой диверсификации, какими бы привлекательными ни казались цены.